Il tuo spirito devi mutare, non il cielo sotto cui vivi.

Seneca, Lettere morali a Lucilio

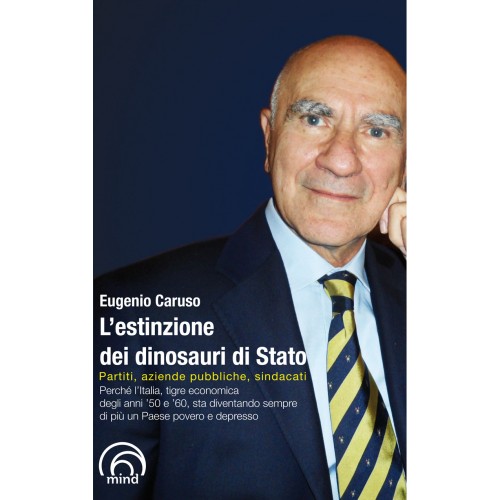

Con questo articolo proseguo la pubblicazione di alcuni stralci del mio libro storico-economico L'estinzione dei dinosauri di stato. Il libro racconta i primi sessant'anni della Repubblica soffermandosi sulla nascita, maturità e declino di quelle grandi istituzioni (partiti, enti economici, sindacati) che hanno caratterizzato questo periodo della nostra storia. La bibliografia sarà riportata nell'ultimo articolo di questa serie di stralci. Il libro può essere acquistato in libreria, in tutte le librerie on-line, oppure on line presso la casa editrice Mind.

Per l'articolo precedente clicca QUI .

Molti sarebbero gli eventi economici che hanno caratterizzato i primi dieci anni del terzo millennio, ma uno solo è degno di una profonda analisi: la più grave crisi finanziaria che ha investito il pianeta dopo la grande depressione. Partita dalla crisi dei mutui subprime usa ha raggiunto l’Europa e l’Italia causando un arresto della crescita mai vista prima. Quest’analisi avrà la caratteristica dello scarno reseconto di una guerra terribile che ha lasciato al suolo milioni di disoccupati, il fallimento di banche e imprese e un pianeta che non sarà più come prima. Corre, però, l’obbligo di parlare dell’unica privatizzazione di questo periodo, la madre di tutte le cattive privatizzazioni: quella dell’Alitalia. Eppure Air France nell’aprile 2008 aveva fatto un’offerta molto interessante rifiutata dai sindacati e dai peana dei difensori della Compagnia di bandiera.

La Compagnia Aerea Italiana (Cai) nasce come Srl il 26 agosto 2008 su iniziativa dell'istituto bancario Intesa Sanpaolo e alcuni imprenditori italiani col proposito di rilevare il marchio e le attività di Alitalia e di Air One. In data 27 settembre 2008 si raggiunge un accordo quadro fra la Cai e alcune sigle sindacali per la stesura dei contratti di lavoro. L'inizio dell'attività avviene solo il 1º dicembre 2009 al fine di espletare gli adempimenti burocratici, normativi e contrattuali e per assicurare il reperimento di ulteriori fondi in ragione di 1 miliardo di euro, operazione resa delicata dalla crisi finanziaria. Il 28 ottobre 2008 l'assemblea degli azionisti approva la trasformazione della società da Srl.in S.p.A. con una ricapitalizzazione da 1,1 miliardi di euro, ne elegge il consiglio di amministrazione e adotta il nuovo statuto. Il 12 dicembre Cai acquista parte degli asset, insieme alla titolarità del marchio industriale, da Alitalia - Linee Aeree Italiane S.p.A. per 1.052 milioni di euro di cui solo circa 300 saranno effettivamente versati alla vecchia Alitalia "in contanti". Alla vecchia Alitalia, definita Bad Company, in carico al Tesoro, restano i debiti, gli esuberi, tutto ciò che non interessa alla Cai e i 300 milioni “in contanti”; è stata realizzata l'ennesima socializzazione delle perdite e privatizzazione dei profitti. Il 30 dicembre 2008 i soci di Cai decidono di modificare la denominazione societaria in Alitalia - Compagnia Aerea Italiana. Il 12 gennaio 2009 Air France-KLM acquista il 25% del capitale della compagnia per una somma vicina ai 322 milioni di euro. Inoltre è stato fissato in 4 anni il termine del lockup per gli azionisti della nuova Alitalia. Nell'arco di questi 4 anni i soci italiani potranno vendere azioni ad altri soci italiani che avranno diritto di prelazione. Il consiglio di amministrazione è allargato a 19 componenti, di cui 3 designati da Air France; viene istituito un Comitato esecutivo cui sono riservate le decisioni strategiche di gestione e ampi poteri di amministrazione. Infine c'è l'obbligo per il socio che superi il 50% delle azioni con diritto di voto di lanciare un'Opa su tutte le azioni detenute dagli altri soci che intendano vendere. Presidente è Robertro Colaninno, amministratore delegato è Rocco Sabelli. Il 13 maggio la società ribadisce che l'hub di riferimento è e sarà anche in futuro, almeno fino alla scadenza del contratto con AdR, l'aeroporto di Roma-Fiumicino. Il 25 febbraio 2011 l'azienda comunica il dimezzamento del proprio indebitamento, ottenuto con le politiche adottate nel 2010. Al 31 dicembre 2010 infatti i ricavi hanno subìto un aumento del 14,1 %, passando dai 2.921 miliardi dell'anno precedente a 3.225 miliardi di euro, il risultato operativo si attesta su una perdita di 107 milioni, rispetto ai 274 dell'anno precedente, che salgono a 168 tenendo in considerazione accantonamenti ed oneri straordinari, nel 2009 erano stati 327 i milioni di euro. Si può considerare quindi raggiunto il target predefinito del dimezzamento del debito, a fronte di un profondo rinnovamento della flotta che, da un lato prevede investimenti iniziali, per lo più verso società di leasing, dall'altro un'omogeneità nel campo della manutenzione, dell'efficienza nel risparmio dei consumi e nella manutenzione. Si chiude così, in modo inglorioso, la storia di una compagnia che, con i suoi 19 anni di bilanci in perdita, ha inciso non poco nel dilapidare i risparmi e il lavoro degli italiani e la cui privatizzazione ha lasciato una scia di debiti e problemi.

La grande crisi

Tra il 1997 e il 2007 tutti i maggiori paesi industrializzati hanno visto crescere in modo esponenziale l’indebitamento delle famiglie, specialmente negli Usa. Debiti che sono stati contratti per comprare di tutto dalle case alle automobili, dagli elettrodomestici ai mobili, dalle vacanze all’abbigliamento. I consumi consentono alle imprese di ampliare le produzioni e le banche sono il motore di questa economia taroccata. Infatti, con il tempo è andata accumulandosi, nel pianeta, una massa impressionante di debiti. Banche e assicurazioni, nel timore che i debitori non possano onorare i loro impegni, utilizzano gli strumenti della "finanza creativa" scambiandosi l’un l’altra i rischi dei propri crediti e distribuendoli negli investimenti dei risparmiatori. Il mercato mobiliare statunitense registra, fino al 2006, un incremento dei prezzi impressionante; dal 1997 al 2006 il prezzo delle abitazioni cresce del 125%. Conseguentemente, aumenta l’indebitamento di coloro che in quel periodo hanno acquistato casa, tanto che nel 2007 il rapporto tra debito e reddito negli Usa raggiunge il livello del 130%; da quel momento il valore delle abitazioni inizia a diminuire: del 10% circa nel 2007 e del 15% nel 2008. Intanto, dal 2004 al 2006 la Federal Reserve, al fine di contenere l’inflazione, alza progressivamente il costo del denaro, portandolo dall’1 al 5,25%, facendo lievitare vistosamente gli interessi dei mutui. L’aumento delle rate e il forte calo del valore delle abitazioni mandano in crisi le famiglie americane indebitate. Prima quelle che hanno sottoscritto i mutui subprime, concessi ai clienti meno solvibili, poi le famiglie più abbienti. Le banche, inizialmente, non si rendono conto del’elevato grado di insolvenza dei mutui subprime perché essi sono stati quasi tutti cartolarizzati, cioè impacchettai in obbligazioni (Asset backed securities, Abs) vendute a investitori istituzionali. Per diluire il rischio, gran parte di questi Abs sono stati, a loro volta, impacchettati in altre obbligazioni (i Collateralised debt obligation, Cdo). Quando scoppia la bolla immobiliare Usa tutti cercano di sbarazzarsi di Abs e di Cdo, i prezzi crollano anche più dell’80% e inizia a manifestarsi il panico nelle borse mondiali. Nella debacle delle cartolarizzazioni gli investitori vendono, in modo indiscriminato, obbligazioni e azioni; in particolare sono colpite azioni e obbligazioni di banche e assicurazioni; le banche, in cerca di liquidità, vendono, a loro volta, i titoli liquidi che hanno in portafoglio accentuando la crisi delle borse del pianeta. Dopo la crisi di Abs e Cdo è la volta delle polizze usate dagli investitori per assicurarsi contro l’insolvenza delle obbligazioni, i Credit default swap (Cds).

Posso ora illustrare, con un esempio, in dettaglio, il meccanismo della leva finanziaria che consentirebbe di fare moneta con la moneta. Supponiamo che Mr. Johnson abbai stipulato un mutuo da 100.000 dollari con la Banca 1; l’istituto di credito cartolarizza il credito che ha con Mr. Johnson e lo inserisce in un’obbligazione Abs. L’obbligazione viene acquistata dalla Banca 2 che la inserisce in un’obbligazione Cdo che vende alla Banca 3, la Banca 3 vuole assicurarsi per il rischio di quell’obbligazione e si rivolge alla Banca 4 per una polizza contro un eventuale default del Cdo, la Banca 4 utilizza un Cds per tale copertura. I 100.000 dollari di Mr. Johnson sono diventati, in breve tempo, 300.000 dollari con una sorta di gioco delle tre tavolette. Ma, dal momento che le obbligazioni sono sul mercato si attivano gli investimenti con altri derivati (forward, future, esotici, strutturati) che possono portare la massa degli investimenti a venti-quaranta volte il valore degli iniziali 100.000 dollari. L'inconsapevole Mr. Johnson non avrebbe mai immaginato che l'acquisto della sua casa avrebbe innescato una sorta di reazione a catena nucleare i cui frammenti di fissione si sarebbero diffusi in tutto il sistema bancario mondiale. Il virus della sfiducia, nato con i mutui subprime negli Usa, rapidamente si diffonde in tutto il pianeta e gli istituti di credito temono di essere contagiati dal virus dei crediti inesigibili; le banche europee non si prestano soldi sul mercato interbancario, oppure lo fanno a tassi altissimi, con effetti negativi sui mutui ipotecari che, in Europa, sono legati all’Euribor, a sua volta legato proprio al tasso di interesse interbancario; partendo dalla crisi dei mutui americani si arriva, quindi, alla crisi dei mutui europei, e, conseguentemente, alla crisi del settore immobilare di tutto il pianeta. La mancanza di liquidità delle banche manda in crisi la banca d’affari usa Bear Stearns che viene salvata da JP Morgan grazie a 30 miliardi di dollari messi a disposizione dalla Federal Reserve. Ma si tratta del primo segnale di una tempesta.

Dalla crisi delle assicurazioni e delle banche d’affari Usa, alla crisi finanziaria mondiale.

I mesi di settembre-ottobre 2008 passeranno alla storia statunitense per la drammaticità degli eventi finanziari. Il 7 settembre è annunciata la nazionalizzazione di Fannie Mae e Freddie Mac, le finanziarie che controllano metà dei 12.000 miliardi di dollari di mutui statunitensi; ci sono, infatti, in gioco, sia la credibilità della finanza statunitense, che da decenni offre le obbligazioni delle due compagnie (specie in Cina e in Giappone) con la garanzia implicita del Tesoro, sia la sopravvivenza di migliaia di famiglie americane. L'11 settembre l'Opec, per contenerne la discesa del prezzo, annuncia il taglio della produzione di petrolio di 520.000 barili al giorno. Il 14 settembre fallisce la Banca d’Affari Lehman Brothers, schiacciata dai debiti, dai titoli del mercato immobiliare e dai derivati. La Federal Reserve non interviene nel salvataggio, come ha fatto con la Bear Stearns, commettendo un errore; il fallimento della banca d’affari, infatti, trasforma le preoccupazioni in panico che spinge i risparmiatori a vendere tutto ciò che sia monetizzabile. Lo stesso giorno Merrill Lynch viene salvata dalla Bank of America che la acquista per 50 miliardi di dollari contro i 100 della capitalizzazione di pochi mesi prima. Il 16 settembre il segretario del tesoro usa, Paulson, con un prestito di 85 miliardi di dollari, annuncia il salvataggio di Aig, la più grande compagnia di assicurazioni degli Usa, rovinata dalle speculazioni con i nuovi prodotti finanziari; anche in questo salvataggio sono in gioco la credibilità della finanza Usa all’estero e la difesa dei fondi pensione usa. Il 21 settembre le banche di investimento Goldman Sachs e Morgan Stanley cambiano status e ottengono l’approvazione della Federal Reserve a diventare banche ordinarie; possono, perciò, accedere anch’esse ai prestiti di emergenza della Fed e salvarsi dal fallimento. Il 25 settembre le autorità americane annunciano il fallimento della cassa di risparmio Washington Mutual, il maggiore della storia bancaria statunitense, e ordinano il trasferimento delle attività bancarie al gruppo Jp Morgan Chase per 1,9 miliardi di dollari. Il 28 settembre Citigroup si impegna a salvare dal fallimento, Wachovia, la quarta banca statunitense, che passa però di mano a Wells Fargo per 15,1 miliardi di dollari. Il 29 settembre il Congresso boccia il piano da 700 miliardi preparato da Bush e Paulson; i repubblicani più conservatori votano contro perché non vogliono l’intervento dello stato nel mercato, i democratici più a sinistra perché ritengono che il piano sia stato confezionato dall’amministrazione Bush per salvare Wall Street e i banchieri responsabili del disastro. Le ali estreme dei due partiti si sono coalizzate “rappresentando” lo spirito dell’americano medio contro l’establishment. A Wall Street, ribattezzata Fraud Street dal New York Post, l’indice SandP 500 segna un calo dell’8,7%, il ribasso più alto dall’ottobre del 1987, con una perdita del 16% del comparto finanziario. Sempre il 29 settembre i governi di Belgio, Olanda e Lussemburgo iniettano 11 miliardi di euro nel colosso bancario-assicurativo Fortis. «La mossa - spiega il premier belga Yves Leterme - fa parte di un'azione concordata dei tre governi e delle rispettive autorità di supervisione per salvare Fortis». La compagnia assicurativa ha visto un terzo del suo valore di capitalizzazione volatilizzarsi in una sola settimana per i timori sulla sua mancanza di liquidità. Il 3 ottobre democratici e repubblicani usa, pur occupati nella dura campagna elettorale, raggiungono un accordo per un piano da 850 miliardi di dollari che si somma alle iniziative già prese. I mercati non dànno fiducia al piano statunitense e si arriva al lunedì nero del 6 ottobre 2008, una giornata borsistica delle più drammatiche di tutti i tempi. Parigi perde il 9,04%, Milano l’8,24%, Londra il 7,85%, Francoforte il 7,07%, New York il 3,86%; vengono bruciati, in 24 ore, 2.200 miliardi di dollari; gli indici toccano il minimo dal maggio 2003. L’8 ottobre Aig ottiene un nuovo prestito da 38 miliardi di dollari dalla Fed, sempre l’8 ottobre, con un’iniziativa senza precedenti, le sei banche centrali di Eurozona, Usa, GB, Svizzera, Canada e Svezia riducono, tutte insieme, il costo del denaro, di 50 punti base, pensando di poter contenere la crisi finanziaria; non interviene il Giappone il cui tasso di riferimento è, però, già, allo 0,5%. Eppure, la settimana dal 6 al 10 ottobre sarà ricordata come la peggiore dai tempi della grande depressione; alla fine della settimana si rileva che dal primo gennaio 2008 la borsa di Tokio perde il 51,77%, Milano il 51,64%, Parigi il 45,81%, Francoforte il 43,06%, New York il 42,55%, Londra il 40, 56%, portando a una perdita di valore complessiva di 25.000 miliardi di dollari. I risparmiatori si sono precipitati a vendere azioni, obbligazioni e fondi, la crisi ha minato la credibilità del sistema nel suo complesso, il mercato interbancario è congelato, e anche le maggiori banche non riescono a gestire in modo “sereno” i normali flussi di tesoreria. Gli investitori istituzionali, come i piccoli risparmiatori cercano sicurezza nell’unico porto sicuro, i titoli di stato, i cui rendimenti, peraltro, sono calati ai minimi storici sotto la spinta della domanda. Il 9 ottobre la Commissione Europea dà il via libera al piano di salvataggio del gruppo Dexia da parte di Belgio, Francia e Lussemburgo. Il 10 ottobre 2008 si riunisce il G-7 che vara un piano in 5 punti.

1. Garantire la sopravvivenza delle banche in difficoltà con aiuti statali.

2. Prendere misure ad hoc per sbloccare i mercati finanziari e assicurare che le banche abbiano accesso a liquidità e finanziamenti.

3. Ricapitalizzare le banche anche con fondi statali (la presenza dello stato nelle banche dovrebbe consentire, anche, di controllare gli stipendi dei manager).

4. Predisporre sistemi di garanzie sui conti correnti bancari.

5. Attivare le opportune iniziative per stabilizzare il mercato dei mutui.

Il G-7 ritiene inoltre urgente una riunione del G-20 che rappresenta il 90% dell'economia mondiale; il summit straordinario del G-20 viene programmato per il 15 novembre 2008. L'Opec annuncia che dal 1 novembre si avrà un ulteriore taglio nella produzione di peterolio, pari a 1,5 milioni di barili al giorno; poco dopo la decisione dell'Opec i contratti future sul Brent, il greggio di riferimento in Europa, perdono ancora. Sembra che la relazione causa effetto tra domanda e offerta non valga più. L'11 novembre la Cina annuncia l'immissione di liquidità per 586 miliardi di dollari nel sistema bancario del Paese. Il 14 novembre, Bank of Scotland annuncia il licenziamento di 3.000 dipendenti, nonostante il piano di sostegno varato dal governo britannico, nel mese di ottobre, a favore delle banche del Paese. Il 21 novembre il presidente della Bce, Jean-Claude Trichet, afferma «non si possono escludere nuovi tagli dei tassi d'interesse da parte della Banca centrale europea; infatti la situazione economica è cambiata drammaticamente». Il presidente della Bce spiega inoltre che il sistema finanziario globale ha bisogno di essere riformato, e che la crisi «dalla sfera finanziaria ha contagiato l'economia reale» oltre ad essersi allargata alle economie dei paesi emergenti.

Il 24 novembre il governo usa annuncia che stanzierà subito 20 miliardi di dollari in Citigroup, il colosso finanziario sull'orlo del fallimento a causa dell'indebitamento da derivati. Il maxi piano di salvataggio prevede una copertura dei debiti pari a 306 miliardi di dollari in cambio di una partecipazione pubblica nel capitale sociale del colosso del credito e del licenziamento di 53.000 dipendenti. Il Tesoro, la Federal Reserve e la Federal Deposit Insurance Corporation hanno dato, congiuntamente, l'annuncio, nel tentativo di ricostruire la fiducia degli investitori nella banca, che è una delle più grandi del Paese e del mondo; il piano prevede che Washington garantisca «protezione contro la possibilità di inusuali grandi perdite». Fino a un anno prima il gruppo, che opera in più di 100 Paesi, era la banca più potente del mondo con 200 milioni di clienti, nei giorni più acuti della crisi, in una sola settimana, nonostante le rassicurazioni dei vertici sulla sua solidità, riesce a perdere la metà del suo valore in borsa. L'intervento del Governo è l'ennesimo sforzo per rilanciare l'industria finanziaria usa ed evitare un fallimento come quello di Lehman Brothers, che sarebbe drammatico anche sul piano psicologico. Il 3 dicembre la Bce abbassa il tasso di interesse di 75 punti base, portando il costo del denaro al 2,5% allo scopo di riattivare i prestiti interbancari; la Banca d'Inghilterra abbassa il tasso di interesse al 2% (mentre la sterlina paga il mancato ingresso nell'eurozona perdendo terreno nei confronti di euro e dollaro); la banca di Svezia taglia il tasso di interesse dell'1,75% e la Nuova Zelanda dell'1,5%. L'11 dicembre Bank of America, il primo istituto statunitense in termini di depositi e di capitalizzazione, annuncia di volere ridurre il proprio organico di 30-35 mila unità nel successivo triennio a seguito dell'acquisto della banca d'affari Merrill Lynch, non si esclude che la banca debba essere nazionalizzata.

Il 12 dicembre viene scoperto il più grave scandalo della storia di Wall Street, Bernard Madoff, 70 anni, ex presidente del Nasdaq, viene arrestato con l’accusa di aver ideato una frode da 50 miliardi di dollari. Madoff ammette che il business della sua società di consulenza finanziaria era una «frode», e che «tutto era una grande menzogna»: si trattava, in sostanza, di un «gigantesco schema di Ponzi, una sorta di piramide finanziaria che consisteva nell’assicurare alti ritorni finanziari a breve ai primi investitori della catena finanziaria, grazie ai soldi forniti dai nuovi investitori». Un sistema destinato ad accumulare, ovviamente, enormi perdite. Secondo gli inquirenti la frode sarebbe stata perpetrata attraverso un altro hedge fund “ombra” gestito sempre da Madoff. Sembra incredibile che nel terzo millennio possano esistere finanzieri che utilizzano la vecchia catena di sant'antonio, tanto in uso tra i pataccari italiani del dopoguerra. Gli organi di controllo dove erano? I clienti di Madoff erano per lo più grandi istituti finanziari e investitori istituzionali, sui quali ricadranno le conseguenze delle truffa. Diverse banche in tutto il mondo dichiarano di essere esposte verso il fondo di Madoff sia direttamente, sia attraverso fondi da loro gestiti. Tra le banche italiane non si segnalano perdite consistenti a causa dell’affaire Madoff. L'industria del risparmio gestito, e, in particolare, quello dei fondi speculativi si basa sulla fiducia e sulla reputazione; ancora una volta il sistema finanziario usa, con i limitati controlli a cui questo settore è assoggettato ne esce a pezzi. Revisori, banche depositarie e la Sec subiscono un nuovo smacco e una perdità di credibilità pesantissima. Quest'ultimo scandalo è un’altra delle cause dell'indebolimento del dollaro nei confronti dell’euro. Nel corso del 2008 il cambio è passato da 1,25 dollari contro euro al minimo di 1,47. La debolezza del dollaro ha trascinato anche la sterlina britannica che nel corso del 2008 perde ben il 23% nei confronti della moneta europea. Il 17 dicembre l'Opec, per rallentare la discesa del prezzo del barile, decide un taglio record di 2,2 milioni di barili al giorno. Con questo taglio, dunque, l'Opec ha ridotto la produzione di 4,2 milioni di barili; di converso il prezzo del petrolio raggiunge il 19 dicembre il minimo di 33$/barile.

A fine dicembre, Commerzbank, seconda banca privata tedesca, vara una ricapitalizzazione, con fondi pubblici, da 10 miliardi e annuncia che il 25% del capitale più un'azione passerà sotto il controllo dello Stato tedesco. Si tratta della prima nazionalizzazione decisa in Germania a seguito della crisi finanziaria.

Ai primi del 2009, a meno di tre mesi dall'ultimo salvataggio del settore, il premier Gordon Brown annuncia una serie di interventi per allentare la stretta creditizia e aiutare le banche britanniche a superare la fase più acuta della crisi. «L'intervento dell’ottobre 2008 era mirato a ricapitalizzare le banche, quello attuale serve a far ripartire il credito. Ma ci saranno obblighi ben precisi per le banche, che dovranno sottoscrivere accordi vincolanti». Londra concede al settore altri miliardi di sterline di aiuti – la cifra è impossibile da calcolare, ha detto il premier – ma con precise e rigide condizioni. Il tono rispetto a ottobre è cambiato: Brown ha parlato della sua "rabbia" per le "decisioni irresponsabili" prese dalle banche in passato e ha insistito sulla necessità di una più rigida regolamentazione del settore concordata a livello internazionale. Sotto i riflettori è soprattutto la Royal Bank of Scotland (Rbs), che ha annunciato le peggiori perdite mai registrate da una società britannica: 28 miliardi di sterline, 8 miliardi di perdite prima degli oneri straordinari e il resto perdite legate all'acquisizione della banca olandese Abn Amro. Il Governo ha convertito le sue azioni preferenziali della banca in azioni ordinarie per ridurre l'onere degli interessi annuali, aumentando così la sua quota di Rbs dal 58 al 70 per cento. Barclays annuncia di aver chiuso il 2008 con utili pari a 6,1 mld di sterline (9 mln di dollari), in calo del 14% su base annua.. La banca inglese non distribuirà dividendi e rivedrà i meccanismi di retribuzione del management.

Ing Direct colosso bancario e assicurativo olandese, noto in Italia per il conto Arancio, nel quale il governo ha già iniettato liquidità in ottobre, stima di chiudere il 2008 con una perdita netta di circa 1 miliardo di euro e annuncia «severi passi per ridurre rischi e costi» che prevedono, per il 2009, il taglio di 7.000 posti di lavoro.

Ai primi di gennaio, Bank of America riceve 20 miliardi di dollari in aiuti diretti da parte del governo Usa, oltre a una garanzia per quasi 100 miliardi, per far fronte a perdite potenziali su attivi tossici derivanti dal bilancio di Merrill Lynch, la banca d'investimenti acquisita. L'iniezione di capitale si aggiunge a quella precedente da 25 miliardi di dollari che Bank of America aveva ricevuto tramite il programma Tarp (Treasury Department's Troubled Asset Relief Program) a ottobre 2008. L'ultimo salvataggio colloca Bank of America al primo posto, accanto a Citigroup, come beneficiaria di fondi pubblici negli Stati Uniti, dove il governo è impegnato ad arginare gli effetti sui bilanci bancari della crisi nata dalle insolvenze sui mutui. Sempre nel tentativo di offrire respiro agli istituti di credito, l'ente governativo Federal Deposit Insurance Corp ha preannunciato che proporrà l'allungamento da tre a dieci anni del periodo di scadenza del debito bancario che è disposto a garantire. Le banche, in cambio, dovranno concedere maggiori crediti ai consumatori.

Perdite per 2,3 miliardi di euro nel solo quarto trimestre 2008 per Dexia. Il gruppo finanziario belga chiude così il 2008 con un rosso complessivo di 3 miliardi di euro. Dexia ha annunciato il piano di ristrutturazione che prevede tra l'altro il taglio di 900 posti di lavoro. Riduzione dell'organico che permetterà il risparmio di 200 mln di euro nel corso del 2009. Nell’ottobre 2011 Dexia, avendo in portafoglio 95 miliardi di titoli tossici subirà un crollo in borsa fino al -37% e Francia e Belgio dovranno intervenire ancora per salvaguardare i risparmiatori e imporre la destrutturazione del gruppo con la vendita di banche controllate. Sempre ai primi del 2009, anche Deutsche Bank annuncia una perdita netta record di 3,9 miliardi di euro per l'esercizio 2008 (e un rosso di 4,8 miliardi per il solo IV trimestre). Il gruppo bancario e assicurativo olandese Ing ha registrato nel quarto trimestre 2008 una perdita netta di 3,7 miliardi di euro. Nel mese di dicembre Ing Group ha ricevuto 10 miliardi di euro come aiuto di stato dal Governo olandese per cercare di superare la crisi.

La compagnia riassicurativa elvetica Swiss Re, annuncia di attendersi una perdita netta per l'esercizio 2008 di 1 miliardo di franchi svizzeri a fronte di un capitale sociale stimato al 31 dicembre 2008 tra i 19 e i 20 miliardi di franchi. Le perdite annuali delle due principali banche svizzere, Ubs e Credit Suisse, dovrebbero raggiungere la cifra record di 29 miliardi di franchi svizzeri (19 miliardi di euro). Ubs annuncia una perdita di 21 miliardi di franchi nel 2008, la più grande mai registrata da un'impresa in Svizzera. La banca dovrebbe quindi annunciare «tra i 5mila e gli 8mila nuovi tagli di posti di lavoro», dopo i 2mila di inizio ottobre. Da parte sua, Credit Suisse annuncia una perdita da 8 miliardi, senza però prevedere nuovi tagli dell'occupazione.

Il Governo tedesco intende dotarsi del potere di nazionalizzare le banche espropriando, se necessario, gli azionisti degli istituti di credito. Il progetto appare tagliato su misura per permettere al governo di assumere il controllo della banca immobiliare Hypo Real Estate, che si trova sull'orlo del fallimento.

La maggiore banca francese per capitalizzazione, Bnp Paribas, ha riportato nel quarto trimestre 2008 una perdita netta di 1,37 miliardi di euro.

Blackstone Group, il più grande fondo di private equity al mondo, ha segnato perdite per 827,1 milioni di dollari nel quarto trimestre del 2008. Per Blackstone si tratta della terzo passivo in quattro trimestri. Anche per Warren Buffett, il 2008, è stato un anno terribile. La sua holding Berkshire Athaway, nell'ultimo trimestre del 2008 ha riportato un utile netto di 117 milioni di dollari, in calo del 96% rispetto allo stesso periodo dell'anno precedente.

Il colosso bancario britannico Hsbc lancerà una nuova emissione azionaria per raccogliere capitali, mentre gli utili del 2008 sono scesi del 70%, mentre i cattivi debiti sono saliti a 24,9 miliardi di dollari. L'emissione azionaria ammonta a 12,5 miliardi di sterline, la più alta mai lanciata in Gran Bretagna e superiore a quella da 12 miliardi di sterline di Rbs. Hsbc ha anche annunciato la soppressione di 6100 posti di lavoro negli Stati Uniti. La banca francese Credit Agricole ha segnato nel 2008 un calo del 75% dell'utile netto consolidato. Il 2008 si chiude con una debacle per quasi tutte le banche mondiali e una serie di nazionalizzazioni totali o parziali.

In Italia, la capitalizzazione a Piazza Affari, nel corso del 2008, si è dimezzata, gli scambi sono drasticamente diminuiti, la volatilità è raddoppiata; il rapporto capitalizzazione di Borsa/Pil è passato dal 47,8% del 2007 (già in calo dal 52,8% del 2006) al 23,4% del 2008. A ridurre la capitalizzazione complessiva, passata dai 731 miliardi di fine 2007 ai 372 miliardi del 2008, ha pesato, ovviamente, il calo delle quotazioni; sono andati in fumo ben 359 miliardi, ossia metà del valore di un anno prima. Ed è stato soprattutto il peso della finanza a far crollare la capitalizazione. Diminuisce quindi, e di molto, il «peso» della Borsa nell'economia del Paese.

Il forte indebitamento del tesoro usa per il salvataggio delle banche si ripercuoterà sulla gestione Obama che nel luglio 2011 sarà costretto ad una dura trattativa con i repubblicani per innalzare il tetto del deficit di bilancio allo scopo di evitare il default dello stato.

La crisi investe il settore produttivo

La crisi finanziaria travolge anche il sistema produttivo. Il 3 dicembre 2008 il brent cala sotto i 40 dollari al barile, quando solo pochi mesi prima l'Opec ipotizzava che potesse raggiungere la soglia dei 200 dollari. Il dato getta fosche ombre, perché, oltre alle manovre speculative, il crollo del prezzo del petrolio, nonostante le riduzioni di produzione dell’Opec, significa una minor richiesta da parte del sistema produttivo mondiale. D’altra parte, il fondo monetario internazionale e l’Ocse dànno stagnazione (crescita del Pil = 0) in Europa per il 2009-2010. Un aspetto preoccupante, dopo gli anni di vacche grasse, è la scomparsa del mercato del credito. Obiettivo di banche centrali, governi, istituzioni internazionali è cercare di farlo ripartire. Gli interventi, pertanto, sono finalizzati non solo a ricapitalizzare il sistema bancario, ma anche a indurre le banche a prestarsi denaro tra loro e a prestarlo alle imprese. Dopo il congelamento del settore immobiliare, dal mese di settembre 2008, nel 2009, incomincia a farsi sentire la morsa della crisi anche sulle imprese di produzione e di servizi. In Italia la FIAT programma un prolungato piano di cassa integrazione e di riorganizzazioni per tutti i suoi stabilimenti. Il 3 dicembre 2008 viene siglato l'accordo per il salvataggio del gruppo Pininfarina da parte delle banche creditrici (nei confronti delle quali l'azienda ha un'esposizione che si aggira intorno ai 680 milioni di euro). Il produttore di telefonini Motorola taglia 400 posti in Italia (su un piano complessivo di 3mila). Le difficoltà del settore tessile stanno portando alla scomparsa dell'industria della Val Seriana, colpita da ristrutturazioni e chiusure: il comparto ha 1.300 addetti in cassa integrazione, mentre 800 lavoratori sono stati già licenziati. Il settore è peraltro in crisi da tempo; dal 2001 le imprese tessili delle province lombarde di Bergamo, Brescia, Como e Varese hanno perso 20 mila addetti. Altri 5 mila posti sono a rischio tra mobilità e cassa integrazione straordinaria. Il 3 dicembre Barnabè informa la comunità finanziaria che entro il 2011 Telecom ridurrà la forza lavoro del 14%: sono previsti, pertanto, 9.000 esuberi dei quali 5.000 volontari, già concordati con i sindacati. Tiscali, nel mese di gennaio, conferma 250 tagli dei dipendenti italiani del gruppo, precisando in una nota che si tratta di «esodi volontari incentivati» e che il piano industriale per la controllata italiana dovrebbe portare a «una riduzione complessiva dei costi operativi di struttura di circa 40 milioni di euro». Sono 250mila i posti di lavoro persi nel 2008 nel settore delle costruzioni, compreso l'indotto. È la stima di Confindustria e delle associazioni collegate che raggruppano le imprese attive nel comparto delle opere infrastrutturali. Una cifra che rappresenta quasi la metà dei 600mila posti di lavoro che, saranno persi tra la fine del 2008 e il 2011. (Nel G20 si prevedono 40 milioni di posti di lavoro persi tra il 2008 e il 2012). La crisi investe anche la moda; Ittierre Spa, unità della It Holding, ha chiesto l'amministrazione controllata. Ma l'intero gruppo è sull'orlo della bancarotta. Perdiamo due nomi storici, come Caffaro e Montefibre, gli ultimi pezzi pregiati della chimica italiana. Caffaro è stata messa in liquidazione e Montefibre ha portato i libri alle banche per una moratoria sul debito. Drammatica la situazione nel settore dell'auto che ha visto un calo di produzione del 18 per cento nel 2008 e del 16% dal 2009 al 2010. A fine anno Indesit annuncia la chiusura dello stabilimento di None (To); la produzione viene spostata in Polonia, dove, energia e personale costano molto meno. Secondo i dati preventivi presentati da Assinform, nel 2008 il mercato aggregato dell'Ict in Italia ha superato i 64 mila milioni di euro, pari a una crescita dello 0,1% rispetto al 2007, quando era stata dello 0,9 per cento. "Colpa" soprattutto del comparto delle telecomunicazioni, che registra un calo dello 0,2%, nonostante una buona spinta dei servizi su rete mobile. Drammatica è la discesa del Pil. Nel 2008, comunica l'Istat, il prodotto interno lordo è al -1%, dopo il +1,5% del 2007, nel 2009 è al -5%, per risalire nel 2010 al +1,3%. Nel gennaio 2009 il Centro Studi Euler Hermes, multinazionale leader nell'assicurazione del credito che fa capo al gruppo Allianz, ha fatto un'analisi delle imprese, nel mondo, che hanno dichiarato bancarotta nel 2008. Il numero medio delle insolvenze nel 2008 è stato del 25% superiore al numero di quelle del 2007 e le previsioni per il 2009 sono di un'altra crescita del 25%. Per l'Italia, il Cribis.it, su dati di Unioncamere, riporta, per il 2008, 13.000 bancarotte con un incremento del 50% sul 2007. La corte dei conti comunica che tra il 2000 e il 2008 si sono registrate in Italia 90.000 condanne per reati economico-finanziari, per lo più bancarotte. Ancora a fine 2011 la debolezza dei consumi, in Italia, a livello pro capite lascia prevedere un rallentamento generalizzato dell'uscita dalla crisi; infatti ben 17 Regioni su 20 registrano un livello di consumi inferiore a quello del 2000. Giova sottolineare che se nel periodo 2007-2008 la crisi è stata prevalentemente finanziaria, nel 2009-2011 la crisi è, prevalentemente, di mancato sviluppo e di debolezza del debito degli stati sovrani e, pertanto, più grave della precedente. In un circolo vizioso la debolezza degli stati non aiuta lo sviluppo e il mancato sviluppo non consente di migliorarre i parametri macroeconomici degli stati sovrani. Nel mezzo di questa débacle generalizzata un aspetto che si salva, in Italia, è il valore dell’export che si mantiene solido. Ma se le esportazioni tengono significa che il comparto manifatturiero è in grado di fare innovazione ed essere competitivo. Allora perché l’indice della produttività del sistema Italia è così basso come mostrano i dati Ocse? Perché è bassa la produttività dei servizi, per lo più forniti dalla PA, che non sono sottoposti al regime di competitività come il manifatturiero. Pertanto il cerchio si chiude sull’annoso problema; se non migliora la produttività della PA il paese è destinato a un irreparabile declino.

Quale futuro?

Il mondo della finanza non ha perso il vizio. Nell’aprile del 2011 sono scattati i primi campanelli d'allarme. Come quello lanciato dal Financial Stability Board sulle «potenziali vulnerabilità» della nuova categoria di prodotti finanziari chiamati Etf. Simultaneamente si è registrato un vero e proprio boom di Asset backed securities con prestiti auto come sottostante, cioè cartolarizzazioni garantite dai flussi di cassa di una categoria di debito a rischio molto alto. Nel settembre 2008 si è avuta la bancarotta di Lehman Brothers. È stato il punto di svolta per otto milioni di americani rimasti senza lavoro nel grande crack finanziario che l'ha seguita, per i nove milioni ai quali è stata pignorata l'abitazione e per l'economia di tutto il mondo. L'ironia è che l'unica strada d'America in cui vi sono stati meno cambiamenti è proprio quella da cui tutto è partito: Wall Street. Certo, il settore finanziario si è contratto, le cartolarizzazioni di mutui tossici stanno scomparendo. Ma regolamenti attuativi della riforma del sistema finanziario non sono entrati in vigore. Nel frattempo, nella finanza sono riemersi i tre ingredienti della ricetta che due anni e mezzo prima ha prodotto il grande crack: la liquidità, le operazioni borderline, e la propensione a correre rischi sempre più forti. Il 19 aprile Hedge Fund Research ha comunicato che il denaro amministrato dagli hedge fund ha sfondato per la prima volta nella storia il tetto dei 2mila miliardi di dollari. Superando di 72 miliardi il record precedente raggiunto nel giugno 2008. Insomma, per gli hedge funds è tutto come prima. E non solo per loro. «Le banche di investimento hanno bisogno di mettere a frutto i soldi ma mancano i business. Quindi stanno rientrando in settori difficili e pericolosi. E poiché c'è molta liquidità non si vagliano i rischi. Con il mercato che nuota in un mare di liquidità alla rincorsa di rendimenti soddisfacenti e in un settore ancora di fatto deregolato, stanno crescendo pressioni e incentivi per tornare a imboccare quella che un analista definisce «la strada sdrucciolevole che porta al precipizio». Strada lastricata di prodotti e operazioni sul filo del rasoio. A partire da veicoli finanziari strutturati ad alto rischio quali gli Asset Backed Securities che hanno come sottostante una categoria di debito di bassa qualità come è quella dei finanziamenti per l'acquisto di auto. Secondo l'agenzia Bloomberg, il volume di tali obbligazioni immesse sul mercato nel 2011 ha già raggiunto i 18 miliardi di dollari. Nel settembre 2011 i governi francese e belga sono dovuti intervenire, una seconda volta, per salvare dal fallimento Dexia, una delle più importanti banche del pianeta, gonfia di indigesti deivati tossici. Inoltre, dall’inizio della crisi si è assistito al trasferimento del debito dal settore delle banche agli stati sovrani. Questi vedono crescrere enormemente i rapporti debito/Pil e diventano pertanto facili prede della speculazione internazionale. Le domande sul futuro, pur naturali e diffuse, sono destinate a restare senza risposte attendibili, almeno per un po’. L’effetto di queste instabilità si fa sentire sulle borse europee, in particolare in Italia, quando nel luglio 2011 si assiste a un crollo generalizzato degli indici e all’ampliarsi dello spread tra Bpt e bund tedeschi. La Bce, per stabilizzare il mercato finanziario italiano, acquista Bpt e chiede in cambio, al governo italiano una manovra che non sia la solita soluzione "dei pannicelli caldi”: viene varata, tra infiniti contrasti, la cosiddetta “manovra bis di ferragosto”, ma come al solito, ognuno tende a salvaguardare il tesoretto” del privilegio, della sicurezza, della tranquillità.

Il mio commento sulla grande crisi si rifà alla teoria economica di Joseph Shumpeter. Secondo l'economista austraico, «Ogni produzione consiste nel combinare materiali e forze che si trovano alla nostra portata. Produrre altre cose o le stesse cose in maniera differente, significa combinare queste cose e queste forze in maniera diversa». In un'ipotetica economia basata sul modello statico, i beni vengono prodotti e venduti secondo la mutevole domanda dei consumatori, ma i prodotti scambiati rimangono sempre gli stessi e le strutture economiche non mutano. Schumpeter fa notare che questo modello di economia non corrisponde alla realtà e lo supera con il ben noto approccio "dinamico", in cui l'imprenditore, sfrutta le innovazioni tecnologiche, che il mercato della scienza e della tecnologia gli offre, introduce nuovi prodotti, apre nuovi mercati e cambia le modalità organizzative della produzione. La teoria delle innovazioni consente a Schumpeter di spiegare l'alternarsi, nel ciclo economico, di fasi espansive e recessive. Le innovazioni, infatti, non vengono introdotte in misura costante, ma si concentrano in alcuni periodi di tempo - che, per questo, sono caratterizzati da una forte espansione - a cui seguono le recessioni, in cui l'economia rientra nell'equilibrio di flusso circolare. Un equilibrio però, non uguale a quello precedente, ma mutato dall'innovazione. Le fasi di trasformazione sotto la spinta di innovazioni maggiori vengono definite da Schumpeter di "distruzione creatrice", alludendo al drastico processo selettivo che le contraddistingue, nel quale molte imprese spariscono, altre ne nascono, e altre si rafforzano. Seguendo il filo logico della teoria shumpeteriana posso ritenere che al termine della crisi esisteranno altri prodotti e altri mercati, che molte imprese saranno decedute, che molte saranno nate e, considerando le basse capitalizzazioni di quasi tutte le medie e grandi imprese che molte di esse si troveranno ad avere nuovi "padroni", Proprio nell’ottica di tali trasformazioni, il sistema Italia, tra il 2008 e il 2011, vede scomparire o vendere a gruppi esteri marchi famosi come: Bulgari, Ariston, Moncler, Aiazzone, Wind, Edison, Parmalat, IT Holding, Ferrè, Coin, Fastweb, Rinascente, …. Di converso, il 19 gennaio 2009 Fiat acquisisce il 35 per cento di Chrysler senza sborsare un euro e, nel giugno 2011, con la restituzione dell’ultima quota del debiito che Chrysler aveva assunto con il Tesoro americano Fiat conquista il 52% del capitale. I primi dati approssimativi dicono che nel solo 2008 gli stati, tra salvataggi, nazionalizzazioni e garanzie, abbiano bruciato più di 1.500 miliardi di dollari, molto più di quanto gli stessi stati abbiano incassato negli ultimi 20 anni dalle privatizzazioni, "lo stato si sta ricomperando il mondo" dice qualcuno. E', pertanto, evidente che da questa "distruzione creatrice" nascerà un nuovo mondo economico. Nel frattempo i produttori di cioccolata, di gomme da masticare e di gratta e vinci hanno avuto un'impennata di vendite e di utili; in tempi di crisi la gente preferisce masticare dolce e sperare nella fortuna.

Gli episodi citati sono ancora oggetto dell'informazione politica ed economica e non possono ancora ritenersi maturi per un’approfondita trattazione storica. Peraltro quanto raccontato in sessant’anni di vita del nostro Paese ritengo sia più che sufficiente per conseguire l'obiettivo di questo libro. Mostrare, cioè, che per fattori endogeni ed esterni i grandi dinosauri politici, la Democrazia Cristiana, il Partito Socialista Italiano, il Partito Comunista Italiano e i dinosauri minori come il Partito Liberale Italiano, il Partito Social Democratico Italiano, il Partito Repubblicano Italiano, nell’arco di una decina d’anni siano scomparsi uccisi dalla mancanza del cibo che li manteneva in vita: il consociativismo, la contrapposizione ideologica tra comunismo e capitalismo e la contrapposizione militare tra i blocchi. Contestualmente sono scomparsi i dinosauri economici, le cosiddette “partecipazioni statali”: Iri, Eni, Enel, Egam, Efim, Gepi, Sip, la cui privatizzazione è stata imposta all’Italia da condizioni interne (tangentopoli e mancanza di cibo: il denaro pubblico) ed esterne (Unione Europea, Unione Monetaria, concorrenza). L’ultimo grande dinosauro italiano, quello più duro a morire, è stato il sindacato; la granitica e trina Triplice è stata sgretolata, prima, dalla morte dell’alleanza stessa, poi dalla firma da parte di Cisl e Uil del Patto per l’Italia e dagli accordi programmatici tra le cooperative rosse e quelle bianche e, infine, con le ultime battaglie perse dalla Fiom centrale contestata e inascoltata dalle stesse organizzazioni territoriali; anche quest’ultimo retaggio della lotta di classe e dell’ideologismo è stato ridimensionato e rifiutato dal pianeta Italia. Gli scheletri e i retaggi di quell’era incombono, però, ancora sul paese con un carico di corporativismo, improduttività, litigiosità, inefficienze ed egoismi, ma il lascito più gravoso è lo stock del debito pubblico che peserà come un macigno sulle generazioni future.

15 ottobre 2016

Eugenio Caruso da L'estinzione dei dinosauri di stato.

Tratto da