Clicca l'iniziale della parola cercata.

A C D-E

F-G-H

I-J-K

L-M-N

O-P

Q-R

S

T-U

V-W-X-Y-Z

B

Back office. In una società finanziaria, il reparto che si interessa della gestione di tutte le operazioni effettuate dal proprio reparto operativo (Front office): dalla spunta delle contrattazioni effettuate, all'invio degli ordini di pagamento, ecc. In un'impresa commerciale è il reparto chesi interessa della gestione operativa al fine di ottimizzare il rapporto tra il personale di front office e i clienti.

Backtesting. Metodo per testare la validità dei modelli VAR (vedi). E' in genere effettuato comparando le stime ottenute con il VAR con i risultati effettivamente o teoricamente realizzati nelle giornate di trading.

Backup facilities. Linee di credito bancario concesse a sostegno dell’emissione di titoli. Il principale esempio è costituito dalle note issuance facilities.

Backwardation. Situazione di mercato in cui i prezzi futuri (indicati dalle varie scadenze dei contratti a termine) sono più bassi di quelli attuali (prezzi spot). Tipicamente è un termine usato nei mercati delle commodities. È il segnale di una forte tensione sul mercato che si presume venga poi superata. E' il caso opposto del Contango.

Bailin. Salvataggio, con iniezione di risorse interne, di un soggetto (banca, impresa, stato sovrano) vicino alla bancarotta.

Bailout. Salvataggio, con iniezione di liquidità da parte di istituzioni esterne, di un soggetto (banca, impresa, stato sovrano) vicino alla bancarotta. Di bailout si è parlato molto durante la crisi delle banche spagnole nel 2012.

Balloon (Pallone). Finanziamento, solitamente come mutuo ipotecario, che contempla il pagamento di una somma notevole di denaro, relativa all’ammontare del prestito, in un’unica soluzione al termine dell’operazione. Questo pagamento è definito pagamento Balloon.

Banca. È l'istituzione finanziaria che svolge funzioni associate a depositi, investimenti, prestiti e servizi finanziari in genere nei confronti della propria clientela. Può essere effettuata una distinzione tra banca commerciale (commercial bank), che utilizza somme avute in deposito soprattutto in prestiti, e banca d'investimento (investment bank), la quale impiega gli stessi fondi operando nelle negoziazioni in titoli, per proprio conto o per conto dei clienti.

Banca agente. Banca nominata da un consorzio di istituzioni creditizie per tutelare gli interessi dello stesso in operazioni comuni. Una banca agente, nel mercato europeo, è quella banca nominata dalle altre facenti parte del sindacato per curare le operazioni amministrative riguardanti l'emissione di titoli obbligazionari.

Banca agente depositaria. Banca commerciale che si occupa delle operazioni di gestione ordinaria di titoli per conto della clientela. Queste operazioni consistono nell’aggiornamento del libro soci, nella custodia dei titoli, ecc..

Banca agente principale. Banca che coordina le attività di un gruppo di paying agents.

Banca al dettaglio (Banca retail). Tradizionale attività bancaria la cui principale caratteristica è l'avere una clientela vasta ed eterogenea e svolgere principalmente un elevato numero di operazioni il cui ammontare unitario è medio-piccolo.

Banca all'ingrosso. Banca che opera prevalentemente con operatori istituzionali, svolgendo operazioni creditizie di elevato ammontare. Si contrappone alla banca retail.

Bancabilità. 1. Termine usato per indicare la sussistenza di tutti gli elementi che rendono un titolo valido per l'incasso, lo sconto o qualsiasi altra forma di accredito presso una banca: integrità, scadenza, bontà delle firme, ecc.

2. Termine usato nel mondo dell'impresa per indicare un documento che possa essere "compreso" da una banca al fine di ottenere un finanziamento.

Banca capofila. Banca con funzioni di coordinamento di un gruppo di istituzioni finanziarie, che partecipano a un prestito sindacato o a un consorzio di collocamento di un'emissione di titoli.

Banca centrale. Istituzione finanziaria pubblica avente una serie di funzioni legate alla politica monetaria di una nazione, tra cui l'emissione della cartamoneta, la regolamentazione delle condizioni monetarie e di esercizio del credito, la gestione, più o meno stretta, della propria divisa nei rapporti con quelle estere.

Banca centrale ruropea (BCE). Autorità di politica monetaria della zona euro a partire dal 1° gennaio 1999. Nata dal precedente Istituto Monetario Europeo, è la responsabile della gestione della politica monetaria nel sistema europeo delle banche centrali. Fissa il livello dei tassi d'interesse di riferimento e persegue la stabilità dei prezzi nel mercato unico.

Banca commerciale. Si tratta di un ente creditizio sostanzialmente analogo alle aziende di credito italiane contemplato dalla legislazione americana. Può compiere operazioni di finanziamento, come per esempio contrarre depositi alla clientela, ma non le è consentito investire in titoli, pur offrendo altri servizi che sono assimilabili a quelli di una banca al dettaglio.

Banca dealer. Banca che opera come un market maker e come sottoscrittore nel mercato dei titoli a reddito fisso, sia di tipo pubblico che societario.

Banca dei regolamenti internazionali. La Banca dei Regolamenti Internazionali (BRI) (in inglese: Bank for International Settlements, BIS) è un'organizzazione internazionale avente sede sociale a Basilea, in Svizzera. Fondata nel 1930 in attuazione del Piano Young, essa è la più antica istituzione finanziaria internazionale. Pur essendo un'organizzazione internazionale, la BRI è strutturata come una società anonima per azioni, avente un Consiglio di amministrazione e un Direttore generale; tuttavia, le sue azioni possono essere sottoscritte unicamente da banche centrali o da istituti finanziari designati. Attualmente possiedono quote azionarie, e sono pertanto rappresentate alle sedute dell'Assemblea generale, 55 banche centrali, nonché la Banca centrale europea. Il principale scopo dell'organizzazione è promuovere la cooperazione tra la banche centrali. Al contempo, la BRI fornisce specifici servizi finanziari in qualità di "banca delle banche centrali" ed opera come agente o mandataria (trustee) nei pagamenti internazionali che le vengono affidati. Infine, la BRI rappresenta oggi un rinomato centro internazionale di ricerca in ambito finanziario, monetario ed economico.

Banca della Federal Reserve. Banca che fa parte del sistema di dodici istituzioni creditizie costituenti il Federal Reserve System. Queste dodici banche si trovano a New York, Philadelphia, Cleveland, Richmond,Atlanta, Chicago, Saint Louis, Minneapolis, Kansas City, Dallas e San Francisco.

Banca d'investimento. Le banche d'investimento agiscono come intermediari fra le società emittenti di titoli e gli investitori. Le loro attività principali sono la sottoscrizione ed il collocamento di titoli, il trading sui titoli di proprietà e la consulenza alla propria clientela. Il capitale d una banca di investimento viene investito in operazioni che tendenzialmente frutteranno rendimenti elevati.

Banca di agenzia. Pratica operativa utilizzata da banche estere per entrare nel mercato degli Stati Uniti che si avvalgono di banche d’agenzia, che non sono sottoposte alle leggi vigenti tra i vari stati, ma che non possono accettare depositi o concedere prestiti in nome proprio.

Banca di riferimento. In un prestito consorziale, banca i cui tassi vengono presi come riferimento per fissare il tasso di interesse del prestito.

Banca di risparmio. Istituzione bancaria esistente negli Stati Uniti assimilabile per le sue caratteristiche alle casse di risparmio italiane. La loro principale funzione consiste nella raccolta e incentivazione del risparmio privato, nella concessione di prestiti al consumo nonché nell'erogare mutui ipotecari per l'acquisto della casa.

Banca d'Italia. La Banca d'Italia è la banca centrale della Repubblica italiana. Dal 1998 è parte integrante del Sistema europeo delle banche centrali (SEBC). Il suo nome viene talvolta informalmente abbreviato in Bankitalia.

Logo della Banca d'Italia

Sebbene una buona parte delle quote di partecipazione al suo capitale sia di proprietà di banche (oggi private), è un istituto di diritto pubblico come stabilito dalla "legge bancaria" del 1936 e ribadita anche da una sentenza della Corte di Cassazione, e come confermato dallo statuto della banca nelle sue successive evoluzioni. La sede centrale della Banca d'Italia è nel Palazzo Koch a Roma. Ha sedi e succursali in tutta Italia. Storia. La Banca d'Italia viene istituita con la legge n. 449 del 10 agosto 1893, dalla fusione di quattro banche: la Banca Nazionale del Regno d'Italia, la Banca Nazionale Toscana, la Banca Toscana di Credito e dalla liquidazione della Banca Romana. Con una serie complessa di fusioni fra queste banche, si forma quella che diventerà l'attuale Banca d'Italia. Artefici dell'operazione sono alcune famiglie di banchieri, soci storici: Bombrini, Diavolo, Bastogi, Balduino. Nel 1926 la Banca d'Italia ottiene l'esclusiva sull'emissione della moneta (viene così abrogato il Regio Decreto del 28 aprile 1910, n. 204, che aveva confermato la prerogativa anche al Banco di Napoli ed al Banco di Sicilia). Nel 1928 la Banca viene riorganizzata. Al Direttore Generale viene affiancato un Governatore, dotato di poteri maggiori. La Banca d'Italia è una società per azioni fino al 1936. In quell'anno viene convertita in Istituto di diritto pubblico dall'articolo 3 della legge bancaria del 1936 (ovvero il regio decreto-legge 12 marzo 1936, n. 375, convertito, con modificazioni, dalla legge 7 marzo 1938, n. 141, e successive modificazioni e integrazioni). Le viene assegnato il compito di vigilare sulle banche italiane e ottiene la conferma del potere di emissione della moneta. Nel 1948 viene conferito al Governatore il compito di regolare l'offerta di moneta e decidere il tasso di sconto, in base al D.P.R. n. 482 del 19 aprile (articolo 25, comma 4). Una legge del 1992 (la n.82 del 7 febbraio), proposta dall'allora Ministro del Tesoro Guido Carli, chiarisce che la decisione sul tasso di sconto è di competenza esclusiva del Governatore e non deve essere più concordata di concerto con il Ministro del Tesoro (il precedente decreto del Presidente della Repubblica, viene modificato in relazione alla nuova legge con il DPR del 18 luglio). Il 13 giugno 1999 il senato della Repubblica, nel corso della XIII Legislatura discute il disegno di legge N. 4083 “Norme sulla proprietà della Banca d'Italia e sui criteri di nomina del Consiglio superiore della Banca d'Italia”. Tale disegno di legge vorrebbe far acquisire dallo stato tutte le azioni dell'istituto, ma non viene mai approvato. La Legge 262 del 28 dicembre 2005, nell'ambito di varie misure a tutela del risparmio e sulla disciplina dei mercati finanziari,introduce per la prima volta un termine al mandato del governatore e dei membri del direttorio, e dispone che entro il 2008 le quote di partecipazione a Bankitalia attualmente in mano a imprese private passino allo Stato. La citata legge, n. 262 ha avviato una riforma dell’assetto istituzionale e organizzativo della Banca d’Italia.

Governatori (Dal 1928)

- Bonaldo Stringher (1928 - 1930)

- Vincenzo Azzolini (1931 - 1944)

- Luigi Einaudi (1945 - 1948)

- Donato Menichella (1948 - 1960)

- Guido Carli (1960 - 1975)

- Paolo Baffi (1975 - 1979)

- Carlo Azeglio Ciampi (1979 - 1993)

- Antonio Fazio (1993 - 2005)

- Mario Draghi (dal 2006)

Banca elettronica (banca on-line). Metodo di pagamento in cui le somme vengono trasferite tramite ordini dati elettronicamente, in assenza di una effettiva movimentazione di fondi.

Banca europea per gli investimenti (BEI). Creato nel 1958 come istituto bancario autonomo in seno alla comunità europea, allo scopo di finanziare, su un orizzonte di lungo termine, e promuovere i progetti di sviluppo e integrazione perseguiti in ambito comunitario.

Banca full service. È un ente creditizio capace di offrire alla clientela l’intera gamma di servizi che solitamente si richiedono agli organismi di tipo bancario, dalla remunerazione dei depositi al trasferimento di fondi, alla custodia dei titoli.

Banca mondiale (World bank). La Banca Internazionale per la Ricostruzione e lo Sviluppo, o World Bank, è un'Istituzione bancaria sovranazionale avente la finalità di finanziarie e promuovere lo sviluppo mondiale, erogando risorse finanziarie a favore dell'attenuazione delle disuguaglianze tra le aree economiche del pianeta.

Banca nazionale. Banca autorizzata all’esercizio dell’attività creditizia dall’Ufficio del controllore della moneta, e che perciò fa parte del sistema della Federal Reserve.

Bancanota. Strumento di pagamento a corso legale creato dall'istituto di emissione di un paese.

Banca operante nei mutui. È una banca d’investimento che emette titoli garantiti da ipoteca e li colloca sia attraverso l’emissione di una serie di titoli frammentati fra tutti gli investitori interessati, o presso un unico investitore di grandi dimensioni.

Bancarotta fraudolenta. In genere, reato punibile con la reclusione da tre a dieci anni, commesso da chi: 1) ha distratto, occultato, dissimulato, distrutto o dissipato in tutto o in parte i suoi beni ovvero, allo scopo di recare pregiudizio ai creditori, ha esposto o riconosciuto passività inesistenti; 2) ha sottratto, distrutto o falsificato, in tutto o in parte, con lo scopo di procurare a sé o ad altri un ingiusto profitto o di recare pregiudizio ai creditori, i libri o le altre scritture contabili o li ha tenuti in modo da non render possibile la ricostruzione del patrimonio o del movimento degli affari.

Banca sindacale. Istituzione di carattere bancario, il cui capitale è detenuto dai membri di un’organizzazione sindacale.

Banca universale. Istituto di credito abilitato ad eseguire simultaneamente l'attività di intermediazione creditizia e in valori mobiliari, nonché quella di assunzione di partecipazioni industriali.

Banche popolari. Le Banche popolari (società cooperative a responsabilità limitata) si distinguono dalle banche S.p.A. per almeno quattro caratteristiche:

- Limite di possesso: ogni socio non può superare lo 0,5% del capitale sociale.

- Voto capitario

- Clausola di gradimento

- Mutualità (non prevalente)

Le banche popolari sono banche locali, non a carattere multinazionale, con una quota di azioni considerevole detenuta da dipendenti e correntisti della banca

Le 10 maggiori banche popolari italiane sono (Dato 2008) :

- Ubi Banca

- Banco Popolare

- Banca Popolare di Milano (Bpm)

- Banca Popolare dell'Emilia Romagna (Bper)

- Banca Popolare di Vicenza (Bpvi)

- Credito Valtellinese (Creval)

- Veneto Banca

- Banca Popolare di Sondrio (Bps)

- Banca Popolare dell'Etruria

- Banca Popolare di Spoleto

Banchieri rinascimentali italiani. Vedi La finanza nasce in Italia.

Bancomat. Bancomat è il nome con cui vengono chiamati in Europa i sistemi per il prelievo automatico di denaro contante dal proprio conto corrente bancario, attraverso dei distributori collegati in rete telematica, anche fuori dagli orari di sportello e in località diverse dalla sede della banca presso cui si intrattiene il conto. Nei paesi di lingua anglosassone il sistema è noto con la denominazione generica di sportello automatico (Automated Teller Machine, ATM). Anche se il termine è diventato di uso corrente in italiano, il marchio Bancomat identifica a rigore il servizio offerto dall'Associazione Bancaria Italiana (ABI), che lo gestisce attraverso un'apposita convenzione (Co.Ge.Ban.). Un suo sistema analogo, ma non interoperativo, gestito da Poste Italiane, è il Postamat. Il primo Bancomat fu sviluppato dalla società inglese De La Rue e installato a Enfield Town (zona nord di Londra) il 27 giugno 1967 presso la Barclays Bank. In Italia compare nel 1976, a Ferrara: la Cassa di Risparmio di Ferrara fu la prima banca italiana ad installarlo. Il modello inaugurato nel 1967 accettava soltanto voucher monouso, che venivano trattenuti dalla macchina. Per rendere più difficili i furti l'apparecchiatura funzionava con diversi principi, tra cui radiazioni e magnetismo a bassa coercitività che veniva rimosso dal voucher in fase di lettura. L'idea del personal identification number (PIN) venne sviluppata nel 1965 dall'ingegnere inglese James Goodfellow. Il sistema sfrutta per l'identificazione del richiedente una tessera plastificata (badge) corredata di una banda magnetica e (solo in quelle più moderne) di un microchip, che il cliente inserisce in un apposito lettore. La tessera viene attivata digitando sulla tastiera del distributore un codice numerico di sicurezza (PIN), che deve essere mantenuto segreto dal possessore; questo viene criptato e se la stringa criptata corrisponde a quella memorizzata sul calcolatore centrale l'operazione può essere eseguita, diversamente al terzo tentativo sbagliato la tessera viene catturata dal distributore ed il servizio viene cautelativamente sospeso. Con il servizio Bancomat è inoltre possibile usufruire di altre operazioni connesse, come il pagamento di bollette, il versamento di contanti e assegni, la lettura del saldo, la stampa degli estratti conto o della lista dei movimenti e ricariche ai telefoni cellulari; si possono inoltre effettuare pagamenti negli esercizi commerciali provvisti di POS. Il servizio Bancomat, con la relativa tessera, è fornito dalla maggior parte degli istituti bancari e ha costi e modalità di funzionamento variabili a seconda delle condizioni stabilite tra la banca ed il cliente. In generale i distributori possono appartenere anche a una banca diversa da quella presso cui il cliente ha il conto, se questa appartiene allo stesso circuito, gratuitamente, altrimenti è legata al pagamento di una commissione. Sicurezza. In tempi recenti gli sportelli Bancomat sono stati oggetto di atti criminosi che consistono nello smurare l'intero distributore (che in effetti è una cassaforte contenente il denaro da distribuire), spesso con l'ausilio di ruspe, immissione di gas esplosivi o altri mezzi, al fine di impossessarsi delle banconote contenute all'interno. Una ulteriore modalità di attacco è l'installazione abusiva nella parte frontale dello sportello di dispositivi atti a registrare o teletrasmettere i codici contenuti nella banda magnetica delle carte inserite (skimmer) e quelli digitati dall'utilizzatore (minitelecamera). La disponibilità di questi due elementi consente di ricostruire (clonare) una scheda magnetica contraffatta ma pienamente funzionante, con la quale è possibile effettuare prelievi e altre operazioni sino a che l'utente o il sistema antifrodi dell'istituto bancario non provvedano alla sua disabilitazione. Un suggerimento che spesso viene fornito è quello di celare all'atto della composizione il PIN digitato (ad esempio utilizzando la mano libera o un foglio di carta o il portafoglio o altro).

Bandiera (Flag). In analisi tecnica, è la configurazione grafica in cui il prezzo del bene oscilla diverse volte tra due livelli di supporto e resistenza oppure tra due linee di tendenza.

Bank identifier code (BIC). Codice per l’identificazione delle istituzioni finanziarie, a livello internazionale, avente lo scopo di agevolare l’elaborazione automatizzata dei messaggi inviati in via telematica in ambienti finanziari (vedi anche: IBAN - International bank account number).

Bank run. Il bank run (in italiano corsa alla banca) è un fenomeno tipico di una crisi finanziaria. Avviene quando un elevato numero di clienti di una banca prelevano contemporaneamente tutti i loro depositi per paura che la banca diventi insolvente. Tale avvenimento destabilizza la banca stessa, che spesso fallisce. Il fallimento dipende dal fatto che la banca detiene solo una parte dei depositi (vedi riserva frazionaria), mentre la maggior parte viene investita. Di conseguenza in caso di prelievo "di massa" da parte dei clienti la banca non ha le riserve necessarie, e quindi diventa insolvente. La conseguenza a tutto ciò è la bancarotta dell'istituto stesso.

Barra. Nome di una società americana (Barra Inc.) che ha realizzato un tool quantitativo ampiamente utilizzato per l'analisi della performance e per gestire i portafogli commerciali di azioni ordinarie, redditi fissi, derivati ed altri strumenti finanziari.

Barre. Linee verticali utilizzate in successione per la costruzione dei grafici, tipo istogrammi.

Base (Basis). Nel mercato dei futures, viene definita basis la differenza esistente tra il prezzo di un titolo a pronti e il prezzo del future sullo stesso titolo. Con l'avvicinarsi alla scadenza del contratto future diminuirà progressivamente, fino ad annullarsi completamente nel momento della scadenza. Nel mercato dei tassi d'interesse, rappresenta il numero dei giorni utilizzato per il calcolo dell'interesse (solitamente 360 o 365), mentre per i titoli a reddito fisso rappresenta il rendimento a scadenza di un'obbligazione. Per la legge fiscale USA è il prezzo di acquisto di un investimento con aggiunta delle commissioni e successivamente impiegato per calcolare le tasse nel Capital Gain.

Base annuale. Procedimento matematico-statistico per mezzo del quale si riferisce una grandezza all'anno, per esempio un tasso d'interesse, pagabile a cadenza trimestrale.

Base corretta. Prezzo di riferimento tramite il quale si può calcolare la redditività di un investimento azionario. La variazione correttiva che sarà necessario apportare al prezzo di acquisto sarà legata a fattori quali: la commissione pagata all'intermediario, l'effetto della tassazione, l'effetto della distribuzione di dividendi ed eventuali aumenti di capitale.

Base di prelievo. Percentuale, sul totale del valore dei beni in garanzia, che una banca o un'istituzione creditizia lascia a disposizione dell'affidato. Valore che varia in base al tipo di prestito e al tipo di bene offerto come collaterale. Nel caso di titoli tenuti presso un intermediario, il possessore potrà utilizzare gli stessi come garanzia per investire nuove somme di denaro in altri titoli, in questo caso le percentuali si attestano sui seguenti valori: 50% per le azioni, 30% per le obbligazioni e fino al 100% nel caso di investimenti liquidabili subito e con certezza.

Base di rendita. Metodo per esprimere il prezzo di un titolo indicando il tasso d'interesse che si intende percepire sui titoli comperati (denaro) e quello che si intende far percepire alla controparte sui titoli venduti (lettera).

Base di sconto. Quando un'obbligazione non frutta interessi (Zero Coupon), viene offerta al pubblico a sconto, cioé a un prezzo inferiore al valore nominale e di rimborso.

Base imponibile. Il valore di un investimento che deve essere preso in considerazione ai fini della definizione dell'imposizione fiscale. Generalmente viene preso in considerazione, come base di riferimento, il costo di acquisto del bene, al netto del totale delle quote di ammortamento accantonate.

Base monetaria. La base monetaria o moneta ad alto potenziale o M0 (emme zero), rappresenta la quantità di moneta, ed è costituita da banconote, monete e depositi presso la Banca Centrale. La base monetaria viene immessa nel sistema monetario-finanziario attraverso l'acquisto, sul mercato secondario, di titoli di Stato. L'acquisto di titoli da parte della banca centrale comporta un debito della banca centrale nei confronti delle banche presso le quali erano detenuti i titoli acquistati. Le banche a loro volta accreditano l'importo dei titoli ceduti sui conti dei clienti che hanno ceduto i titoli alla banca centrale. Pertanto la creazione di moneta attraverso l'acquisto di titoli comporta che l'ammontare della base monetaria sia contabilizzata nel passivo del bilancio della Banca Centrale, mentre il valore dei titoli acquistati dalla banca centrale è registrato nell'attivo della stessa banca, trattandosi di un credito nei confronti dell'emittente ovvero lo stato.

Base post-tassazione. Metodo che deve essere utilizzato per confrontare il rendimento ottenibile da investimenti sottoposti a discipline fiscali differenti.

Basilea II. Basilea II, chiamato anche Nuovo Accordo di Basilea è un documento che definisce, a livello internazionale, i requisiti patrimoniali delle banche in relazione ai rischi assunti dalla stessa. Questi sono di tre tipi, ovvero, di credito, di mercato e operativi. Il "Nuovo Accordo" introduce nuove e più sofisticate metodologie di valutazione degli stessi, al fine del calcolo del relativo requisito patrimoniale. Secondo Basilea II le banche dei paesi aderenti dovranno classificare i propri clienti in base alla loro rischiosità, attraverso procedure di rating. Dovranno, successivamente, accantonare delle quote di capitale definite in base al livello di rischio dei rapporti di credito accordati per tutelarsi dai rischi assunti. Autore dell'accordo è il Comitato di Basilea, istituito dai governatori delle Banche centrali dei dieci paesi più industrializzati del mondo, il cosiddetto G10. Motivazioni dell'accordo. A partire dagli anni '90 numerosi istituti di credito hanno sofferto degli effetti di una gestione poco prudente del credito: questo ha reso evidente che esistevano alcune pesanti tare all'interno del quadro normativo grazie a cui le banche valutavano i rischi delle aziende cui accettavano di aprire un credito. Era, in altri termini, diventato obsoleto il modo di valutare se l'impresa che chiedeva un credito sarebbe stata in grado di ripagarlo, entro quanto e quanto reddito avrebbe generato. L'accordo esistente sull'argomento, il Basilea I risultò incentrato su una visione semplificata dell'attività bancaria e della rischiosità delle aziende. Inizialmente, la principale preoccupazione dei partecipanti al Gruppo Basilea II fu la salvaguardia della stabilità del settore bancario, perno attorno al quale ruotano le economie mondiali: la logica del nuovo accordo ruota intorno all'idea che le banche non debbano assumere rischi eccessivi e debbano tutelarsi da quelli che si prendono. Basilea II ha come intento manifesto quello di assicurare una stabilità al sistema bancario, stabilità in funzione del sistema economico che oggi ha continua necessità di capitali per investire in ricerca e sviluppo. Ha inoltre lo scopo di generare un legame del tutto diverso tra banca e impresa, fondato su fiducia reciproca, informazioni reali, da aggiornarsi continuamente, vincolate alla effettiva capacità di produrre reddito in prospettiva di una crescita futura e non solo dei obiettivi a breve termine. L'atteggiamento che le banche dovranno adottare va in direzione di una maggiore responsabilità, sia nei confronti delle aziende, sia nei confronti dei risparmiatori. Il sistema economico italiano, in particolare, ha bisogno di una maggiore intersezione tra banche, imprese e risparmiatori per dischiudere molte potenzialità.I principi cardine. Nodo fondamentale del problema risultò essere che l'accordo Basilea I valutava le aziende in base a requisiti molto semplificati: da quanto tempo esisteva un certa ditta, che patrimonio possedeva, quale ragione sociale. In una parola Basilea I si limitava a prendere atto della "storia" patrimoniale di una ditta, e della capacità attuale di rimborso della stessa, senza avere la possibilità di valutare se, quanto e in quanto tempo la ditta avrebbe generato reddito. Questo induceva un notevole immobilismo e penalizzava fortemente tutta una serie di settori e di investimenti, primi fra tutti quelli sull'innovazione e sulla ricerca. Era quindi necessario elaborare una struttura di analisi molto più sofisticata per potere comprendere la realtà del mercato, che negli anni era notevolmente cambiata. Inoltre le banche si resero conto che il loro ruolo di semplici prestatori andava evoluto in un ruolo di maggior responsabilità, cooperazione e integrazione tra impresa e istituto di credito, se si desiderava che il mercato non stagnasse, ma continuasse a crescere in modo realmente produttivo. Gli accordi hanno elevato la riserva frazionaria delle banche all'8% e fissato il coefficiente di salvaguardia sempre all'8%. Le sofferenze (ossia crediti inesigibili) delle maggiori banche italiane sono al di sopra della media europea che è dell'1.1%. Gli accordi di Basilea II hanno fissato il coefficiente di solvibilità all'8%. Tale coefficiente fissa l'ammontare minimo di capitale che le banche devono possedere in rapporto al complesso delle attività ponderate in base al loro rischio creditizio. In altri termini è una frazione il cui numeratore è dato dall'ammontare di patrimonio di cui dispone una banca ed il denominatore dall'ammontare delle attività ponderate per classi di rischio. Se si considera invece il rapporto tra attivo ponderato e patrimonio di vigilanza il valore richiesto dagli accordi di Basilea II sale a 12,5%. La normativa consiste in tre pilastri:

- Requisiti minimi patrimoniali

- Controllo prudenziale interno delle banche

- Informativa da rendere al pubblico

I requisiti minimi patrimoniali devono coprire le perdite inattese dovute a tre rischi:

- Rischio di credito

- Rischio di mercato

- Rischio operativo, che ne rappresenta la maggiore novità.

Con la collaborazione degli operatori di settore, il Basel Comittee ha individuato i principali fattori di rischio operativo:

- frode interna - esempi: alterazione intenzionale di dati, sottrazione di beni e valori, operazioni in proprio basate su informazioni riservate;

- frode esterna - esempi: furto, contraffazione, falsificazione, emissione di assegni a vuoto, pirateria informatica;

- rapporto di impiego e sicurezza sul posto di lavoro - esempi: risarcimenti richiesti da dipendenti, violazione delle norme a tutela della salute e sicurezza del personale, attività sindacale, pratiche discriminatorie, responsabilità civile;

- pratiche connesse con la clientela, i prodotti e l'attività - esempi: violazione del rapporto fiduciario, abuso di informazioni confidenziali, transazioni indebite effettuate per conto della banca, riciclaggio di denaro di provenienza illecita, vendita di prodotti non autorizzati;

- danni a beni materiali - esempi: atti di terrorismo e vandalismo, terremoti, incendi, inondazioni;

- disfunzioni e avarie di natura tecnica - esempi: anomalie di infrastrutture e applicazioni informatiche, problemi di telecomunicazione, interruzioni nell'erogazione di utenze;

- conformità esecutiva e procedurale - esempi: errata immissione di dati, gestione inadeguata delle garanzie, documentazione legale incompleta, indebito accesso consentito aconti di clienti, inadempimenti di controparti non clienti, controversie legali con fornitori.

Basilea III. Il comitato di Basilea sulla vigilanza bancaria ha dato il via (il 13 setembre 2010) all'accordo Basilea 3 per rafforzare il patrimonio delle banche ed evitare crisi globali future. Il rafforzamento dei requisiti patrimoniali concordato viene attuato essenzialmente in due modi: in primo luogo si chiede una decisa ricomposizione dei requisiti patrimoniali verso gli strumenti di qualità più elevata, si potenzia cioè il cosiddetto Common Equity composto da capitale più riserve. L'attuale requisito minimo per il patrimonio complessivo non cambia e resta all'8% in rapporto alle attività ponderate per il rischio, ma le banche che oggi stanziano il 2% come common equity nel regime Basilea 3 dovranno avere il 4,5% di questo capitale di alta qualità; inoltre il Tier one, cioè il requisito del patrimonio di base che include anch'esso altri strumenti di qualità rafforzata, passa dal 4% al 6 per cento. In secondo luogo verrà richiesto alle banche di mantenere un cuscinetto ("buffer") di capitale aggiuntivo sopra i minimi, pari al 2,5%; questo cuscinetto, spiega il comunicato, potrebbe anche aumentare nelle fasi di surriscaldamento del credito. Anche il buffer dovrà essere composto di capitale di elevata qualità . La nuova calibrazione dei requisiti è quindi più severa di quella prevista attualmente. Ma, in considerazione dell'esigenza di non compromettere la ripresa in corso , è prevista molta gradualità, in modo da permettere alle banche di continuare ad assicurare i necessari flussi di credito all'economia. L'effetto di diluizione nel tempo dell'applicazione delle regole è legato a tre meccansimi: in primo luogo c'è un'entrata in vigore graduale dei minimi e dei buffer per la conservazione del capitale (al 2013 requisiti più bassi, poi innalzamento graduale; introduzione del buffer solo in un secondo tempo); in secondo luogo, le nuove e più severe regole sulle deduzioni dal patrimonio di vigilanza entreranno in vigore progressivamente; infine, gli strumenti di capitale oggi ammessi verranno esclusi a mano a mano e quelli sottoscritti dai governi,come a esempio i Tremonti bonds, potranno rimanere integralmente per un periodo lungo. Come effetto di questi meccanismi, i nuovi requisiti saranno a regime pienamente solo nel 2020, cioè tra 10 annni e gli strumenti non più computabili nel patrimonio saranno completamente esclusi solo a partire dal 2023. Ci sarà quindi molto tempo per l'aggiustamento da parte delle banche.

Basis point. E' l'unità di misura più piccola utilizzata nell'esprimere il rendimento di un titolo. Un basis point corrisponde ad una percentuale dello 0,01 % e 100 Basis Points all'1%.

Basis swap. Intesa tra due controparti di scambiarsi due flussi finanziari nella medesima valuta, la cui consistenza è legata a differenti tassi d'interesse di riferimento.

Battaglia delle deleghe. È la prassi attraverso la quale una società tenta di acquisire il controllo di un'altra raccogliendo dagli azionisti esistenti il numero di deleghe necessario per avere in assemblea la maggioranza dei diritti di voto.

Bear market (Prevalenza dell'orso). Nel lessico dei mercati finanziari indica un mercato nel quale prevalgono movimenti ribassisti e sentimenti pessimistici.

Bear squeeze. Operazione sul mercato dei cambi effettuata da una o più Banche centrali per far cessare le speculazioni sulle divise. Offrendo di acquistare la divisa in questione in quantità maggiori di quelle disponibili sul mercato, la banca si pone nella condizione di forzare la chiusura delle posizioni speculative.

Bear trap. Falso movimento ribassista con uscita temporanea da zona congestionata.

Beige book. Il rapporto della Federal Reserve che fotografa lo stato di salute dell´economia statunitense; viene pubblicato otto volte all'anno.

Benchmark (varie) 1. Titolo emesso da istituzione bancaria che garantisce un rendimento pari a quello dell'indice a cui è legato. 2. E' anche il parametro di riferimento (titoli o indici rappresentativi di un comparto finanziario) tramite cui valutare il rendimento di una attività di gestione. 3. Indica anche un indice o un portafoglio di riferimento. Generalmente la performance di un fondo o di una gestione viene valutata in riferimento al benchmark. Ovviamente perché il confronto abbia senso è necessario che le due grandezze siano comparabili.

Bene. In economia e finanza per bene si intende qualsiasi oggetto disponibile in quantità limitata, reperibile e utile cioè idoneo a soddisfare un bisogno.

Tipi di bene

- Un bene è limitato quando è scarso rispetto al fabbisogno umano.

- Un bene è utile quando è idoneo a soddisfare un bisogno.

- Un bene deve essere reperibile sia per la localizzazione, sia per il prezzo.

Beni liberi ed economici I beni possono essere liberi se sono disponibili in natura in quantità illimitata per tutti, come l'aria o il sole. Si dicono economici quei beni ottenibili mediante l'attività umana o disponibili in quantità limitata. Per alcuni economisti i beni fruibili in quantità illimitata non sarebbero beni, perché sono fruibili senza alcun sforzo.

Suddivisione per utilizzo

A seconda dell'uso che se ne fa i beni si suddividono in:

- Beni di consumo - Beni che vengono utilizzati direttamente per soddisfare un bisogno. (es. il pane e gli abiti)

- Beni strumentali - Beni utilizzati per produrre altri beni. (es. la farina e il tessuto)

- Beni durevoli - Beni che possono essere utilizzati più volte (es. un vestito)

- Beni non durevoli - Beni per i quali il consumo comporta la successiva inutilizzabilità (es. la benzina)

- Beni succedanei - Beni che possono sostituirne un altro per soddisfare un bisogno o un'impiego (es. l'orzo rispetto al caffè)

- Beni complementari - Beni che possono essere utilizzati contemporaneamente per soddisfare un bisogno. (es. la benzina e l'automobile)

Bene a uso promiscuo. Bene utilizzato sia per l'esercizio delle propria attività e sia per finalità diverse. Rientra in tale categoria, a esempio, l'auto utilizzata sia per lo svolgimento della propria attività che per esigenze personali o familiari.

Bene economico. Qualsiasi oggetto destinato a soddisfare un bisogno, disponibile in forma limitata. Vedi beni di consumo.

Benefici dell'interscambio. Possibilità di riallocazione di risorse attraverso la partecipazione al sistema di commercio internazionale.

Beneficiario. In un'operazione di pagamento è il destinatario finale della somma di denaro trasferita.

Benefici di ritorno o Back Benefits (BB). Erogazioni correnti in danaro che la Pubblica amministrazione effettua, sia al settore produttivo, attraverso i contributi alla produzione e i trasferimenti alle imprese, sia alle famiglie sotto forma di pensioni e sussidi.

Bene in pagamento. Ogni tipo di bene utilizzabile per il pagamento di un debito.

Bene ordinario. Bene usualmente acquistato o venduto durante le operazioni di gestione di un'impresa. Un bene può essere al tempo stesso ordinario e di capitale, in due imprese diverse con attività diverse.

Beni capitali (capital goods). L'insieme di beni strumentali, materiali e immateriali, componenti i processi produttivi, sia per la singola impresa che per il sistema economico nel suo complesso.

Beni di consumo (consumer goods). Beni non strumentali, il cui consumo soddisfa bisogni esterni al processo produttivo.

Beni di consumo durevoli (consumer durables goods). Sono beni idonei a soddisfare bisogni lungo un arco temporale più lungo rispetto ai beni di consumo, in quanto conservano più a lungo il loro valore d'uso, il loro acquisto è di norma maggiormente dilazionato nel tempo.

Beni di consumo non durevoli (consumer non-durables goods). Beni di consumo che esauriscono la loro utilità all'atto del loro impiego.

Beni fisici. Oro, materie prime agricole, ecc. La contrattazione in beni fisici viene conclusa con la consegna della merce, al prezzo pattuito, alla scadenza del contratto. Molto spesso le posizioni aperte vengono saldate prima della scadenza; in questo caso non avviene la consegna ma solo il regolamento dei differenziali di prezzo.

Beta. Misura statistica del rapporto tra il rischio del primo portafoglio e il rischio del mercato nel suo complesso. Per esempio il Beta di un titolo misura la volatilità del suo prezzo rispetto alla volatilità dell'intero mercato. Vedi coefficiente beta.

Beta di portafoglio. È il coefficiente beta attribuibile a un portafoglio, che indica il rendimento che ci si può attendere dal portafoglio dato un certo rendimento del mercato. I portafogli aventi coefficiente beta superiore a uno sono considerati di tipo aggressivo, quelli inferiori a uno di tipo difensivo.

Bibor. È il tasso d'interesse di riferimento dei depositi interbancari espressi in franchi belga, sigla di Bruxelles Inter Bank Offered Rate.

BI Comp (Banca d’Italia-Compensazione). Sistema di compensazione dei pagamenti di importo non rilevante gestito dalla Banca d’Italia, composto dai sottosistemi Recapiti locale e Dettaglio e dalla procedura Compensazione nazionale (vedi: Sistema di compensazione). I saldi determinati da ciascun sottosistema confluiscono nella Compensazione nazionale, che calcola il saldo dei singoli partecipanti nei confronti del sistema nel suo complesso (saldo multilaterale) e lo invia al sistema BI-Rel, ovvero al sistema TARGET2, per il regolamento. In BI-Comp dal 28 gennaio del 2008 vengono regolati i bonifici SEPA.

Bid/Ask spread. Rappresenta la differenza, in genere positiva, tra la quotazione Bid d'acquisto, e ask, di vendita, indica altresì la differenza tra la più alta proposta d'acquisto (bid) e la più bassa proposta di vendita (ask), presente sul mercato in un dato momento.

Bid (denaro). Prezzo di acquisto di un titolo quotato in Borsa; per estensione fase positiva del mercato in cui le domande prevalgono sulle offerte e i prezzi sono al rialzo. Vedi Ask (lettera).

Bid bond. E' richiesta alle imprese che prendono parte a gare di appalto o a forniture internazionali. Tutela il committente da eventuali rinunce a eseguire i lavori. Prende la forma di una fideiussione bancaria.

Bid to bid. (Prezzo di riscatto a prezzo di riscatto).

Si riferisce alla misura della performance storica utilizzando il "bid" o i prezzi di vendita dei fondi all'inizio e al termine del periodo preso in esame.

Big board. È il nome con cui gli operatori indicano il New York Stock Exchange.

Big five. Vengono così definite le cinque più importanti società emittenti di carte di credito, e cioè: American Express, Carte Blanche, Diners Club, Mastercard e Visa.

Biglietto di stato. La banconota di stato è una banconota stampata direttamente dallo stato tramite la propria zecca e non fatta stampare da una banca centrale come oggi avviene per le banconote: per gli euro la BCE, per i dollari la FED.

Bilancia commerciale. Parte della contabilità economica di una nazione, facente parte della bilancia dei pagamenti, che considera le movimentazioni dei beni importati e dei beni esportati.

Bilancia dei pagamenti. Metodo di rilevazione della contabilità economica nazionale che registra, generalmente su base annua, le transazioni di un Paese con l'estero e il saldo delle stesse. È composta da una parte corrente "current account" (che comprende i movimenti di beni e servizi, i trasferimenti a titolo di interesse e i proventi dagli investimenti all'estero) e da una parte capitale "capital account" (che tiene conto degli investimenti a titolo di capitale all'estero e dei depositi interbancari internazionali). Il saldo della bilancia dei pagamenti, deficit o surplus, rappresenta una stima delle movimentazioni di fondi di una nazione con il resto del mondo.

Bilancio. Il bilancio d'esercizio di un'impresa è un documento di derivazione contabile che ha lo scopo di rappresentare la situazione patrimoniale e finanziaria dell'impresa e il risultato economico conseguito. Esso si compone di tre o quattro documenti:

- lo Stato patrimoniale

- il Conto economico

- la Nota integrativa

- la Relazione sulla gestione e altre realzioni. (non obbligatorio)

Altro documento giudicato di complemento è il Rendiconto finanziario.

La redazione del bilancio ha due obiettivi: rispondere agli obblighi contabili e fiscali previsti dal codice civile e mettere a disposizione di operatori esterni ed interni all'impresa (fornitori, creditori, risparmiatori, analisti finanziari, Stato, soci, dipendenti) informazioni sull'andamento dell'impresa. Il bilancio può essere assoggettato o meno a revisione contabile. La disciplina del bilancio è contenuta agli artt. 2423-2435 bis del codice civile. Le norme in materia di bilancio (all'art. 2428 c.c.) prevedono che lo stesso sia corredato da una relazione degli amministratori sulla situazione della società e sull'andamento della gestione, nel suo complesso e nei vari settori in cui ha operato, anche attraverso imprese controllate, con particolare riguardo ai costi, ai ricavi e agli investimenti. Anche se non è parte integrante del bilancio, la relazione sulla gestione assolve a una funzione descrittiva ed esplicativa e completa le informazioni desunte dallo Stato Patrimoniale (SP), dal Conto Economico (CE) e dalla Nota Integrativa (NI). Le funzioni del bilancio d'impresa sono di illustrare la situazione complessiva dell'impresa (scenario economico, competitivo e ambientale in cui opera e con il quale interagisce; compatibilità e coerenza dei programmi di gestione con il contesto esterno) e l'andamento della gestione, sia passata che in corso, nel suo insieme e nei vari settori in cui l'impresa ha operato; nonché di illustrare l'andamento della redditività, gli aspetti finanziari e la loro influenza sulla formazione del risultato economico dell'impresa, con riferimento alle situazioni patrimoniali e finanziarie già determinatesi ma anche in relazione alle previsioni relative all'evoluzione della gestione (analisi dei dati che riguardano i costi, i ricavi e gli investimenti). Un compito degli amministratori è, infatti, di delineare nella relazione sulla gestione le prospettive di sviluppo della gestione sulla base dei valori di bilancio e attraverso piani e programmi di medio-lungo e breve periodo. In particolare, la relazione sulla gestione deve contenere indicazioni circa le attività d'investimento in ricerca e sviluppo delle società; i rapporti con imprese collegate, controllate e controllanti; il numero e il valore nominale delle azioni proprie, incluse quelle alienate nel corso dell'esercizio; i fatti di rilievo avvenuti dopo la data di chiusura del bilancio; l'evoluzione prevedibile della gestione. Quindi, il bilancio d'esercizio non è soltanto un insieme di documenti da redigere secondo gli obblighi di legge, ma è la fonte principale d'informazione dei dati economici, patrimoniali e finanziari dell'impresa per tutte le classi di portatori di interesse nei suoi confronti: creditori, dipendenti, clienti e fornitori, organi statali di controllo, fisco, pubblica amministrazione; soggetto economico e/o management; azionisti di maggioranza e di minoranza. È lo strumento fondamentale d'informazione per i terzi e per i soci al fine di giudicare (almeno in prima approssimazione) la convenienza a mantenere il legame con l'impresa. Nell'ottica di una maggiore trasparenza, i documenti di bilancio sono pubblici: gli stessi devono essere depositati presso la Camera di commercio competente per territorio che li archivia e li mette a disposizione di chiunque ne faccia richiesta, sia in forma cartacea che informatica. È anche un utile strumento di controllo di gestione per impostare, attraverso opportune comparazioni ed analisi, un giudizio d'insieme sull'andamento della gestione svolta. Durante l'esercizio tutte le operazioni di gestione vengono contabilizzate mediante scritture in partita doppia, i cui valori confluiscono negli appositi conti. Le operazioni vanno registrate nel libro giornale. I sottoconti vanno inseriti nel piano dei conti, che a sua volta può essere suddiviso in diversi livelli di aggregazione/classificazione, a esempio i sottoconti possono essere raggruppati sotto conti detti "di mastro". Nel bilancio dell'impresa confluiranno tutti i saldi di ciascun conto dopo aver effettuato un apposito inventario e le rettifiche di valore. Il bilancio può essereredatto in forme differenziate in base alle finalità sullequali esso è focalizzato; in tal senso possiamo distinguere: - il bilancio civilistico, - il bilancio rettificato ai fini fiscali, - il bilancio gestionale. Vedi anche: E.Caruso, Come preparare e leggere un bilancio, Tecniche Nuove, 2007

Bilancio civilistico. Il bilancio civilistico mira a fornire una periodica conoscenza del risultato economico conseguito nell'esercizio e della consistenza del patrimonio aziendale. Questo documento è uno strumento fondamentale di informazione per tutti coloro che sono interessati all'andamento dell'impresa e che vogliono trovare nel bilancio civilistico un punto di partenza per valutarne lo stato di salute. In particolare, i creditori possono ricavare informazioni sulle prospettive di recupero dei propri crediti, i soci ricaveranno elementi per valutare come sono stati impiegati i capitali investiti nell'impresa e per trarre indicazioni sulla remunerazione attuale e prospettica del capitale stesso, i fornitori e le banche indicazioni sulla solidità finanziaria dell'impresa.

Il bilancio civilistico è disciplinato dal decreto legislativo 9 aprile 1991, n. 127, con il quale il legislatore ha introdotto una serie di modifiche al codice civile, fino ad allora cogente, al fine di recepire la quarta direttiva europea.

Il bilancio è redatto dagli amministratori al termine di ciascun esercizio, secondo le norme indicate dal codice civile (articolo 2423 e seguenti), è approvato dai soci e depositato presso la locale Camera di Commercio.

Bilancio consolidato È il bilancio di un gruppo di società considerate come un unicum, indipendentemente dall'autonomia giuridica delle singole. Si ottiene facendo la somma dei valori relativi alle poste di bilancio delle singole società e procedendo poi ad eliminare le seguenti voci:

- partecipazioni, con la quota di patrimonio netto delle società partecipate,

- crediti e debiti reciproci,

- costi e ricavi reciproci,

- utili e perdite inclusi nelle voci dello stato patrimoniale e non ancora realizzati all'esterno del gruppo.

Bilancio gestionale. Il bilancio gestionale non deve sottostare a regole fissate dalla legge. Ogni impresa, in conformità al proprio settore merceologico e alle proprie caratteristiche, può stabilire criteri redazionali diversi. Esso deve, però, consentire di comprendere in modo chiaro e completo come si è formato il risultato di esercizio, come si presenta la struttura economico finanziaria dell'impresa, quali sono le prospettive future di remunerazione del capitale; in sostanza esso è uno strumento fondamentale ai fini della programmazione e del controllo.

Bilancio pro forma. È un bilancio avente poste fittizie redatto per analizzare gli eventuali effetti di un'operazione di fusione o incorporazione di un'altra società.

Bilancio rettificato ai fini fiscali. Il bilancio rettificato ai fini fiscali è, sostanzialmente, un documento dal quale risulta il reddito imponibile dell'impresa. Esso è ottenuto rettificando l'utile determinato ai fini civilistici mediante variazioni in aumento, per costi e oneri fiscalmente non deducibili e, in diminuzione, per ricavi fiscalmente non tassabili.

Bilancio statale di cassa. Considera tutte le entrate versate al bilancio e le spese pagate dal bilancio nel corso dell’anno, sia

che si riferiscano ad accertamenti o a impegni dell’esercizio finanziario corrispondente all’anno in

esame, sia che riguardino quelli degli esercizi precedenti.

Bilancio statale di competenza Considera tutte le entrate accertate e le spese impegnate nel corso dell’esercizio, prescindendo dal

fatto che siano riscosse o pagate nell’anno stesso.

Bill of lading. Documento di trasporto marittimo (polizza di carico) rilasciato dal vettore al caricatore all'atto dell'imbarco sulla nave, perfezionante il contratto di trasporto marittimo.

BI-Rel (Banca d’Italia-Regolamento lordo). Sistema di regolamento lordo dei pagamenti di elevato ammontare nei conti degli intermediari presso la Banca d’Italia (vedi: Sistema di regolamento lordo). BI-Rel ha costituito il segmento italiano del sistema europeo TARGET. Dal 16 giugno 2003 è stata operativa la nuova versione di BIRel, basata sull’utilizzo dei messaggi SWIFT per tutte le tipologie di pagamento. La nuova versione ha previsto tra l’altro: un doppio livello di partecipazione (diretta e indiretta); nuove funzionalità a disposizione dei partecipanti per la gestione della liquidità infragiornaliera (riserve di liquidità, servizi interattivi basati sulla tecnologia SWIFTnet); un meccanismo di ottimizzazione dei pagamenti in lista di attesa. Il 19 maggio 2008, il sistema BI-Rel è stato dismesso in concomitanza con la migrazione a TARGET2.

BIRS. Vedi International Bank for Reconstraction and Development. Banca mondiale.

Blocco. Nella pratica bancaria, gruppo di assegni e di denaro contante che viene rimesso alla spunta e all’incasso definitivo. Nella terminologia borsistica vengono definiti blocchi pacchetti di titoli particolarmente consistenti, per i quali, molto spesso, si predispone un mercato indipendente dagli altri, per evitare contraccolpi negativi sulle contrattazioni di volumi più ridotti.

Blow-off. Vistosa impennata finale dei prezzi, in un movimento al rialzo, seguita da una rapida caduta delle quotazioni.

Blue Chip. Termine che designa i titoli aventi maggiore capitalizzazione: in Italia, quelli inclusi nel Mib 30.

Bolla dei tulipani. La Bolla dei tulipani è stata probabilmente la prima bolla speculativa documentata nella storia del capitalismo. Nella prima meta' del diciassettesimo secolo, nei Paesi Bassi la domanda di bulbi di tulipano raggiunse un picco così alto che ogni singolo bulbo di tulipano raggiunse prezzi enormi. Il tulipano, introdotto in Europa nella metà del sedicesimo secolo, ebbe una crescente popolarità in Olanda, scatenando la "gara" fra i membri della middle class a superarsi l'un l'altro nel possesso dei tulipani più rari. I prezzi arrivarono a livelli insostenibili. La coltivazione del tulipano fu presumibilmente iniziata nei Paesi Bassi nel 1593. Questo fiore divenne rapidamente una merce di lusso e uno status symbol. Alle varietà di tulipano erano assegnati nomi esotici, a volte venivano chiamate con nomi di ammiragli olandesi. Nel 1623, un singolo bulbo di un famosa razza di tulipano poteva costare anche un migliaio di fiorini olandesi (il reddito medio annuo dell'epoca era di 150 fiorini). I tulipani erano scambiati anche con terreni, animali vivi, e case. Presumibilmente, un buon speculatore poteva anche guadagnare seimila fiorini al giorno. Nel 1635, fu registrata una vendita per 100.000 fiorini. Per comparazione, una tonnellata di burro costava circa 100 fiorini e "otto maiali grassi" costavano 240 fiorini. Un prezzo record fu pagato per il bulbo più famoso, il Semper Augustus, venduto ad Haarlem per 6.000 fiorini. Nel 1636, i tulipani erano scambiati nelle borse valori di numerose città olandesi. Questo incoraggiò tutti i membri della società al commercio di tulipani, molte persone vendevano e compravano immobili o altri possedimenti per poter speculare sul mercato dei tulipani. Alcuni speculatori fecero grandissimi profitti. Alcuni commercianti vendevano bulbi che erano stati appena piantati o quelli che avevano intenzione di piantare (sostanzialmente dei futures sui tulipani).Questa pratica fu soprannominata "commercio del vento". Un editto statale del 1610 fece diventare illegale questo commercio rifiutandosi di riconoscere come legali questo genere di contratti, ma la legislazione non riuscì a far cessare questa attività. Nel febbraio del 1637 i commercianti di tulipani non poterono più ottenere prezzi gonfiati per i loro bulbi, e cominciarono a vendere. La bolla scoppiò. Si incominciò a pensare che la domanda di tulipani non avrebbe potuto più mantenersi a quei livelli, e questa opinione si diffuse man mano che aumentava il panico. Alcuni detenevano contratti per comprare tulipani a prezzi dieci volte maggiori di quelli di mercato (ormai crollato), mentre altri possedevano bulbi che valevano un decimo di quanto li avevano pagati. Centinaia di olandesi, inclusi uomini di affari e dignitari, erano finanziariamente rovinati. Vennero fatti tentativi di risolvere la situazione che accontentassero entrambe le parti, ma furono un insuccesso. In sostanza ciascuno rimase nella situazione finanziaria in cui si trovava alla fine del crollo; nessuna corte poteva esigere che i contratti venissero onorati, perché i giudici considerarono questi debiti come quelli contratti per gioco di azzardo, e non erano esigibili con la forza sotto autorizzazione della legge. Simili bolle dei tulipani ci furono anche in altri paesi d'Europa, ma mai di una dimensione pari a quella olandese. In Inghilterra nel 1800, il prezzo di un singolo bulbo di tulipano era di quindici ghinee. Somma che bastava ad assicurare a un lavoratore e alla sua famiglia cibo, vestiti e alloggio per sei mesi.

Bolla di carico. Documento che certifica l'avvenuto ingresso di una data quantità di beni all'interno di un magazzino.

Bolla di scarico.Documento che certifica l'uscita di una data quantità di merce dal magazzino.

Bolla immobiliare. La bolla immobiliare è un tipo di bolla economica che si presenta periodicamente nei mercati immobiliari locali, o anche globalmente. È caratterizzata da un rapido aumento dei prezzi immobiliari che si portano a livelli insostenibili in rapporto ai redditi medi o ad altri parametri economici. A partire da 2003 numerosi analisti economici sostengono l'esistenza di una bolla immobiliare globale. Le bolle immobiliari sono generalmente seguite da consistenti diminuzioni dei prezzi immobiliari, anche con punte del 60% dei valori reali (come avvenne per esempio a Roma negli anni 90) che possono portare molti proprietari al negative-equity (debito ipotecario superiore al valore corrente della proprietà). Come per gli altri tipi di bolla economica, è difficile identificare una bolla immobiliare se non retrospettivamente, dopo lo sgonfiamento. Lo scoppio di una bolla immobiliare è solitamente un processo più lento (come dimostrano vari articoli del decennio 1991-2000) dello scoppio di una bolla del mercato azionario, dati i tempi tecnici del processo di compravendita, anche di parecchi mesi. Per l'Italia non si può parlare di bolla immobiliare generalizzata quanto piuttosto di una situazione a macchia di leopardo che ha riguardato specialmente i grandi centri, in particolare Roma, dove gli incrementi dei prezzi in un decennio sono stati superiori al 200% in media, con punte più alte nelle zone centrali. Resta anche da valutare per l'Italia i problemi seguiti all'introduzione dell'Euro sulla dinamica dei prezzi e il basso livello di retribuzione da lavoro dipendente, caratteristico del nostro paese, che è certamente penalizzante in un mercato aperto ad acquirenti esteri, per quanto non esistano al momento esempi storici in cui un elevato disallineamento tra redditi e prezzi immobiliari si sia protratto per più di qualche anno.

Bolla speculativa. Ascesa delle quotazioni azionarie verso valori insostenibili per i fondamentali delle società e dell'economia.

Bond. Vedi obbligazione.

Bond vision. Mercato telematico all’ingrosso istituito con DM 4.6.2001 e gestito da MTS spa (vedi), nel quale si negoziano titoli di Stato. Attraverso l’utilizzo di una piattaforma in rete il mercato mette direttamente in contatto gli operatori principali dell’MTS con altri intermediari e investitori istituzionali (imprese di assicurazioni e società di gestione del risparmio).

Bonifico. Operazione effettuata da un intermediario, su incarico di un ordinante, al fine di mettere una somma di denaro a disposizione di un beneficiario presso un altro intermediario; l’ordinante e il beneficiario di un’operazione di bonifico possono coincidere. I bonifici di importo non superiore a 50.000 euro effettuati tra intermediari insediati in differenti Stati membri della UE sono disciplinati dal D.lgs. 28.7.2000, n. 253, che recepisce la direttiva CE 27.1.1997, n. 5, nonché dal regolamento CE 19.12.2001, n. 2560 (c.d. “Bonifici transfrontalieri”).

Bonifico bancario. Trasferimento di fondi attraverso il canale bancario effettuato con l’addebito del conto dell’ordinante e il corrispettivo accredito del conto del beneficiario.

Bonifico elettronico (on-line). Ordine di pagamento elettronico effettuato dal titolare di un conto corrente bancario tramite terminali, telefono, ecc.

Bonifico ritiro fondi (Draw Down). Ordine impartito dal cliente di distrarre parte dei fondi a disposizione su un conto corrente per inviarli a una diversa destinazione. Draw Down indica anche l'apertura di una linea di credito.

Bonus share. Azione assegnata gratuitamente in proporzione al numero di azioni detenute.

Book di negoziazione. Prospetto video su cui compaiono le proposte di negoziazione singole e le quotazioni relative a ciascun contratto, con l.indicazione delle rispettive quantità.

Book runner. Chi si impegna a formare il consorzio di collocamento di un prestito obbligazionario.

Book value per share. Stabilire il valore patrimoniale contenuto in un titolo azionario è un’operazione relativamente semplice: basta dividere i mezzi propri per il numero delle azioni ordinarie emesse. Il valore patrimoniale contenuto in un titolo azionario, in inglese, si chiama Book Value Per Share. Per indicare se un titolo è quotato al di sopra o al di sotto del suo Book Value si usa il rapporto Price/Book Value vale a dire il rapporto fra il prezzo corrente ed il suo valore patrimoniale intrinseco.Il tutto, normalmente riferito all’ultimo bilancio trimestrale.. Tale rapporto, ovviamente sarà uguale a 1 se il titolo quota esattamente i mezzi propri per azione; inferiore a 1, se il titolo ha un prezzo inferiore al suo valore patrimoniale intrinseco, cioè al suo Book Value; superiore a 1, se il prezzo del titolo è superiore al suo Book Value.

Il rapporto Price/Book Value ci indica quindi con immediatezza se un titolo è sottovalutato (undervalued) ovvero sopravvalutato (overvalued). Questo, tuttavia, non basta a stabilire il giusto valore (Fair Value) di un titolo. Se, per esempio, una società lavora costantemente in perdita, senza che esista la speranza di un ritorno all’utile in tempi ragionevoli, è ovvio che trimestre dopo trimestre il patrimonio della società in questione diminuisce. Di conseguenza, le sue azioni avranno una quotazione inferiore al loro valore patrimoniale intrinseco. Non è detto, però, che acquistarle si riveli un buon affare. Anzi, semmai, il contrario. Se, al contrario, una società che presenta utili in costante crescita sarà quotata ben al di sopra del suo valore intrinseco, specie se si prevede una prosecuzione di tale crescita in futuro; cquistare le sue azioni, però, non è detto che sia un cattivo affare. Il Price/Book Value, quindi, è solo uno degli indicatori utili all’analisi.

Borsa di New York. E' la maggiore Borsa degli Usa. Si trova a Wall Street.

Borsa future. E' il mercato organizzato in cui sono contrattati i future. Tra le più importanti Borse future: Londra, Chicago e New York.

Borsa Italiana SpA. Società privata con un azionariato composto da banche, Sim, associazioni di emittenti e altri attori del mercato. Serve a gestire e disciplinare il mercato borsistico; è operativa dal 2 gennaio 1998 (vedi Borsa valori, indici borsistici, mercato borsistico, prodotti borsistici).

Borsa merci. Mercato organizzato per la negoziazione di prodotti primari destinati al consumo o alla trasformazione industriale.

Borsa valori. La Borsa valori è un mercato altamente regolamentato, dove vengono scambiati valori mobiliari e valute estere. Si tratta di un mercato secondario, perché vengono trattati strumenti finanziari che sono già stati emessi e che sono quindi già in circolazione; è inoltre un mercato ufficiale (o regolamentato) poiché sono disciplinate in modo specifico tutte le operazioni di negoziazione, le loro modalità, e gli operatori e tipologie contrattuali ammesse. Compito della borsa è quello di ricevere gli ordini di compravendita dagli operatori ed eseguirne la compravendita, attenendosi alla legge della domanda e dell'offerta. Il lavoro degli operatori (traders) viene chiamato trading ("scambio") dato che appunto viene scambiato uno strumento finanziario per del denaro contante.

Borsino. Spazio o locale che la banca mette a disposizione dei clienti per seguire l'andamento delle quotazioni dei titoli di Borsa.

BOT (Buono ordinario del tesoro). Strumento del mercato monetario del tipo zero coupon bond emesso dal Tesoro italiano. Può avere scadenza trimestrale, semestrale o annuale. I Bot vengono assegnati in tagli minimi di mille euro, durante aste alle quali sono ammessi i soli investitori istituzionali. I Bot non sono quotati.

Bottom-up approach. 1. E' un metodo di selezione dei titoli intrinsecamente buoni, che non tiene conto dei dati macroeconomici. 2. Nel settore delle imprese è quel tipo di organizzazione che tiene in gran conto le opinioni dei dipendenti.

Box. Indica il luogo in cui si trovano fisicamente i titoli, spesso contenitori metallici a forma di scatola.

Braek-even analysis. Analisi del punto di equilibrio, ovvero tecnica che permette di individuare in quali condizioni i costi sono uguali ai ricavi. L'analisi valuta le variazioni del risultato di un'impresa in relazione alle variazioni nelle grandezze relative a costi, prezzi, fatturato e quantità.

Break even point. In economia aziendale, il punto di pareggio o break even point è un valore che indica la quantità, espressa in volumi di produzione o fatturato, di prodotto venduto necessaria per coprire i costi precedentemente sostenuti, al fine dunque di chiudere il periodo di riferimento senza profitti né perdite.

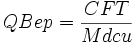

Una fondamentale distinzione riguarda la tipologia di impresa di cui si vuole compiere l'analisi del punto di pareggio: se l'impresa è monoprodotto la formula del punto di pareggio è:

indicando con QBep la quantità di produzione venduta necessaria al raggiungimento del pareggio, con CFT il totale dei costi fissi sostenuti dall'impresa e con Mdcu il margine di contribuzione unitario del prodotto dell'impresa in analisi, pari cioè al prezzo di vendita unitario del prodotto cui sono stati sottratti i costi variabili per unità.

Per trovare il fatturato di pareggio di un'impresa monoprodotto è sufficiente moltiplicare QBep per il prezzo del prodotto.

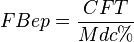

Se l'impresa è pluriprodotto, la formula è:

dove

- FBep = Fatturato di pareggio

- CFT = il totale dei costi fissi aziendali

- Mdc% = mdc totale aziendale/Fatturato totale aziendale

In questo caso, trovare la quantità di pareggio è privo di significato in quanto il Mdc% è un margine "ipotetico" di un determinato mix di prodotti.

Breakout. Perforazione di una trendline, di un supporto o di una resistenza.

Breakthrough. Sensibile miglioramento al prodotto o al processo produttivo di un'azienda, tale da essere percepito come momento di rottura rispetto alle prestazioni precedenti. A volte può costituire l'occasione per un radicale cambiamento aziendale. Si differenzia dal miglioramento a piccoli passi (Kaizen) proprio per la sua drasticità.

Brent. Greggio pregiato prodotto nel Mare del Nord. Nonostante le limitate quantità è diventato il punto di riferimento per il mercato europeo, tramite gli scambi all.International Petroleum Exchange (IPE) di Londra.

Bretton Woods. La conferenza di Bretton Woods, che si tenne dal 1° al 22 luglio 1944, stabilì regole per le relazioni commerciali e finanziarie tra i principali paesi industrializzati del mondo. Gli accordi di Bretton Woods furono il primo esempio nella storia del mondo di un ordine monetario totalmente concordato, pensato per governare i rapporti monetari fra stati nazionali indipendenti. Mentre ancora non si era spento il secondo conflitto mondiale, si preparò la ricostruzione del capitalismo globale, riunendo 730 delegati provenienti dalle 44 nazioni alleate per la conferenza monetaria e finanziaria delle Nazioni Unite (United Nations Monetary and Financial Conference) al Mount Washington Hotel, nella città di Bretton Woods (New Hampshire). Dopo un acceso dibattito, durato tre settimane, i delegati firmarono gli Accordi di Bretton Woods. Gli accordi erano un sistema di regole e procedure per regolare la politica monetaria internazionale. Le caratteristiche principali di Bretton Woods erano due; la prima, l'obbligo per ogni paese di adottare una politica monetaria tesa a stabilizzare il tasso di cambio a un valore fisso rispetto al dollaro, che veniva così eletto a valuta principale, consentendo solo delle lievi oscillazioni delle altre valute; la seconda, il compito di equilibrare gli squilibri causati dai pagamenti internazionali, assegnato al Fondo Monetario Internazionale (FMI). Il piano istituì sia il FMI che la Banca internazionale per la ricostruzione e lo sviluppo (detta anche Banca mondiale o World Bank). Queste istituzioni sarebbero diventate operative solo quando un numero sufficiente di paesi avesse ratificato l'accordo. Ciò avvenne nel 1946. Nel 1947 fu poi firmato il GATT (General Agreement on Tariffs and Trade - Accordo Generale sulle Tariffe ed il Commercio) che si affiancava al FMI ed alla Banca mondiale con il compito di liberalizzare il commercio internazionale. Le basi politiche degli accordi di Bretton Woods vanno cercate nella confluenza di circostanze chiave: le comuni esperienze negative degli stati nella grande depressione, la concentrazione di potere in un piccolo numero di stati, la presenza di un potere dominante disposto ad assumere un ruolo di direzione/coordinamento e in grado di svolgere tale ruolo.

Breve periodo. 1. Nella convenzione per breve periodo si intende l'anno successivo a quello del bilancio. 2. Per breve periodo si intende in macroeconomia una prospettiva temporale (generalmente di pochi anni) all'interno della quale è realistico assumere che il mercato del lavoro non subisca variazioni, e di conseguenza il livello generale dei prezzi si mantenga costante nonostante variazioni della produzione aggregata. La prospettiva di breve periodo è fondamentale per poter utilizzare in maniera realistica il modello IS-LM, all'interno del quale per l'appunto il livello generale dei prezzi non viene assunto come una variabile determinante per l'equilibrio economico.

Breve termine. Periodo di tempo che in funzione delle caratteristiche di un'operazione o di un investimento è particolarmente limitato. Per esempio un investimento a breve termine può durare qualche mese, una speculazione qualche giorno, un investimento industriale qualche anno, ecc.

Bridge loan. Prestiti a breve termine concessi in attesa che il prenditore ottenga un finanziamento alternativo (quale, ad esempio, un’emissione di azioni o di obbligazioni).

Brocardo. Il brocardo o broccardo è una sintetica e antica massima giuridica, tanto concisa quanto chiara, espressa in latino, come ad esempio dura lex, sed lex; questi brocardi sono usati anche nel gergo finanziario. Seguono alcuni esempi.

- A communi observantia non est recedendum. Non bisogna discostarsi dall'uso comune.

- Beneficium abstinendi. Beneficio di astenersi da qualcosa (da una votazione a esempio)

- Casus fortuitus.

- Casus fortuitus a mora excusat. Il caso fortuito giustifica dalla mora.

- Damnum emergens.

- Damnum infectum. Danno temuto.

- Dormientibus iura non succurrunt.

- Dura lex, sed lex

- Ei incumbit probatio qui dicit, non qui negat. L'onere della prova incombe a chi afferma ( a colui che vuole far valere un diritto) non a chi nega.

- Excusatio non petita, accusatio manifesta.

- Ignorantia legis non excusat.

- In claris non fit interpretatio. Se una norma è chiaramente intellegibile non è necessario darne una interpretazione.

- In dubio pro reo. Nel dubbio, giudica in favore dell'imputato.

- In iure non remota causa sed proxima spectatur. In legge non è la causa più remota, ma quella più prossima che è rilevante.

- Inadimplenti non est adimplendum. Nessuno deve rispettare una obbligazione se la controparte non adempie la propria.

- Iura novit curia. Il giudice conosce la legge.

- More uxorio.

- Nullum crimen, nulla poena sine praevia lege poenali. Non c'è né crimine né pena senza una preventiva legge penale.

- Nullum crimen sine lege.

- Pacta sunt servanda.

- Quod omnes tangit ab omnibus approbari debet. Occorre l'unanimità dei consensi per quello che riguarda i beni comuni

- Scire leges non est earum verba tenere, sed vim ac potestatem. Conoscere le leggi non è imparare mnemonicamente i testi, ma comprenderne lo spirito e la forza.

- Semel heres, semper heres. Una volta erede, si è per sempre erede.

- Solve et repete. Prima adempi alla tua obbligazione, poi chiedi il rimborso.

- Ubi lex voluit dixit, ubi noluit tacuit. Dove la legge ha voluto ha detto, dove non ha voluto ha taciuto.

Broker. Operatore, individuo o team di individui, che opera sui mercati finanziari e su richieste di un cliente si occupa della ricerca di una controparte per l'effettuazione di un'operazione. Il Broker opera esclusivamente per conto terzi e non assume posizioni in proprio.

BTP (Buoni del tesoro poliennali). Sono titoli di debito emessi dal Tesoro, avente scadenza compresa fra tre e trent'anni, sono quindi titoli a medio e lungo termine. A differenza dei Bot, i Btp pagano un interesse periodico per tutta la vita del titolo. Il pagamento dei frutti viene comunemente chiamato stacco della cedola, e ha cadenza semestrale e generalmente a tasso fisso.

BTP Future. Contratto con il quale una parte si impegna ad acquistare a un dato prezzo ed entro una certa data una quantità di Btp. La controparte si impegna a consegnare quanto stabilito al prezzo prefissato (vedi future).

Budget (Preventivo). Il budget (dal francese bougette, borsa) è il bilancio di previsione e rientra tra gli strumenti fondamentali di programmazione e controllo dell'impresa. Partendo dalla previsione delle vendite e tenendo conto delle scorte esistenti e dei costi da sostenere (ore uomo, materie prime, servizi esterni, ecc.) espone i ricavi presunti. Di norma si riferisce all'anno contabile (detto: esercizio) successivo a quello in cui viene elaborato. Il termine è anche utilizzato fuori dell'ambito aziendale, sia con il suo significato di base, ristretto, ad esempio all'ambito familiare, e anche, impropriamente ma diffusamente, per indicare quanto c'è in cassa da spendere ossia la disponibilità del momento. Giova notare che esistono due tipi diversi di budget:

- Il budget di progetto, che riguarda la programmazione di un "avvenimento": una nuova fabbrica, un nuovo prodotto, una ricerca, una nuova linea di produzione, un grosso investimento.

- Il budget d'esercizio, che riguarda la programmazione della vita dell'impresa o del gruppo di imprese.

Il budget di progetto, generalmente, rappresenta gli aspetti monetari di un business plan che è proprio lo strumento utilizzato per avviare una nuova iniziativa.

Budget degli investimenti. Preventivo a medio o lungo termine delle esigenze di finanziamento di una società intenzionata ad espandersi o a rimodernare gli impianti, a investire nella ricerca o a fare investimenti di capitale di vario tipo.

Budget di capitale. Previsione a medio lungo termine delle esigenze di finanziamento di una società per l'espansione e l'ammodernamento degli impianti, per la ricerca e per investimenti di capitale di vario tipo.

Budget di esercizio. Riguarda la programmazione della vita dell'impresa o del un gruppo di imprese.

Budget di progetto. Previsione a medio lungo termine delle esigenze di finanziamento di una società per l'espansione e l'ammodernamento degli impianti, per la ricerca e per investimenti di capitale di vario tipo.

Budget flessibile. Preventivo riguardante l'attività di una società, ipotizzato per vari livelli di produzione.

Budget operativo. Di norma un budget operativo consta di uno stato patrimoniale e di un conto economico di previsione, identici, per quanto riguarda la forma, a quelli realizzati alla chiusura dell'esercizio, con la differenza che i valori del budget sono stime di ciò che l'impresa ritiene accadrà, mentre i dati storici si riferiscono a ciò che è realmente accaduto. Alcune imprese elaborano il budget operativo ogni sei o ogni tre mesi; in tal modo le previsioni del semestre o del trimestre precedente vengono rivedute e corrette con le nuove previsioni per il semestre o trimestre successivo (metodo del rolling budget). Anche a livello di budget si può ricorrere alla riclassificazione degli schemi contabili, allo scopo di assegnare obiettivi specifici alle singole aree dell'impresa.

Giova sottolineare che la formulazione di un budget operativo porta una serie di vantaggi:

• È lo strumento base per la realizzazione e il coordinamento dei piani.

• È utile per comunicare all'interno dell'azienda quali sono gli obiettivi dell'imprenditore o della direzione aziendale.

• È uno stimolo per i responsabili delle diverse aree.

• È uno standard con il quale confrontare le performance dell'impresa.

Il budget operativo è, generalmente, preparato in termini di ricavi e di costi. Questa espressione viene tradotta, ai fini della pianificazione finanziaria, in termini di entrate e uscite di cassa. Il risultato di questa operazione si traduce nel budget di cassa (cash budget).

Bullion. Metallo prezioso, in monete o in barre, trattato sui mercati internazionali.

Bull market (Prevalenza del toro). Nel linguaggio dei mercati finanziari, designa un mercato nel quale prevalgono sentimenti ottimistici degli investitori e movimenti rialzisti delle quotazioni.

Bull trap. Falso movimento rialzista con uscita temporanea da zona congestionata.

Bund. Sta per Bundes Obligationen e sono i titoli emessi dal governo tedesco.

Buoni del tesoro (treasury bills). Titolo a breve termine emesso dal Tesoro degli Stati Uniti per esaudire le esigenze di finanziamento nel breve periodo.

Buoni di risparmio (saving bonds). E' un titolo obbligazionario emesso dal Tesoro degli Stati Uniti, di taglio medio-piccolo e con scadenza a medio termine.

Buono di sottoscrizione. Strumento derivato attraverso il quale il possessore può acquistare o vendere entro e non oltre un periodo di tempo prefissato una data quantità di beni di investimento a condizioni stabilite. Il warrant è un’opzione cartolarizzata, ma si differenzia dalle option poiché generalmente ha una durata più lunga.

Buono per gestione di cassa. Titolo di credito emesso dal Tesoro americano, con scadenza solitamente inferiore ai 50 giorni, per coprire momentanee esigenze di finanziamento.

Buono per la consegna. È così definito un titolo avente tutte le caratteristiche legali tali da rederlo liberamente trasferibile da un soggetto a un altro.

Burden sharing. In finanza è la suddivisione degli oneri tra paesi o istituzioni diverse per evitare una crisi o il fallimento di un soggetto finanziario.

Business angel. Sono privati con un importante patrimonio personale disposti a investire nell'azienda, generalmente nelle primissime fasi. Spesso il business angel, oltre al capitale, fornisce anche la sua esperienza, i suoi contatti e la credibilità che la sua presenza conferisce allo start up. In Italia sono chiamati anche cavalieri bianchi.