Clicca l'iniziale della parola cercata.

A B D-E

F-G-H

I-J-K

L-M-N

O-P

Q-R

S

T-U

V-W-X-Y-Z

C

Cac. Indice ufficiale francese dei titoli azionari calcolato giornalmente alla Borsa valori di Parigi.

Caduta. Caso in cui i prezzi di un titolo, per un breve intervallo di tempo, non proseguono l'andamento rialzista, ma scendono in misura più o meno evidente.

Caf. Sono Centri di Assistenza Fiscale; soggetti giuridici aventi determinati requisiti e riconosciuti tali dalla legge, che svolgono attività di assistenza fiscale nei confronti dei contribuenti che ne fanno richiesta. Possono essere costituiti da associazioni, organizzazioni, o simili aventi un numero elevato di aderenti e ne esistono di due tipi: CAF imprese, CAF dipendenti.

Calcolo dei prezzi a termine. Norma imposta dall’autorità di Borsa americana che obbliga i fondi d’investimento aperti a calcolare i prezzi di acquisto e di vendita delle quote sulla base della valutazione del patrimonio del fondo attuata con i prezzi dei titoli del giorno successivo.

Calendario di borsa. Calendario predisposto dalla Consob entro il mese di novembre di ogni anno nel quale vengono indicati i giorni di apertura e di chiusura e quelli delle scadenze tecniche.

Calendar spread. E' un'operazione di vendita e di acquisto contemporaneamente di differenti strumenti derivati, di carattere strettamente speculativo.

Call. Viene definita opzione Call il tipo di contratto che dà al compratore il diritto, ma non l'obbligo, di acquistare a condizioni fissate precedentemente alla data di scadenza o entro tale data, una certa quantità di titoli. Viene chiamata Call anche l'opzione implicita, concessa all'emittente di un titolo a reddito fisso, di rimborsare lo stesso prima della scadenza, secondo le condizioni di mercato. Il termine Call viene anche utilizzato per identificare la richiesta di rimborso immediato avanzata dal finanziatore nei confronti del debitore, nel caso in cui quest'ultimo non abbia tenuto fede agli impegni contrattuali. Call si riferisce, infine, anche alla richiesta fatta dall'intermediario al cliente riguardante la necessità di integrare il capitale depositato come margine (Margin) in virtù dei cambiamenti avvenuti nei prezzi di mercato.

Cambiale. Se un cliente sottoscrive una cambiale, cioè un titolo con il quale si impegna ad estinguere il proprio debito, l'importo della cambiale viene contabilizzato sotto la voce specifica "cambiali attive" (notes receivables) piuttosto che come credito commerciale ordinario, non rappresentato da alcun titolo.

Cambiale tratta. Titolo di credito all'ordine con cui un soggetto (traente) ordina incondizionatamente a un altro soggetto (trattario) di pagare una certa somma a un terzo (beneficiario) a vista a una determinata data futura.

Cambi flessibili. Regime di contrattazione delle valute in cui il rapporto di cambio è stabilito unicamente dalle sole forze di mercato, senza alcuna forma di intervento da parte di autorità pubbliche per guidare l'andamento delle quotazioni. Per esempio, dollaro contro lira o contro marco.

Cambi semiflessibili. Regime di fluttuazione dei tassi di cambio delle divise in cui le autorità monetarie dei diversi Paesi intervengono per guidare l'andamento delle quotazioni. Il Sistema monetario europeo è un esempio di regime di cambi controllati.

Cambio a termine. Rapporto di cambio di due divise, per consegna che va oltre la valuta spot, quindi più in là dei primi due giorni lavorativi.

Cambio fisso. Forma di quotazione nel mercato dei cambi che si verifica nel caso in cui l'autorità monetaria di un Paese decide di soddisfare interamente la domanda e l'offerta di valuta estera a un cambio prefissato. Questo sistema di cambi fissi, venne, inaugurato con l'accordo di Bretton Woods nel 1944 ed è rimasto in vigore fino agli anni '70.

Cambio incrociato. La totalità delle quotazioni in divisa che non vengono eseguite contro il dollaro (per esempio il prezzo del marco espresso in lire).

Canale. Rappresentazione grafica delle quotazioni all'interno di due linee parallele.

Canone. Somma da pagare per sfruttare un bene di qualcun altro (un esempio è un affitto).

Cancellazione. 1. Prassi di annullamento di voci contabili non più rappresentative della situazione reale. Esempio classico sono i crediti inesigibili, cancellati grazie all'utilizzo degli appositi fondi di riserva. 2. Operazione finanziaria che annulla un'altra operazione preesistente. Nelle operazioni in contratti future la contemporanea chiusura di posizioni lunghe (long) e corte (short).

Cancellazione consensuale. La cancellazione consensuale di un contratto di carattere finanziario che prevede l'esecuzione di prestazioni periodiche reciproche delle controparti. Avviene nel momento in cui una delle due, per esempio, versa all'altra una somma a titolo di compensazione per gli impegni di pagamento futuri che vengono cancellati (contratto di Interest Rate Swap).

Cancellazione dal listino. Eliminazione di una società dal listino di Borsa, seguita dalla sospensione delle relative contrattazioni. Questo provvedimento viene solitamente assunto nel caso in cui non vi siano le condizioni minime richieste per la quotazione dalle autorità di Borsa, per esempio per l'insufficienza di flottante.

Cancellazioni nette dei crediti. È l'ammontare netto di cui vengono diminuiti i prestiti di un ente creditizio per tenere conto delle insolvenze e dei mancati rimborsi da parte dei debitori. Il valore è calcolato sottraendo da una percentuale del totale dei crediti, che dipende dalla qualità media di questi ultimi, gli interessi non percepiti e gli accantonamenti per perdite su crediti effettuati.

Canestro. Nei contratti future su tassi d’interesse a lungo termine, il gruppo di titoli che possono essere impiegati per la consegna da parte del venditore di contratti al momento della scadenza.

Canone di locazione. Prestazione dovuta dal conduttore come corrispettivo del godimento della cosa locata.

Canone di locazione finanziaria. Il canone è il corrispettivo fissato per accordo tra le parti che l'Utilizzatore deve corrispondere alla Concedente per la prestazione della locazione finanziaria (vedi voce). Viene sempre pattuito in misura determinata alla stipulazione del contratto e può essere soggetto a indicizzazione.

Cap. Clausola di contratto riguardante i mercati finanziari e dei mutui. Sancisce che il tasso d'interesse variabile di cui sarà caricato il beneficiario di un finanziamento non potrà superare un valore massimo fissato (tetto) nel momento dell'accensione dello stesso. Per usufruire di questo beneficio, il debitore paga una commissione aggiuntiva. In un prestito obbligazionario a tasso variabile di tipo Cap e Floor, il Cap è la soglia massima che può raggiungere il tasso d'interesse e il Floor la soglia minima.

Cap di prestito. Clausola, eventualmente presente nei mutui ipotecari a tasso variabile, che impedisce al tasso d’interesse di salire oltre un certo limite lungo tutta la durata del finanziamento. Questa clausola stabilisce e limita il costo massimo di un prestito e quindi va a vantaggio del debitore.

Cap e floor sui tassi di interesse. I contratti cap e floor equivalgono a portafogli di opzioni sui tassi d’interesse. A date prefissate, l’acquirente del FDS ha il diritto di ricevere la differenza tra dati tassi di mercato e i valori dei tassi determinati nel contratto, se tale differenza è positiva. Con il contratto floor l’acquirente ha il diritto di ricevere la differenza, se positiva, tra i tassi del contratto e dati tassi di mercato.

Capacità di rimborso. Per le organizzazioni finanziarie, la capacità di assolvere i propri impegni economici tramite adeguate risorse di reddito.

Capacità di rischio. E' la capacità di un investitore di assumere un determinato rischio di investimento senza trovarsi in difficoltà finanziarie nel caso di eventuali perdite.

Capacità ottimale. È il livello di produzione di una società in grado di minimizzare il costo unitario di produzione. Il numero di prodotti che rende minimo il costo necessario alla produzione di uno solo di questi.

Caparra (earnest money). Somma di denaro che viene versata, in fase preliminare, da chi vuole comprare un immobile; impegna sia il venditore sia l'acquirente. Vale come anticipo sull'importo totale, come garanzia di adempimento e come penale in caso di recesso ingiustificato. Se non è specificato il termine, per "caparra" sul compromesso si intende sempre la caparra penitenziale.

Caparra confirmatoria. Somma versata da chi vuole comprare una casa al momento della firma del compromesso e impegna entrambe le parti. Se l'acquirente si ritira dall'affare perde l'anticipo versato, se invece è il venditore dovrà restituire il doppio della caparra ricevuta.

Caparra penitenziale. Somma di denaro prestabilita versata come anticipo da chi vuol comprare una casa e vale come indennizzo in caso di recesso dal contratto. Se chi ha versato la caparra si ritira dall'affare perde quanto versato; se si ritira il venditore deve restituire il doppio.

Capital adequacy rules. Dette anche Basle rules o Cooke's ratio, sono regole che impongono alle banche di disporre di capitali propri in ragione dell'8% dei crediti concessi a terzi. L'applicazione di queste regole, che nei prossimi anni diverranno più precise e onerose, ha spinto le banche a ridurre i crediti classici (fidi e crediti di firma) a favore di altre forme di finanziamento.

Capital Asset Pricing Model. Il Capital Asset Pricing Model (brevemente, CAPM) è un modello di equilibrio dei mercati finanziari, proposto da William Sharpe in uno storico contributo nel 1964, e indipendentemente sviluppato da Lintner (1965) e Mossin (1966). In breve, il CAPM stabilisce una relazione tra il rendimento di un titolo e la sua rischiosità, misurata tramite un unico fattore di rischio, detto beta. Il beta misura quanto il valore del titolo si muova in sintonia col mercato.

Capitale. Insieme dei beni economici a disposizione di diritto e di fatto del soggetto aziendale. In finanza, è costituito dal denaro e dai crediti di cui dispone una società per fronteggiare il rischio derivante dall'esercizio dell'attività.

Capitale azionario. Il capitale sociale rappresentato dalle azioni.

Capitale circolante (working capital). È il termine con il quale si denominano, normalmente, le attività correnti, ossia gli investimenti generici e quelli specifici non durevoli; sarebbe, peraltro, opportuno usare il termine capitale circolante lordo (CCL) o attività correnti, in contrapposizione al capitale circolante netto. CCL = Rimanenze + liquidità differita + liquidità immediata.

Capitale circolante negativo. Situazione aziendale dove le attività correnti non sono in grado di coprire le passività correnti. I pagamenti a breve termine, quindi, dovrebbero essere soddisfatti attraverso la contrazione di debito a lungo termine, indebolendo in questo modo la struttura finanziaria dell'impresa.

Capitale circolante netto (net working capital). Gli investimenti nella gestione corrente sono finanziati dalla stessa gestione tramite il differimento delle uscite monetarie e l'anticipazione delle entrate; pertanto, il capitale investito nella gestione corrente è dato dalla differenza tra le attività correnti e le passività correnti (vedi stato patrimoniale riclassificato secondo il criterio della pertinenza gestionale). Questa differenza è chiamata capitale circolante netto dell'impresa in funzionamento, capitale che rappresenta, quindi, l'ammontare della liquidità necessaria alla gestione corrente. CCN = Rimanenze + liquidità differita + liquidità immediata - passività correnti.

Capitale di rischio. Forma di finanziamento in qualità di capitale di rischio che può essere erogato dalle banche di investimento a imprese giovani o di nuova costituzione. Il finanziamento può venire concesso a imprese che operano in settori con elevati rendimenti sul capitale o dove sono attuabili innovazioni di rilievo nei sistemi produttivi.

Capitale di terzi o di debito. Si tratta dei finanziamenti che l'impresa riceve dai terzi sia direttamente (mutui, obbligazioni, ecc) che, indirettamente, attraverso i crediti di fornitura (debiti verso fornitori).

Capitale economico. E' il valore attribuito all'impresa considerata unitariamente come investimento complessivo destinato a produrre utili in futuro.

Capitale investito lordo (gross employed capital). Patrimonio netto + passività onerose (prestiti obbligazionari, debiti verso banche e altri istituti finanziari, debiti finanziari nei confronti di altre società).

Capitale investito netto (net employed capital). Patrimonio netto + passività onerose (prestiti obbligazionari, debiti verso banche e altri istituti finanziari, debiti finanziari nei confronti di altre società) al netto della liquidità immediata e di altri crediti di natura finanziaria (vedi stato patrimoniale riclassificato secondo il criterio del capitale investito netto in fig. 2.7).

Capitale lordo di funzionamento. Vedi attivo.

Capitale netto (equity). E' costituito da: capitale versato, più riserve di utili, cioè l'ammontare di utili generati dalla gestione e non distribuiti ai soci, più utili o perdite.

Capitale netto di funzionamento. Vedi patrimonio netto.

Capitale non ancora versato (Uncalled capital). Parte del capitale sociale sottoscritto che gli azionisti non sono ancora stati chiamati a versare. In Italia non può essere superiore a 7/10.

Capitale non sottoscritto. Parte del capitale azionario di una società deliberato ma non sottoscritto da parte degli azionisti, ad es. quando l'assemblea delibera un aumento di capitale e delega agli amministratori la scelta delle tempistiche per la sottoscrizione effettiva delle azioni di nuova emissione.

Capitale nozionale. Valore nominale utilizzato per calcolare i flussi di cassa sugli swap e altri derivati liquidabili attraverso somme di denaro. In tutte queste operazioni non vi è scambio di capitale tra le controparti, ma unicamente la liquidazione degli interessi derivanti dalla differenza dei due tassi d'interesse fissati precedentemente. Questi interessi vengono per l'appunto calcolati valutando, come capitale, il capitale nozionale.

Capitale permanente.Somma del patrimonio netto e delle passività di medio - lungo periodo; è ricavabile dallo stato patrimoniale riclassificato secondo il criterio della liquidità - esigibilità (fig. 2.5).

Capitale proprio. Conferimenti iniziali apportati dal titolare o dai soci di un'attività, insieme agli utili non distribuiti decurtati delle eventuali perdite.

Capitale sociale. Il capitale sociale è rappresentato dai conferimenti versati dai soci al momento della nascita dell'impresa e durante la sua vita, al fine di costituire una "dotazione" permanente. I conferimenti dei soci possono essere in denaro o in beni materiali o immateriali (macchinari, impianti, fabbricati, crediti, brevetti, know-how, portafoglio clienti, ecc.); cogente è la condizione che il conferimento realizzi un'attribuzione che incrementi, in modo economicamente quantificabile, il valore dell'impresa. Dai conferimenti restano, rigorosamente, escluse le prestazioni di opere e servizi (anche se esse possono essere suscettibili di valutazione economica), in quanto il legislatore riconosce al capitale sociale anche una funzione di garanzia verso terzi e l'imputazione a capitale di opere e servizi difficilmente potrebbe essere considerata come un valore a garanzia. Parte del capitale di una società a responsabilità limitata può essere costituita dall'obbligo assunto da un socio di effettuare una prestazione d'opera o di servizi, ma il conferimento deve essere accompagnato da una polizza di assicurazione o da una fideiussione bancaria. Il credito verso la società resta iscritto a bilancio e si riduce proporzionalmente con le prestazioni effettuate fino al momento in cui l'obbligo e il relativo credito si estinguono. Per approfondimenti si rimanda al seguente testo.

Capitale sociale (in termini di socialità). Vedi articolo specifico.

Capitale sottoscritto. È il capitale, rappresentato da titoli di partecipazione, azioni o quote, che viene offerto ai soci all'inizio dell'attività di impresa in forma societaria.

Capitale totale. Figura contabile utilizzata dalla Banca dei regolamenti internazionali (Bri) per definire il capitale a disposizione di una società ai fine dell'esposizione al rischio. Questo valore viene determinato sommando fra loro il capitale primario (Primary Capital) e il capitale secondario, ovvero il capitale sociale più le riserve.

Capitale versato. Parte del capitale sottoscritto effettivamente versato dagli azionisti.

Capital gain. E' la plusvalenza, o guadagno in conto capitale, realizzata in occasione della vendita di un'attività finanziaria. E' la parte del rendimento totale ascrivibile alla differenza tra prezzo di acquisto e prezzo di vendita. Secondo la legislazione italiana i capital gains sono soggetti a tassazione. In particolare è data la possibilità di scegliere tra un regime di tassazione alla fonte (aliquota 12,5%) e un regime di tassazione che equipara il capital gain al reddito da lavoro (aliquota Irpef).

Capital gain netto per azione. È il valore dell’utile realmente conseguito da società finanziarie nell’attività di compravendita dei titoli, al netto delle perdite in conto capitale, e diviso per il numero totale delle azioni esistenti.

Capitalizzare. Procedura contabile che consente di iscrivere un bene d'investimento preso in locazione tra i beni in possesso e il mutuo contratto per la locazione nelle passività. In matematica finanziaria, è la procedura che permette di trasferire nel futuro una somma disponibile in un dato momento grazie all'applicazione di un tasso d'interesse (vedi Legge di...).

Capitalizzazione. Riferito ad una società quotata in borsa e al suo valore derivato in un dato istante, è il prodotto della quotazione di borsa di quella società per il numero delle azioni esistenti.

Capitalizzazione complessiva. Viene definita la somma dei mezzi finanziari a disposizione di una società. Questo valore comprende i mezzi propri, capitale sociale più le riserve e i finanziamenti a lungo termine come i prestiti obbligazionari o i mutui.

Capitalizzazione dei titoli quotati in borsa. La capitalizzazione di un titolo è il valore che si ottiene moltiplicando il prezzo di mercato del titolo

per il numero totale dei titoli della specie emessi. Sommando la capitalizzazione di tutti i titoli del

listino si ottiene la capitalizzazione di borsa (o del mercato).

Capitalizzazione di costi. È il termine usato per indicare il trasferimento di un costo dal conto economico allo stato patrimoniale in quanto si riferisce ad un fattore "consumato" per convenzione contabile, ma ancora in essere alla data della chiusura del bilancio.

Capitalizzazione di mercato. È la valutazione formulata dal mercato sui mezzi propri di un'impresa. La capitalizzazzione è stimata moltiplicando il numero di titoli azionari esistenti per il prezzo di mercato di una determinata giornata di Borsa. Questo valore rappresenta la somma che eventualmente si dovrebbe spendere per acquistare la totalità del capitale azionario di una società

Capitalizzazione. Legge di La capitalizzazione è l'operazione con cui si calcola il valore a un determinato tempo futuro di un capitale disponibile al tempo presente. Vedi CFN. Dal punto di vista matematico, una legge finanziaria di capitalizzazione è una qualsivoglia funzione del tempo che consenta di determinare, dato un capitale iniziale C, il corrispondente valore del montante M(t) ad un generico istante futuro t:

Capitalizzazione società. Valore di mercato della società ottenuto dalla somma della capitalizzazione di tutti i titoli quotati (ord, rnc, r e priv) su un determinato mercato borsistico.

Capitalizzazione titolo. Valore di mercato del titolo quotato: si ottiene moltiplicando la quotazione del titolo per il numero delle azioni in circolazione. La somma delle singole capitalizzazioni di tutti i titoli quotati (ord, rnc, r e priv) dà la .capitalizzazione di borsa.

Capofila. Istituto di credito che organizza, eroga e gestisce un prestito ripartendo però i rischi in un pool composto da più banche.

CAPM. Capital Asset Pricing Model. Modello teorico di determinazione e valutazione del rendimento di un investimento, che pone in relazione la rischiosità dell'investimento stesso con il risultato reddituale che se ne può ottenere.

Carta commerciale. Strumento negoziabile di mercato monetario, privo di garanzie reali, che viene emesso da imprese di alta qualità, normalmente utilizzato per la copertura del fabbisogno di capitale circolante in durate, generalmente, incluse tra la settimana e dieci mesi.

Carta. È il nome generico che viene dato agli strumenti di debito a breve termine, solitamente rappresentati da un titolo cartaceo.

Carta a breve. Titoli di credito la cui scadenza non va oltre i 12 mesi. Per esempio la carta commerciale, la cui durata normalmente è inferiore ai nove mesi.

Carta commerciale. Strumento negoziabile di mercato monetario, privo di garanzie reali, che viene emesso da imprese di alta qualità, normalmente utilizzato per la copertura del fabbisogno di capitale circolante in durate generalmente incluse tra la settimana e dieci mesi.

Carta di credito. Strumento che abilita il titolare, in base a un rapporto contrattuale con l’emittente, a effettuare acquisti di beni o servizi presso qualsiasi esercizio aderente al circuito (es. tramite terminale POS) oppure prelievi di contante (es. tramite ATM). Il pagamento da parte del titolare avviene a cadenza predefinita, di norma mensile, in unica soluzione ovvero, se previsto dall’accordo, in forma rateale; esso può essere effettuato con addebito in un conto bancario preautorizzato dal titolare stesso, ovvero con altre modalità. Viene emessa da banche, da intermediari finanziari o direttamente da fornitori di beni e servizi (fidelity card). In quest’ultimo caso, la carta può essere utilizzata esclusivamente per il pagamento di acquisti effettuati presso l’emittente.

Carta di debito. Strumento che, in base a un rapporto contrattuale con l’emittente, abilita il titolare a effettuare acquisti di beni o servizi presso qualsiasi esercizio aderente al circuito (es. tramite terminale POS) oppure prelievi di contante (es. tramite ATM) con addebito pressoché contestuale di ogni transazione sul conto corrente collegato alla carta.

Carta limitata. Carta bancaria che permette al titolare di effettuare un limitato numero di operazioni. Per esempio una carta che consenta solamente operazioni di versamento in periodi predeterminati.

Carta prepagata. Strumento rilasciato a fronte di un versamento anticipato di fondi effettuato all’emittente. Viene emessa

da banche – nel caso in cui la carta sia spendibile presso una molteplicità di emittenti (carta a spendibilità generalizzata) – ovvero direttamente da fornitori di beni e servizi. In quest’ultimo caso, la carta può essere utilizzata esclusivamente per il pagamento di acquisti effettuati presso lo stesso emittente (carta “fidelity” o “monouso”). Se la carta prepagata assume le caratteristiche della moneta elettronica, essa può essere emessa, oltre che dalle banche, anche dagli Istituti di moneta elettronica (vedi).

Carta primaria. È una carta commerciale di qualità tale da poter essere compresa nei portafogli di investimento fiduciari, e che viene quindi detta Investment Grade.

Cartello. Accordo tra imprese appartenenti allo stesso settore di attività, finalizzato a stabilire determinate condizioni di prezzo o di condotta, al fine di eliminare situazioni di concorrenza sleale.

Cartolarizzazione. Operazione mediante la quale un certo numero di crediti generalmente di piccolo o medio-piccolo importo (crediti al consumo, leasing auto, bollette di utility) sono consolidati in pacchetti e rappresentano la garanzia reale a fronte della quale vengono emesse delle obbligazioni, quindi rappresenta la cessione di crediti a un altro soggetto che li trasforma in obbligazioni e li colloca sul mercato. Usato dalle banche per lo smobilizzo dei crediti dubbi. Nel 2007 la crisi usa dei mutui sub-prime si estese a tutto il pianeta grazie alla cartolarizzzaione dei mutui effettuata dalle banche Usa.

Cash and carry. Compravendita contemporanea sul mercato a pronti dell'attività finanziaria sottostante e sul mercato a termine del future ad essa collegato (vedi arbitraggio.

Cash cow. Letteralmente: mucche da soldi. Termine utilizzato per la prima volta in uno studio del Boston Consulting Group nel corso degli anni '70. Indica società, normalmente appartenenti a settori maturi, in grado di produrre rilevanti flussi di reddito in maniera relativamente slegata dalla congiuntura economica.

Cash flow. Termine anglosassone con il quale spesso si indica l'autofinanziamento aziendale. È calcolato sommando l'utile operativo al netto delle imposte, gli ammortamenti operativi e gli accantonamenti a riserva (includendo le riserve ordinarie e straordinarie, vale a dire le deduzioni contabili che non dànno luogo a effettivi esborsi monetari). Da un altro punto di vista è la differenza tra le entrate e le uscite monetarie di un determinato periodo contabile. Quando si ha un incremento si parla di cash inflow, quando si ha il decremento si ha un cash outflow.

Il cash flow può essere scomposto in due componenti:

- cash flow operazionale (o Unlevered Free Cash Flow), che è originato dalle operazioni caratteristiche di esercizio;

- cash flow extra-operazionale (o Flow to Equity), che è originato dalle altre operazioni di gestione (acquisto e vendita di immobilizzazioni, prestiti, variazioni del capitale, pagamento degli utili ai soci).

Una generale "struttura" dei cash flow può aiutare a comprendere il concetto (viene omessa la componente fiscale legata alla tassazione):

| Utile Operativo (EBIT) - |

| Tasse su Utile Operativo + |

| Ammortamenti + |

| Accantonamenti + |

| Voci non monetarie di accantonamento = |

| Flusso primaro (dopo le tasse) ± |

| Variazione del Capitale Circolante ± |

| Investimenti/Disinvestimenti = |

| Cash Flow Operazionale o Unlevered Free Cash Flow (After tax) o Operating Cash Flow - |

| Interessi - |

| Debiti = |

| Levered Cash Flow ± |

| Incremento passività ± |

| Incremento Capitale - |

| Dividendi = |

| Flusso di Cassa Effettivo o Flow to Equity o Effective Equity Flow

Si ha dunque che:

- Primary Cash Flow = fondi generati dalla attività dell'azienda

- Unlevered Free Cash Flow = fondi generati da coprire o per rimborsare i debiti finanziari e remunerare il capitale

- Levered Cash Flows = Flussi generati da coprire o per remunerare il Capitale

- Flow to Equity = Effettivo flusso di cassa a disposizione della società e di "proprietà" degli "azionisti".

Il Flusso di cassa operativo è quindi l'elemento cardine con cui si separa la gestione d'azienda ed il finanziamento della stessa. Il Cash Flow Operativo Unlevered Free Cash Flow è un concetto molto eleborato sviluppato dalla Wharton School e dalla scuola di Chicago e per il quale esiste ampia letteratura. Il Flow to Equity o cash-flow totale è definibile come il totale dei flussi di cassa generati dall'impresa mentre il Cash Flow Operativo è l'insieme dei flussi di cassa (cioè della liquidità) generati dalla sola gestione tipica (od operativa) ed è questa seconda definizione la più significativa per lo studio della gestione aziendale. L'insieme dei flussi di cassa generati dalla gestione tipica (che è indice della liquidità aziendale) è importante per stabilire in che misura ed in che maniera possono essere remunerati i centri di costo.

|

Cash flow attualizzato o Discounted cash flow. E' un metodo di valutazione di un'investimento, basato sull'attualizzazione, secondo un tasso corretto per il rischio, dei flussi futuri attesi dall'attività in questione. Sia CF0 l'uscita al tempo 0 per effettuare l'investimento Sia CFi il generico flusso atteso relativo al periodo i-esimo e sia r il tasso adeguato al rischio relativo all'attività da valutare. Sia n il numero di periodi in cui tale attività fornisce dei flussi monetari (in uscita o in entrata). Come in tutti i casi di parametri attualizzati, il valore di r potrà essere adeguato al tipo di informazione che si vuole ricavare. Il valore del cash flow attualizzato, che chiamiamo VA, è dato dalla formula

Cash flow matching. E' un processo di copertura degli squilibri finanziari multiperiodo. Consiste nel far corrispondere (tecnicamente immunizzare) ogni uscita di cassa attesa - la maturity - (usi di risorse) con entrate di cassa (fonti di risorse) tali da fornire copertura finanzaria per ciascuna maturity. Si attua partendo dall'impegno di cassa più distante nel tempo e si ricercano le fonti per la sua copertura, lavorando così a ritroso per ciascuna uscita di cassa. Tramite questo esercizio l'impresa emetterà (o ricercherà) strumenti di finanziamento per fare fronte ad impegni programmati e, viceversa, ricercherà impegni per la cassa generata in ciascun periodo.

Cash flow netto. Rappresenta il flusso monetario generato/assorbito dall'attività caratteristica, dall'attività di investimento, dalla variazione di patrimonio netto e dall'attività di finanziamento.

Cash flow operativo. Attività monetaria relativa ad un determinato periodo d'impresa dato dall'utile netto più gli ammortamenti.

Cash generating unit. La più piccola aggregazione di beni di un'impresa in grado di generare flussi di cassa in entrata.

Cassa o disponibilità liquide. (cash). La cassa è costituita da denaro in contante, depositi bancari e postali (non gravati da vincoli di prelievo), assegni.

Cassa depositi e prestiti. Istituto fondato nel 1863 alle dipendenze del Ministero delle Finanze (poi Tesoro) e dotato, per effetto della L. 13.5.1983, n. 197, di autonomia amministrativa e organizzativa. Esso è stato trasformato in società per azioni nel dicembre 2003. Dal settembre 2006 la Cassa depositi e prestiti spa è inclusa tra le Istituzioni finanziarie monetarie (IFM). Dalla stessa data è soggetta al regime di riserva obbligatoria dell’Eurosistema. Dall’ottobre 2007 i dati di bilancio della Cassa depositi e prestiti spa sono inclusi nelle statistiche, compilate secondo i principi armonizzati del SEBC, sulla situazione dei conti delle banche e dei fondi comuni monetari residenti in Italia.

Cassa di compensazione e garanzia. Regola tutte le operazioni di Borsa e definisce e controlla i margini di garanzia che devono essere versati dagli intermediari per conto dei loro clienti a fronte di operazioni speculative con strumenti derivati.

Cassa di risparmio. Le attuali fondazioni bancarie hanno origine dalle antiche casse di risparmio, associazioni private nate nell'Europa centrale ed affermatesi in Italia agli inizi del XIX secolo, quando si manifestò il bisogno di sostenere lo sviluppo produttivo dei ceti medio-piccoli dopo le disastrose guerre napoleoniche e di raccogliere i flussi di liquidità derivanti dalla nascente Rivoluzione industriale. L'attività delle casse di risparmio (nate su iniziativa prevalentemente privata) era diversa dall'attività bancaria vera e propria: le casse raccoglievano capitali con una sottoscrizione iniziale e poi con successivi depositi, mentre le banche nascono su iniziativa di gruppi ristretti ed hanno fini commerciali e speculativi; le casse svolgevano attività di assistenza e beneficenza, mediante elargizione di beni indirizzati gratuitamente verso i ceti più umili, mentre le banche raccoglievano e remuneravano il piccolo risparmio. Negli anni Novanta le Casse di Risparmio sono state oggetto di una profonda e radicale trasformazione, che ha fortemente modificato il loro assetto sia dal punto di vista giuridico-istituzionale, sia da quello strutturale-operativo. Sotto la spinta esercitata dalla I e dalla II Direttiva europea in materia creditizia riguardanti la libertà di stabilimento e la despecializzazione bancaria, il processo di trasformazione e ammodernamento del sistema bancario italiano ha subìto una rapida accelerazione che ha condotto all'approvazione della legge di delega n. 218 del 30 luglio 1990 (c.d. legge "Amato") e relativi decreti applicativi. Le Casse di Risparmio, quindi, hanno dato attuazione ai principi recati dalla legge "Amato" e hanno provveduto a conferire l'impresa bancaria ad una nuova apposita entità giuridica (Cassa di Risparmio Spa) per assumere la qualificazione di Ente conferente (poi denominato Fondazione) al quale sono state assegnate finalità di interesse pubblico e di utilità sociale, che erano previste negli statuti delle Casse di Risparmio. Le Casse di Risparmio Spa sono società commerciali private, disciplinate dal Codice civile e dalle norme in materia bancaria, analogamente alle altre banche. Ad aver mantenuto il loro nome oggi sono una cinquantina. Le altre, dando origine ad alcuni dei maggiori gruppi bancari italiani, hanno perso la denominazione originaria.

Cassa integrazione guadagni (Cig). Fondo gestito dall’INPS a carico del quale vengono parzialmente reintegrate le retribuzioni dei lavoratori dipendenti nei casi di riduzione o sospensione dell’attività lavorativa previsti dalla legge. Nella Rilevazione sulle forze di lavoro i lavoratori in CIG dovrebbero autodichiararsi occupati. Ai fini della stima dell’input complessivo di lavoro nell’economia si possono trasformare le ore di CIG in lavoratori occupati (occupati equivalenti in CIG), dividendole per l’orario contrattuale.

Castelletto. Scoperto di conto corrente autorizzato, generalmente in maniera informale, a fronte della presentazione di fatture o effetti.

Catasto. Ufficio, ai fini fiscali, che si occupa di tutte le proprietà immobiliari esistenti in un comune o in una provincia. Tale ufficio registra e conserva le descrizioni, le rendite, la stima, i dati sulle proprietà, le planimetrie dei fabbricati e le mappe dei terreni. E' tenuto dall'UTE del Ministero delle Finanze.Indica anche l'insieme delle operazioni che permettono al fisco di valutare che imposte chiedere per il possesso di ciascun immobile.

Categoria carastale. Classificazione degli immobili per tipologia. Le categorie sono cinque: A abitazioni, B edifici a uso collettivo (scuole, caserme, ...), C immobili commerciali, D industriali, E speciali. A ogni categoria corrispondono poi sottocategorie per le abitazioni, a esempio, A1 indica abitazione di lusso, A5 abitazione ultrapopolare.

Cause di risoluzione. Sono le cause di risoluzione di un loan agreement (come il mancato rimborso di una rata capitali o interessi, cambiamenti nell'assetto societario del prenditore, ecc.), che oltre a risolvere il contratto obbligano il prenditore a rimborsare in anticipo gli importi ricevuti.

CBOT. E' la Borsa a termine di Chicago, letteralmente Chicago Board of Trade.

CCL. Capitale circolante lordo (vedi capitale circolante). Per approfondimenti si rimanda al seguente testo.

CCN. Capitale circolante netto.

Cedola (vari significati). In un'obbligazione rappresenta gli interessi che vengono pagati in percentuale rispetto al valore nominale.(Altro significato) Documento accessorio a titoli o azioni. Nel caso dei titoli si tratta di cedole valide per l'incasso degli interessi; nel caso delle azioni si distinguono in cedole di dividendo (se rappresentano il diritto agli utili) e in cedole di opzione (se rappresentano il diritto di opzione ).(Altro significato) Appendice cartacea annessa a un titolo che consente la riscossione periodica degli interessi sui titoli obbligazionari o dei dividendi della società di capitali.

Cedola alla pari. Titolo obbligazionario avente una cedola percentuale molto prossima ai rendimenti di mercato, il cui prezzo è quindi vicino al valore nominale (at par).

Cedola corta. Titolo obbligazionario il cui pagamento cedolare avviene prima dei sei mesi.

Cedola futura. E' il valore della prossima cedola che sarà pagata dall'emittente.

Cedola lorda. Ammontare della cedola corrisposta da un titolo legato a un mutuo ipotecario, o anche l’ammontare della cedola prima che su questa venga effettuata l’imposizione fiscale.

Cedola lunga. Quando il pagamento cedolare di un’obbligazione avviene oltre il periodo consueto di sei mesi, come nel caso della prima cedola, che frequentemente è pagata oltre i sei mesi dall’emissione.

Cedola media ponderata. La cedola media di un prestito emesso a fronte di mutui ipotecari. Viene determinata facendo la media ponderata fra la durata di ogni certificato ipotecario emesso, usando come parametro i totali delle singole ipoteche.

CcT (Certificati di Credito del Tesoro). Sono titoli di credito a medio e lungo termine, emessi dal Tesoro, con rendimento a tasso variabile. Pagano un interesse variabile semestralmente mediante lo stacco di cedole di ammontare variabile. Le cedole sono infatti indicizzate al tasso dei BOT semestrali, e cioè sono pari al rendimento dei BOT più uno spread predeterminato.

Cdo. Rappresentano una specifica categoria di ABS (Asset Backed Securities). Un CDO è un titolo di debito emesso in seguito a un’operazione di cartolarizzazione di un portafoglio di posizioni incorporanti rischio di credito. Sono emessi, di solto, da una "società veicolo" (Siv) cui vengono conferite una serie di attività finanzioarie: mutui a persone fisiche, prestiti immobiliari per uffici, fabbricati o centri commerciali, obbligazioni societarie a alto rendimento e altro. Sulla base di queste attività vengono emessi titoli con varie combinazioni di rischio e di rendimento. A oggi (2008, quando il mercato dei Cdo ha raggiunto la quota di 2.500 miliardi di dollari) la scarsa liquidità dei mercati ha condotto alla paralisi nelle negoziazioni e a incertezze nella loro valutazione visto che alcuni componenti di credito hanno rivelato alte probabilità di non restituzione.

Cds. Il credit default swap (CDS) è uno swap che ha la funzione di trasferire l'esposizione creditizia di prodotti a reddito fisso tra le parti. È il derivato creditizio più usato. È un accordo tra un acquirente e un venditore per mezzo del quale il compratore paga un premio periodico a fronte di un pagamento da parte del venditore in occasione di un evento relativo a un credito (come ad esempio il fallimento del debitore) cui il contratto è riferito. Il CDS viene spesso utilizzato con la funzione di polizza assicurativa o copertura per il sottoscrittore di un'obbligazione. Tipicamente la durata di un CDS è di cinque anni, sebbene essendo un derivato scambiato sul mercato over-the-counter è possibile stabilire qualsiasi durata.

Un contratto di CDS fa tipicamente riferimento ad una reference entity, ossia l'ente che ha emesso degli strumenti di debito nella cui si fa riferimento come reference obligation, questi essendo solitamente consistenti in obbligazioni societarie. Il periodo durante il quale si estende la protezione è definito come effective date e termination date. Il contratto nomina un calculation agent il cui ruolo è di determinare l'occorrenza di un evento relativo al credito e l'ammontare del pagamento che verrà effettuato al verificarsi di tale evento. Un'altra clausola tipica è la restructuring clause, la quale determina quale forma di ristrutturazione del debito della reference entity rappresenti un evento relativo al credito. Ad esempio una società che attraversi un dissesto finanziario potrebbe decidere di posticipare la scadenza delle proprie obbligazioni e quindi del pagamento degli obbligazionisti. A seconda della formula specificata nel CDS tale evenienza può rappresentare o meno un evento significativo. Solitamente un contratto più restrittivo in tali criteri è più rischioso e dunque più costoso. Un diverso fattore che influisce sul costo di un contratto CDS è la maggiore o minore anzianità del debito coperto dal contratto. Infatti nel caso di fallimento della società le obbligazioni emesse in forma di debito senior hanno più probabilità di essere rimborsate rispetto alle obbligazioni che costituiscono il debito subordinato, altrimenti detto junior, per questo motivo il debito junior viene scambiato ad un maggiore credit spread che il debito senior. Il venditore di un contratto CDS darà una quota alla pari per una determinata reference entity, anzianità, scadenza e forma di ristrutturazione debitoria. Ad esempio il venditore di un contratto CDS può valutare il premio da pagare per un CDS di 5 anni di durata sul debito senior della FIAT con modificate condizioni di ristrutturazioni 100 basis point. Il premio alla pari viene calcolato in modo tale che il contratto abbia un valore attuale pari a zero a scadenza. Ciò perché il valore atteso del pagamento del venditore è esattamente uguale e opposto al valore atteso del premio pagato (in un'unica soluzione o ratealmente) dall'acquirente. Il fattore che maggiormente influisce sul costo della copertura è il merito di credito (spesso approssimato dal rating creditizio) del debito cui si fa riferimento. Un merito di credito inferiore comporta un rischio maggiore che la reference entity si riveli insolvente e per questo motivo il costo della copertura sarà più elevato.

Centrale dei bilanci. Società a responsabilità limitata, costituita nel 1983 per iniziativa della Banca d’Italia d’intesa con l’ABI, avente per finalità la raccolta e la classificazione in archivi elettronici dei bilanci delle principali imprese italiane, nonché lo sviluppo di studi di analisi finanziaria. I servizi della società sono offerti alle numerose banche associate, che contribuiscono alla raccolta dei dati. Dal 2002 la Centrale dei bilanci è a capo di un gruppo che comprende anche la Cerved Business Information, la quale raccoglie i bilanci depositati presso le Camere di commercio dalle società di capitale italiane.

Centrale dei rischi. Istituita il 1° aprile 1964 dal CICR, opera presso la Banca d’Italia. Riceve le segnalazioni di tutte le banche e di una parte degli intermediari finanziari sulla posizione dei propri clienti il cui affidamento superi determinate soglie minime; gli intermediari possono richiedere informazioni sull’esposizione di clienti già affidati presso altri operatori. Su base campionaria, la Centrale dei rischi raccoglie informazioni anche sui tassi di interesse attivi e passivi praticati dalle banche.

Centrale di allarme interbancaria (CAI). Archivio informatizzato istituito presso la Banca d’Italia ai sensi della L. 25.6.1999, n. 205, e del D.lgs. 30.12.1999, n. 507. In esso confluiscono: le generalità dei traenti assegni bancari e postali emessi senza autorizzazione o provvista e dei soggetti ai quali sia stata revocata l’autorizzazione all’utilizzo di carte di pagamento; i dati relativi a tali strumenti e a quelli smarriti, rubati o bloccati in relazione alla revoca disposta a carico dei correntisti; le sanzioni irrogate dagli Uffici territoriali del Governo e dall’Autorità giudiziaria. L’iscrizione in archivio dei traenti assegni senza autorizzazione o provvista determina l’applicazione della Revoca di sistema. La CAI si compone dei seguenti segmenti: Centrale di allarme procedura impagati (CAPRI), contenente i dati relativi ai soggetti ai quali è stata revocata l’autorizzazione a emettere assegni; Procedura assegni sottratti e smarriti (PASS), contenente i dati relativi agli assegni sottratti, smarriti, non restituiti o bloccati per altri motivi; Carte revocate (CARTER), contenente i dati nominativi relativi alle revoche dell’utilizzo delle carte di pagamento; Procedura carte (PROCAR), contenente i dati afferenti alle carte di pagamento revocate, smarrite e sottratte; Archivio sanzioni amministrative (ASA), contenente i dati relativi alle sanzioni amministrative pecuniarie e accessorie irrogate dai Prefetti; Archivio sanzioni penali (ASP), contenente i dati afferenti alle sanzioni penali irrogate dall’Autorità giudiziaria per l’inosservanza degli obblighi imposti con la sanzione amministrativa accessoria. L’archivio è entrato in funzione il 4 giugno del 2002 per i segmenti CAPRI e PASS relativi agli assegni; il 7 dicembre del 2002 sono stati avviati gli ulteriori due segmenti CARTER e PROCAR riferiti alle carte di

pagamento; il 26 aprile del 2005 sono divenuti operativi gli ultimi due segmenti ASA e ASP che riguardano le sanzioni irrogate dalle Prefetture e dall’Autorità giudiziaria.

Centro di profitto. È il settore di un’impresa responsabile della produzione di profitto, in grado quindi di rilevare i costi e i ricavi di propria competenza.

CEO (chief executive officer). Soggetto a capo della struttura esecutiva di un'impresa, grazie alla sua appartenenza al consiglio d'amministrazione o della delega ricevuta da quest'ultimo.

Centri finanziari offshore. Centri finanziari in cui, a causa della favorevole regolamentazione dell’attività bancaria e finanziaria e dei vantaggi di natura fiscale, vengono intermediati fondi raccolti e impiegati principalmente in altri paesi; ne sono esempi le isole Bahamas, le isole Cayman, Singapore.

Centro finanziario. Sono centri finanziari, le principali città del mondo dove avvengono scambi di capitali a livello internazionale, come New York, Londra, Tokyo, Parigi, Francoforte.

Certificate. Strumenti finanziari derivati (vedi), cartolarizzati (vedi) e negoziati che replicano con o sensa effetto leva, l'andamento dell'attività di un indice o di un titolo sottostante.

Certificati del tesoro. Titoli obbligazionari emessi dal Tesoro – dal 1° gennaio 1999 denominati in euro – e suddivisi nelle

seguenti tipologie:

CCT (Certificati di credito del Tesoro), a medio e a lungo termine, soggetti a indicizzazione finanziaria delle cedole. Le cedole semestrali successive alla prima sono attualmente indicizzate al rendimento dei BOT a 6 mesi relativo all’asta della fine del mese precedente il periodo di decorrenza della cedola stessa, maggiorato di uno spread.

CTZ (Certificati del Tesoro zero-coupon), con scadenza a 18 e a 24 mesi, privi di cedole.

CTO Sono titoli di stato emessi a tasso di interesse fisso con cedole semestrale. La durata di tali certificati è solitamente fissata in sei anni, ma l'investitore ha la facoltà di richiedere il rimborso anticipato alla metà della durata del titolo. La decisione del risparmiatore di richiedere il rimborso è effettuata in base ai tassi prevalenti al momento dell'esercizio dell'opzione. Infatti, se i tassi sono scesi al momento dell'esercizio di opzione rispetto al momento della sottoscrizione è conveniente mantenere il titolo in portafoglio fino alla scadenza. Viceversa è conveniente chiederne il rimborso.

Sono inoltre emessi Certificati di credito del Tesoro a tasso fisso, utilizzati principalmente per il ripianamento di debiti pregressi del settore pubblico.

Certificato. Documento che avvalora e convalida un fatto o una dichiarazione. Può anche rappresentare un diritto di proprietà (certificato azionario), un diritto di credito (cambiale), o un investimento (certificato di deposito), o una frazione di debito (un titolo obbligazionario).

Certificato a tasso variabile. Certificato di deposito il cui rendimento è legato al livello di un indice stabilito precedentemente. Una tipologia di certificato di deposito indicizzato è, per esempio, quello vincolato al tasso d'inflazione.

Certificato di deposito. Titolo che rappresenta un deposito vincolato, negoziabile, emesso da un ente creditizio, il quale viene venduto generalmente a un valore scontato rispetto al nominale in relazione al tasso di rendimento. Alla scadenza verrà restituita all'acquirente una somma pari al suo valore facciale.

Certificato di indebitamento. Promessa di pagamento emessa da un'impresa per le necessità di finanziamento a breve termine. Il possessore è garantito dai beni dell'impresa che non devono sottostare a diritti di credito privilegiati.

Certificato di investimento. Titoli aventi durata superiore a 12 mesi e taglio minimo unitario pari a 100 milioni di lire; possono essere offerti in serie. Sono regolati dalle disposizioni della delibera CICR 3.3.1994, attuativa dell’art. 11 del TU delle leggi in materia bancaria e creditizia, e dal DM 7.10.1994.

Certificato di mercato monetario. Certificato di deposito non negoziabile, con taglio minimo $ 10.000 e con interesse massimo non superiore a quello sui buoni del tesoro a sei mesi. Vengono emessi negli Stati Uniti da banche e casse di risparmio a fronte di depositi vincolati a sei mesi.

Certificato di partecipazione. Finanziamento effettuato da un gruppo di istituti di credito nei confronti di un unico soggetto. Le banche interessate nominano solitamente un capofila che eroga materialmente il finanziamento, il cui ricavato viene successivamente diviso tra le banche interessate, per quote di partecipazione.

Certificato di risparmio. Rappresenta un deposito vincolato, che viene remunerato a un tasso d'interesse fisso per tutta la sua durata. Generalmente tale certificato non può essere trasferito.

Certificato di titoli a custodia. Titolo di credito negoziabile, rappresentativo di un dato numero di titoli azionari detenuti a custodia, è solitamente emesso da una banca

Certificato ipotecario a cedola nulla. Titolo obbligazionario collegato a un prestito ipotecario per il quale sia il pagamento degli interessi, sia il rimborso del capitale avvengono, al termine del periodo stabilito, in un'unica soluzione.

Certificazione di bilancio. È il parere professionale sulla correttezza del bilancio, espresso da una società di revisione. La certificazione è obbligatoria per le società con titoli quotati in mercati regolamentati o per enti e società per i quali è prevista da norme ad hoc.

Cessione delle attività. Cessione definitiva, parziale o totale, delle attività di una banca, per mezzo della cessione dei crediti commerciali o tramite "securitization" (trasformazione in titoli negoziabili garantiti da crediti presenti in azienda).

Cfo (Chief Financial Officer). Il responsabile finanziario di un'impresa.

Chaebol. Grandi gruppi industriali della Corea del Sud, altamente diversificati, di proprietà e a gestione familiare. La maggior parte di essi sono sorti dopo la guerra di Corea e sono stati la forza trainante dello sviluppo economico.

Change in law. Clausola applicata ai contratti “loan agreements” dagli istituti bancari per evitare che gli effetti di possibili mutamenti dello scenario istituzionale (normative valutarie, fiscali, ecc...), in cui il contratto è stato stipulato, ricadano sulle banche stesse.

Chartista. Soggetto specializzato in analisi tecnica, in particolare nelle figure che ricorrono nei grafici dei prezzi dei titoli, come trend, canali, supporti e resistenze.

Chiamata a margine. Versamento aggiuntivo richiesto a un operatore dall’organo di compensazione della borsa a copertura di impegni per contratti a termine in corso. E’ commisurato all’accresciuta esposizione causata da movimenti sfavorevoli nella quotazione dello strumento oggetto della transazione.

Chicago, Scuola di. Orientamento di pensiero economico formatosi negli anni Trenta e Quaranta del sec. XX nell'Università di Chicago intorno a un gruppo di studiosi. Sebbene le posizioni da essi assunte siano eterogenee i capisaldi del loro pensiero si possono individuare in alcuni punti fondamentali: a) fiducia nel funzionamento del meccanismo dei prezzi (nei mercati concorrenziali); b) desiderabilità di forme di mercato di perfetta concorrenza, che determinano l'allocazione efficiente delle risorse; c) decentramento produttivo e non intervento dello Stato nella sfera economica. Da un punto di vista metodologico, si privilegia lo strumento statistico anziché quello teorico-analitico; compito essenziale dello studioso sarebbe quello di verificare se determinate relazioni economiche trovino rispondenza nel reale funzionamento dei sistemi economici. La visione sintetizzata nei punti a)-c), una volta materializzata in ipotesi di schemi analitici, porta a sostenere affermazioni quali la capacità delle economie di occupare interamente le risorse produttive; il legame proporzionale e diretto tra quantità di moneta e livello dei prezzi (teoria quantitativa della moneta), elemento basilare del monetarismo di M. Friedman; l'importanza del ruolo svolto dal risparmio come fattore di accumulazione. Nel corso degli anni Settanta, la Scuola Economica di Chicago, soprattutto grazie a R. Lucas Jr., ha sviluppato in macroeconomia modelli di equilibrio con aspettative razionali (la cosiddetta rivoluzione delle aspettative razionali). In essi si suppone che gli agenti siano capaci di prefigurarsi correttamente la struttura dell'economia e di prevederne esattamente l'evoluzione, eccezion fatta per disturbi stocastici a cui l'economia può essere sottoposta. Questa modellistica costituiva un elegante supporto teorico ai punti a)-c). I principali esponenti della Scuola negli anni Trenta possono essere individuati in F. Knight e J. Viner; negli anni Cinquanta e Sessanta in M. Friedman,G. Stigler, W. Allen Wallis; negli anni successivi in R. E. Lucas e G. Becker.

Chiedere quotazioni. Il reparto operativo della Federal Reserve che si interessa delle operazioni di mercato aperto sui titoli di Stato esegue un go around nel momento in cui interpella i market makers per avere quotazioni operative di titoli, sulle quali può successivamente applicare e concludere le compravendite desiderate.

Chiudere un lato dell'operazione. Per ciò che riguarda le operazioni su strumenti derivati questo termine indica la chiusura di una delle due parti di cui è costituita un’operazione complessa. Per esempio, a uno straddle (operazione in cui si acquista allo stesso tempo un’opzione call e un’opzione put) si può chiudere un lato rivendendo una delle due opzioni, adeguando in questo modo le caratteristiche di rischiosità e rendimento della posizione a una differente situazione di mercato.

Chiusura (Chiudere). Così come la vecchia Borsa tradizionale, anche nei nuovi mercati telematici sta a indicare l’ultima parte della seduta borsistica (normalmente della durata di 5 minuti), durante la quale i prezzi sono utilizzati per definire, attraverso calcoli del valore medio ponderato, il prezzo ufficiale della seduta di Borsa.

Chiusura dello scoperto. Il riacquisto dei titoli venduti allo scoperto, che consente la loro restituzione al soggetto dal quale sono stati presi a prestito per poi consegnarli all’acquirente iniziale.

Chiusura forzata. Operazione effettuata dall’intermediario, mediante la quale viene liquidata e chiusa una posizione in titoli nel caso il titolare non abbia provveduto ad accogliere le richieste di incremento del margine di garanzia depositato presso il broker.

Chiusura precedente. Ultimo prezzo fatto registrare nella seduta bosistica precedente.

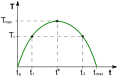

Ciclo economico. Il ciclo economico è l'alternanza di fasi caratterizzate da una diversa intensità dell'attività economica di un Paese o di un gruppo di Paesi economicamente collegati. Nei cicli economici vengono individuate le seguenti fasi:

- fase di espansione, che a sua volta si distingue in due fasi: fase di ripresa, in cui l'investimento privato inizia a crescere; fase di prosperità, nella quale investimenti e consumi crescono rapidamente;

- fase di contrazione, anch'essa si differenzia in due fasi: della recessione, in cui la crescita dell'economia rallenta; della depressione, nella quale la crescita economica ristagna.

I principali indicatori che causano il variare del ciclo economico sono il PIL e l'occupazione, i quali crescono nelle fasi di espansione e diminuiscono nelle fasi di contrazione. La fase di espansione trova il suo limite nel raggiungimento del valore del PIL potenziale, che misura la massima capacità produttiva complessiva di un Paese; quando il Pil effettivo coincide con il PIL potenziale si ha la piena occupazione dei fattori produttivi.

La teoria del ciclo economico ideata dalla scuola austriaca è stata per anni l'unica in grado di spiegare i cicli economici e, dopo un periodo di dimenticanza, grazie al Premio Nobel 1974, Friedrich von Hayek e a diversi economisti della nuova generazione, sta riprendendo consenso in ambito accademico ed economico. Questa teoria vede la causa dei cicli nella politica monetaria delle banche centrali, ossia una politica espansiva, che quindi mantiene tassi artificiosamente bassi, causando quello che gli austriaci definiscono malinvestment, ovvero una collocazione inefficace degli investimenti causata dalla eccessiva facilità di credito indotta dalla banca centrale. Automaticamente è necessaria una correzione che, secondo gli austriaci, avviene naturalmente nel mercato, ed è quella che comunemente chiamiamo recessione. Il grafico mostra, qualitativamente, l'andamento di un ciclo economico.

Ciclo di trasformazione della moneta. Intervallo di tempo che intercorre in media tra l'esborso dovuto all'acquisto dei fattori produttivi e l'entrata derivata dalla vendita del prodotto finito.

Circolante ( o contante). È rappresentato dalla Circolazione al netto della cassa contante delle banche.

Circolazione. Fino al 2001 comprendeva i biglietti della Banca d’Italia e le monete del Tesoro (compresa la quota

detenuta dalle banche). Dal 1 gennaio 2002, con l’introduzione dell’euro, la componente italiana

della circolazione include una valutazione convenzionale di quella in euro basata sulla quota individuale

di partecipazione al capitale della BCE e banconote e monete residue in lire; dal 1 gennaio

2003 sono escluse le banconote e le monete residue in lire.

Classe. Uno strumento finanziario può essere articolato in un determinato segmento come per esempio una porzione di un prestito obbligazionario, composta da titoli aventi la stessa scadenza, oppure una frazione di un’emissione di strumenti derivati con le stesse caratteristiche.

Classificazione adeguata al livello di volatilità. Classificazione della performance di un fondo adeguata a rispecchiare il livello di volatilità considerato. La classificazione viene calcolata dividendo la performance assoluta per il valore della volatilità e riclassificata su questa base.

Classificazione decile. La classificazione decile di un fondo è spesso in formato inverso. In tal modo, un fondo nel decile superiore (cioè la quota del 10% superiore dei fondi nell'ambito del suo settore) ha una classificazione decile di (11-1) = "10". Un fondo di secondo decile avrebbe una classificazione decile di (11-2) = "9".

Clausola dell'acquisto successivo. Clausola presente nei contratti ipotecari. Estende alle proprietà acquistate in un tempo successivo l'iscrizione dell'ipoteca. In generale, nei casi di prestiti vincolati ad attività presenti nell'azienda, è la clausola che allarga alle merci o ai crediti ricevuti successivamente la garanzia data dal diritto reale.

Clausola di anticipazione di scadenza. Clausola contenuta in un'obbligazione (ma anche in una cambiale o in un'ipoteca) in base alla quale, nell'eventualità di inadempienza del debitore, il titolo andrà in scadenza anticipatamente e diventerà esigibile tutta la somma scoperta.

Clausola di cancellazione. È una clausola eventualmente presente in un contratto di mutuo ipotecario tramite la quale il proprietario dell'immobile ha la possibilità di chiedere la cancellazione dell'ipoteca una volta che è stata rimborsata una frazione consistente del finanziamento.

Clausola di compensazione. Questa clausola permette al creditore di cancellare i propri debiti nei confronti di un soggetto fallito, presso il quale erano vantati crediti di ugual misura. Per esempio le banche possono soddisfare i propri crediti sui clienti che non abbiano eseguito correttamente i pagamenti, addebitando direttamente sul conto corrente della clientela.

Clausola di gradimento. E' un limite alla libera trasferibilità dei titoli azionari, consistente nel subordinare il trasferimento dell'azione al preventivo consenso del consiglio di amministrazione della società emittente. Tale clausola non è ammessa per le società quotate in Borsa.

Clausola di rimborso anticipato. Clausola che definisce le circostanze a verificarsi delle quali una delle due parti ha la facoltà di richiedere l'estinzione anticipata del prestito.

Clausola di step - down. Vedi clausola di step - up.

Clausola di step - up. Si definisce clausola di step up quella che impegna l'emittente ad aumentare il valore della cedola qualora il rating del titolo collocato scenda sotto un livello prefissato. Di norma, accanto a questa clausola ne viene inserita una di segno opposto, definita clausola di step down. in pratica se il grado di affidabilità del prestito dovesse salire, la cedola scenderà.

Clausola pari passu. Clausola tramite la quale un credito non può essere postergato rispetto ad altre passività contratte successivamente dal mutuatario.

Clausole vessatorie. Si tratta di obblighi particolarmente onerosi cui va incontro il firmatario di un contratto. La legge impone che per essere valide, le clausole vessatorie debbano essere per scritte e controfirmate dalle parti. La normativa italiana,emanata in attuazione della Direttiva comunitaria 93/13, protegge il consumatore elencando una serie di ipotesi di clausole abusive, sancendone la inefficacia, purchè non siano state oggetto di trattativa individuale.

Clean. Nel settore dei finanziamenti, viene definita clean una linea di credito quando il beneficiario ha provveduto a rimborsare in via temporanea il totale del prestito ricevuto. Nelle contrattazioni in titoli un’operazione clean, solitamente di grosse dimensioni, è quella che annulla le posizioni opposte di due soggetti. In contabilità è la dichiarazione del revisore sull’assenza di irregolarità nella tenuta delle scritture contabili esaminate, mentre a livello commerciale significa semplicemente: privo di documenti.

Clearing house. (Cassa di Compensazione e Garanzia).

Organo, istituito con disposizioni della Consob e della Banca d'Italia, la cui funzione è di garantire il buon fine e la compensazione dei contratti uniformi a termine (future e optinon) nonché il buon fine della liquidazione, attraverso la stanza di compensazione, dei contratti relativi a titoli quotati in Borsa o negoziati al Mercato ristretto e delle operazioni eseguite sul mercato secondario dei titoli di Stato.

Clima del mercato. Congiuntura del mercato in un particolare momento, specie in riferimento alle aspettative degli operatori.

Club di Parigi. Struttura informale di coordinamento delle operazioni di ristrutturazione del debito pubblico dovuto a creditori ufficiali. Le sue riunioni sono normalmente convocate dal paese debitore al fine di condurre le negoziazioni a livello multilaterale. Alle riunioni partecipano, in veste non ufficiale, anche i rappresentanti dell’FMI, della Banca Mondiale, dell’OCSE, dell’UNCTAD, della UE e delle Banche di sviluppo regionali che forniscono assistenza tecnica.

Cmbs (Commercial Mortgage Backed Securities). Queste obbligazioni appartengono all'area delle Asset backed securities (Abs): si tratta di titoli cartolarizzati che hanno dietro prestiti immobiliari concessi per acquisto di costruzioni non residenziali (uffici, fabbriche, centri commerciali). Le emittenti sono società-veicolo create dalle banche, e i titoli sono segmentati secondo il grado di rischiosità. Come per le altre Abs, vi sono rischi di credito (la possibilità che il debitore ultimo fallisca) e rischi di liquidità (la possibilità che il titolo diventi illiquido perché il mercato, come è successo in molti casi nel 2007-2008, venga paralizzato dall'incertezza sull'effettivo valore dei titoli). (vedi anche Abs, Cartolarizzazioni, Cdo, Siv, Subprime, Rmbs).

Coda. Il termine indica, nelle aste dei titoli del Tesoro degli Stati Uniti, la differenza di prezzo esistente tra l’offerta media di acquisto dei titoli, presentata dagli operatori interessati, e il prezzo Stopout, oppure tra il prezzo più basso di acquisto presentato e il prezzo medio di tutte le offerte. Viene definita coda, anche la parte decimale del prezzo di un titolo: per esempio un titolo quotato 90,75 ha una coda di 75. Nelle operazioni in titoli il termine indica anche anche un’operazione di acquisto fatta a scadenza e una di vendita fatta a una diversa scadenza. Una circostanza in cui un’operazione finanzia l’altra per un periodo di tempo però non coincidente.

Coefficiente alfa. Mentre il coefficiente beta misura l'attitudine di un titolo a variare in funzione del mercato (rischio sistematico), il coefficiente alfa esprime l'attitudine di un titolo a variare indipendentemente dal mercato (rischio specifico). A un alfa positivo, quindi, corrisponde la capacità di un titolo a generare autonomamente reddito in linea capitale mentre a un alfa negativo corrisponde la tendenza di un titolo a subire perdite indipendentemente dall'andamento di mercato. In un sistema di assi cartesiani, il coefficiente alfa non è altro che l'intercetta sull'asse delle ordinate della retta di regressione il cui coefficiente angolare è il coefficiente beta.

Sia l'equazione della retta Y = a + bX

Allora:

a = Y - bX

Riprendendo l'esempio precedente poniamo:

Y = media aritmetica dei rendimenti del titolo

X = media aritmetica dei rendimenti del mercato

b = coefficiente beta

a = coefficiente alfa

Coefficiente beta. Il coefficiente beta misura il grado storico di aggressività di un titolo rispetto al mercato. Assume valori che oscillano intorno allo zero e misura l'attitudine storica di un titolo a variare in misura maggiore (valore assoluto di beta >1) o minore (valore assoluto di beta<1) dell'indice di riferimento. Inoltre, misura l'attitudine storica del titolo a variare nella stessa direzione (beta>0) dell'indice di riferimento oppure in direzione contraria (beta<0). Si possono avere, quindi, 4 casi:

1) beta>1: il titolo presenta attitudine ad aumentare o a diminuire, in un determinato arco temporale, in misura maggiore dell'indice; ad esempio, a un beta di 1,20 corrisponderà una variazione tendenziale del titolo dell'1,20%, sia in aumento che in diminuzione, per ogni punto percentuale di variazione dell'indice;

2) 0<beta<1: il titolo presenta attitudine ad aumentare o a diminuire, in un determinato arco temporale, in misura minore dell'indice; ad esempio, a un beta di 0,80 corrisponderà una variazione tendenziale del titolo dello 0,80%, sia in aumento che in diminuzione, per ogni punto percentuale di variazione dell'indice;

3) beta<-1: vale quanto detto al punto 1, con l'avvertenza che, in questo caso, il titolo tenderà a muoversi in direzione contraria a quella dell'indice;

4) -1<beta<0: vale quanto detto al punto 2, con l'avvertenza che, in questo caso, il titolo tenderà a muoversi in direzione contraria a quella dell'indice.

Naturalmente, la capacità dei coefficienti beta a fornire indicazioni attendibili è strettamente legata alla loro stabilità nel tempo; e tale stabilità risulta tanto maggiore quanto più lunga è la serie storica sulla quale il coefficiente viene calcolato: si calcolano, quindi, coefficienti a 3 mesi, a 6 mesi, a un anno e anche più. Coefficienti di durata inferiore forniscono risultati estremamente variabili. La stabilità dei coefficienti beta viene altresì migliorata con la diversificazione del portafoglio.

Il corretto uso dei coefficienti alfa e beta permette di orientare le proprie scelte in funzione delle caratteristiche delle fasi di mercato che si ritiene siano in atto di volta in volta.

Così, in caso di trend ascendente ci si orienterà su titoli con beta maggiore di uno e, a parità di beta, su titoli con alfa positivo.

Viceversa, nel caso si voglia rimanere sul mercato con atteggiamento difensivo in vista di possibili ripiegamenti, ci si potrà orientare su titoli a basso beta.

Se si vuole operare al ribasso (a esempio con l'acquisto di opzioni put) si possono scegliere titoli ad alto beta (in previsione di mercato riflessivo) e alfa negativo.

Sono, queste, osservazioni del tutto esemplificative dal momento che è solo da una corretta combinazione dei coefficienti prescelti, unita a una appropriata analisi tecnica grafica e quantitativa (indicatori), che può scaturire una elevata probabilità di successo.

Coefficiente delta. Il delta di un'opzione indica la sensibilità del premio dell'opzione stessa rispetto alle variazioni del sottostante.

In termini più formali, il Delta è la derivata prima del premio dell'opzione rispetto al prezzo del sottostante:  , dove

, dove  denota il premio dell'opzione, e

denota il premio dell'opzione, e  il prezzo del sottostante. Per opzioni Vanilla il delta è: positivo per compratori di Call e venditori di Put; negativo per compratori di Put e venditori di Call. Per opzioni Vanilla il delta è:

il prezzo del sottostante. Per opzioni Vanilla il delta è: positivo per compratori di Call e venditori di Put; negativo per compratori di Put e venditori di Call. Per opzioni Vanilla il delta è:

- vicino a zero per le opzioni out of the money;

- vicino all'unità per le opzioni in the money;

Per opzioni non plain vanilla, o esotiche, il valore del delta può, in condizioni particolari, essere maggiore dell'unità (es: opzioni digitali

Coefficiente di ammortamento. Aliquota da applicare a un determinato bene ammortizzabile per la determinazione della quota di ammortamento di competenza dell'esercizio. Nella normativa fiscale sono fissati da un apposito provvedimento e variano in funzione del settore e della tipologia di bene ammortizzabile.

Coefficiente di correlazione. Misura dell'intensità della relazione tra due variabili.

Coefficiente di liquidità. Indice finanziario che fornisce una misura di massima della capacità dell’azienda di far fronte nel breve periodo alle passività di prossima scadenza con i mezzi disponibili nell’immediato o a breve termine. E’ dato dal rapporto fra attività e passività a breve.

Coefficiente di riserva. E' la frazione dei depositi contratti da un ente creditizio che deve essere mantenuta presso la Banca centrale in un conto solitamente infruttifero o remunerato a tassi più bassi di quelli di mercato, allo scopo di soddisfare i requisiti di riserva obbligatoria.

Coefficiente di solvibilità. Parametro di controllo prudenziale applicabile agli enti creditizi proposto in sede comunitaria, è dato dal rapporto fra la consistenza dei fondi propri e l'ammontare degli elementi dell'attivo e delle operazioni fuori bilancio.

Coefficiente gamma. Il Gamma di un'opzione rappresenta la sensibilità del Delta rispetto al movimento del prezzo del sottostante.

In termini più formali, il Gamma è la derivata seconda del premio rispetto al prezzo del sottostante:  , dove

, dove  denota il premio dell'opzione e

denota il premio dell'opzione e  il prezzo del sottostante.

il prezzo del sottostante.

Coefficiente patrimoniale ponderato per il rischio. Coefficiente dato dal rapporto tra il capitale di un'azienda e il totale degli impieghi e dei crediti di firma, ponderati sulla base di alcuni elementi di rischio. Il risultato è un parametro che dà una misura approssimata dell'adeguatezza patrimoniale di un istituto di credito.

Coefficiente vega (Vega ratio). Il Vega rappresenta la sensibilità del premio di un'opzione rispetto a variazioni della volatilità implicita del sottostante.

In termini più formali, il Vega è la derivata prima del premio rispetto alla volatilità:  , dove

, dove  denota il premio dell'opzione, e

denota il premio dell'opzione, e  la volatilità implicita del prezzo del sottostante. Per opzioni Vanilla, un compratore di opzioni (sia Call, sia Put) ha sempre un Vega positivo; ciò significa che, all'aumentare della volatilità, il compratore di opzioni guadagna sempre. Ovviamente, un venditore di opzioni Vanilla ha sempre un Vega negativo.

la volatilità implicita del prezzo del sottostante. Per opzioni Vanilla, un compratore di opzioni (sia Call, sia Put) ha sempre un Vega positivo; ciò significa che, all'aumentare della volatilità, il compratore di opzioni guadagna sempre. Ovviamente, un venditore di opzioni Vanilla ha sempre un Vega negativo.

Coincidenza delle scadenze. È il far coincidere le scadenze di due flussi finanziari aventi lo stesso ammontare ma di segno contrario. La situazione opposta è definita Mismatching the maturities.

Collar. Operazione che combina un cap con un floor. Si effettua al fine di ridurre il rischio di eccessive variazioni dei tassi d'interesse.

Co-lead manager. Figura assimilabile a quella del Lead Manager, di cui condivide parte delle funzioni. Nell’eventualità di rilascio di garanzie la sua quota è seconda solamente a quella del Lead Manager.

Collegata. Due società si definiscono collegate se fanno parte di una stessa società madre, o se una delle due è in possesso di azioni dell’altra, in quantità tale da non consentirne il controllo. Nel caso in cui il pacchetto azionario consenta il controllo, si definisce "parent" la controllante e "subsidiary" la controllata.

Collegio sindacale. Organo di controllo la cui nomina è obbligatoria nelle S.p.a., e nelle S.r.l. con capitale sociale almeno pari a 100.000 euro. Tra gli obblighi principali del collegio sindacale si ricordano alcuni dei seguenti: il controllo dell'amministrazione della società, vigilando sull'osservanza della legge e dell'atto costitutivo, l'accertamento riguardo alla regolare tenuta della contabilità, la corrispondenza del bilancio alle risultanze delle scritture contabili, etc.

Collocamento. Operazione necessaria per portare sul mercato titoli di nuova emissione.

Collocamento diretto. Vendita diretta di titoli a investitori istituzionali, generalmente compagnie di assicurazioni vita, interessati a effettuare investimenti a lunga scadenza.

Collocamento privato. Titoli di nuova emissione collocati presso un numero limitato di investitori istituzionali. Non sempre questi titoli sono poi quotati in una Borsa.

Co-manager. Figura solitamente equiparata al co-lead manager, talvolta una figura in sott’ordine al manager.

Combinazione. Nella pratica contabile, l’unione di due o più aziende in un unico apparato avente un solo sistema di rilevazione contabile. Nel mercato delle option, l’acquisto o la vendita contemporanea di due opzioni con diversa durata o strike price, effettuata per sfruttare positivamente movimenti di mercato ben precisi.

Combined ratio aggregato. Ramo danni: il rapporto tra costo dei sinistri e sul totale premi. Combined ratio = expense ratio + loss ratio. Al netto della riassicurazione.

COMIT. Indice del mercato azionario italiano. Riassume in un unico valore le quotazioni ufficiali di tutti i titoli trattati. La sua base (uguale a 100) ha come punto di riferimento la quotazione media del 1972 (vedi Mib).

Comitato dei creditori. Il comitato dei creditori è un organo cui la riforma del 2006 ha affidato funzioni di rilievo, tanto che parte della dottrina ha reputato eccessivo il ruolo attualmente ricoperto da un organo portatore esclusivamente di interessi particolari. Il comitato è composto di tre o cinque membri scelti tra i creditori, secondo le modalità indicate dall’art. 40 l.fall. e, comunque, “in modo da rappresentare in misura equilibrata quantità e qualità dei crediti e avuto riguardo alla possibilità di soddisfacimento dei crediti stessi”. Nell’esplicazione delle sue funzioni, che sono prevalentemente inerenti a un controllo nel merito, il comitato dei creditori vigila sull'operato del curatore fallimentare, ne autorizza gli atti ed esprime pareri nei casi previsti dalla legge, ovvero su richiesta del tribunale o del giudice delegato.

Comitato delle autorità europee di vigilanza bancaria (Committee of European Banking Supervisors – CEBS). Istituito con decisione della Commissione Europea 2004/5/CE del 5 novembre 2003, è composto da rappresentanti di alto livello delle autorità di vigilanza e delle banche centrali degli Stati membri dell’Unione europea. Il CEBS svolge funzione consultiva nei confronti della Commissione europea per la predisposizione della normativa comunitaria nel settore bancario; contribuisce ad assicurare l’applicazione uniforme delle direttive comunitarie e la convergenza delle prassi di vigilanza; rafforza la cooperazione in materia di vigilanza, in particolare mediante lo scambio di informazioni.

Comitato delle autorità europee di vigilanza delle assicurazioni e delle pensioni aziendali o professionali (Committee of European Insurance and Occupational Pensions Supervisors - CEIOPS). Istituito con decisione della Commissione europea 2004/6/CE del 5 novembre 2003, è composto da rappresentanti di alto livello delle autorità di vigilanza delle assicurazioni e delle pensioni aziendali degli Stati membri dell’Unione europea. Il CEIOPS svolge funzione consultiva nei confronti della Commissione europea per quanto riguarda la predisposizione della normativa comunitaria in materia di assicurazione, riassicurazione e pensioni aziendali o professionali; contribuisce ad assicurare l’applicazione uniforme e coerente della normativa comunitaria e la convergenza delle prassi di vigilanza. Il Comitato costituisce un’importante sede di cooperazione e di scambio di informazioni fra le autorità di vigilanza europee sul settore assicurativo e delle pensioni aziendali.

Comitato di Basilea per la vigilanza bancaria (Basel Committee for Banking Supervision). Istituito in seno alla Banca dei regolamenti internazionali nel 1974 su iniziativa dei governatori delle banche centrali del G10, è composto dai rappresentanti delle banche centrali e delle autorità di vigilanza di tredici paesi (Belgio, Canada, Francia, Germania, Giappone, Italia, Lussemburgo,

Paesi Bassi, Regno Unito, Spagna, Stati Uniti, Svezia e Svizzera) e ha come principale obiettivo il rafforzamento dell’efficacia della vigilanza a livello internazionale. L’obiettivo è perseguito attraverso lo scambio di informazioni e l’elaborazione di regole prudenziali e di condotta per le banche e le autorità di vigilanza. La BCE partecipa alle riunioni in qualità di osservatore.

Comitato di credito. È l'organo, facente parte di una banca, che deve decidere se e in quale misura concedere credito aggiuntivo a un soggetto che sia già stato affidato da un organo di responsabilità inferiore, fino al massimo delle sue competenze di credito.