Clicca l'iniziale della parola cercata.

A B

C

D-E

F-G-H

I-J-K

O-P

Q-R

S

T-U

V-W-X-Y-Z

L - M - N

Laissez faire. espressione francese (propr. lasciate fare, lasciate passare), che divenne il motto del liberismo dopo che i fisiocratici la adottarono; fu coniata da J. C. M. de Gournay per invocare il non intervento dello Stato nella sfera dell'attività economica.

Lampo. Nel caso le contrattazioni in Borsa vengano effettuate a una velocità elevata, e l'indice continuo dei prezzi rimanga ritardato oltre cinque minuti rispetto al momento della conclusione delle operazioni, le quotazioni di titoli aventi volumi eccezionalmente alti sono rese note con precedenza rispetto alle altre tramite un lampo sul diffusore luminoso dei prezzi.

Lancio di un prestito (Floatation). Insieme delle operazioni connesse all'emissione e al collocamento di un prestito obbligazionario.

Largo flottante. È una società il cui azionariato è così frazionato da non permettere a nessun soggetto di avere un controllo dominante sulla gestione della società.

Lavoratori dipendenti (Wage and salary earners). Lavoratori che prestano la loro opera alle dipendenze di un datore di lavoro privato o pubblico, ricevendo una retribuzione sotto forma di salario, stipendio, provvigione, cottimo o pagamento in natura.

Lavoro autonomo. In ambito fiscale, categoria di reddito prevista dal TUI. In genere sono considerati redditi di lavoro autonomo quelli che derivano dall' esercizio, abituale e non esclusivo, di arti e professioni (sono quindi escluse tutte le attività solte sottoforma d'impresa).

Lay off. Prassi che può essere seguita dalle banche di investimento che assistono un'emissione di titoli azionari per aumento di capitale per circoscriverne la rischiosità, le quali si offrono di acquistare i titoli che gli azionisti non sottoscriveranno, allo scopo di rivenderli in un secondo istante agli investitori eventualmente interessati.

LBO (Leverage Buy Out). E' l'acquisizione di un'impresa finanziata in gran parte tramite ricorso al debito e quindi alla cosiddetta leva finanziaria. Il debito contratto viene generalmente poi ripagato con i flussi di cassa generati dall'impresa acquisita.

Lead bank. Banca con funzioni di coordinamento di un gruppo di istituzioni finanziarie, dove quest.ultime partecipano a un prestito sindacato o a un consorzio di collocamento di un.emissione di titoli.

Leading indicator. È l'indice statistico di un fenomeno economico che mostra un andamento che anticipa quello dell'attività economica aggregata. Il Commerce Department degli Stati Uniti fornisce mensilmente l'Index of leading indicator, un indice che riassume il livello di dodici grandezze economiche.

Lead manager. È la banca capofila del sindacato di emissione di un prestito, e si occupa di trattare con il debitore, di scegliere i co-lead-manager e gli ulteriori membri del sindacato di garanzia in accordo con il borrower. Deve inoltre formare il gruppo di vendita e definire le modalità dell’operazione gestendone l’esecuzione, frequentemente anche impegnandosi a collocare sul mercato la quota più rilevante; tiene inoltre la contabilità. Per queste sue funzioni, oltre al rimborso delle spese e le normali commissioni, percepisce una commissione particolare.

Lead manager book-runner. È la banca incaricata di guidare i sindacati di collocamento per le emissioni sull’euromercato. I criteri applicati per il riconoscimento e il mantenimento della qualifica di lead manager book-runner sul mercato dell’eurolira sono contenuti nel Codice di autoregolamentazione per l'ammissione e il mantenimento della qualifica di lead manager book-runner per emissioni obbligazionarie in eurolire diffuso nel novembre 1995 dal gruppo delle banche lead manager sul mercato dell’eurolira.

Lease back. E'una formula attraverso la quale una azienda si finanzia vendendo alla società di leasing una serie di beni (generalmente strumentali) e li riottiene in locazione.

Leasing. Con il contratto di leasing un soggetto (locatore o concedente) concede ad un altro (utilizzatore) il diritto di utilizzare un determinato bene a fronte del pagamento di un canone periodico. Alla scadenza del contratto è prevista per l'utilizzatore la facoltà di acquistare il bene stesso, previo l'esercizio dell'opzione di acquisto (comunemente chiamato riscatto: termine proprio di altra forma contrattuale tipica) con il pagamento di un prezzo (nel linguaggio comune prezzo di riscatto). Il primo canone corrisposto dall'utilizzatore è sempre più frequentemente di entità maggiore rispetto ai successivi e per questo viene chiamato maxicanone iniziale. Il suo scopo è quello di ridurre i rischi di perdita del concedente in caso di insolvenza dell'utilizzatore: infatti, nel caso in cui in un determinato momento l'utilizzatore dovesse smettere di pagare i canoni, il locatore si riapproprierebbe del bene il cui valore di mercato sommato al maxicanone e ai canoni già corrisposti si presume superiore ai costi sostenuti dal locatore. Per l'utilizzatore il contratto di leasing rientra nell'amministrazione straordinaria ed è una forma di locazione che può manifestarsi in tre modalità: leasing finanziario, leasing operativo e lease-back (Vedi voci). Per il locatore è della massima importanza valutare il rischio bene dell'operazione, considerando la congruità di prezzo del bene, le sue caratteristiche di utilizzo e di profitto produttivo, la sua recuperabilità, la sua ricollocabilità sul mercato, il suo valore in caso di rientro anticipato dovuto ad insolvenza dell'utilizzatore e la sua rispondenza alle normative antinfortunistiche. La valutazione del rischio bene è un'operazione complessa e specializzata, in quanto si articola sulla base di moltissimi parametri, che fornisce indicazioni indispensabili per una valutazione realistica del rischio complessivo dell'operazione, anche a tutela dello stesso utilizzatore. La valutazione di un'impresa nella scelta del leasing deve tenere conto di due ulteriori aspetti: 1 - il costo del bene è soggetto ad Iva (anche nel caso di immobili) 2 - il bene rimane di proprietà della società di leasing fino al riscatto quindi non compare in bilancio tra le immobilizzazioni con eccezione delle società che compilano il bilancio IAS secondo i cui criteri il bene va inserito fra le immobilizzazioni e il debito residuo nel passivo.

Leasing finanziario.Il leasing finanziario, più frequente, è contraddistinto dall’esistenza di un rapporto trilaterale in quanto vi intervengono tre soggetti: il locatore, che svolge l’attività di intermediario finanziario; l'utilizzatore o locatario (volgarmente definito conduttore: termine proprio di altra forma contrattuale tipica), che utilizza il bene; il fornitore, cioè colui che fornisce al locatore il bene strumentale (o l'immobile) che sarà utilizzato dall'utilizzatore. Il bene è scelto direttamente dall'utilizzatore presso il fornitore, con il quale determina le modalità della vendita al locatore; al termine del contratto, l'utilizzatore potrà acquisire la piena proprietà del bene esercitando l'opzione d'acquisto. L'utilizzatore assume tutti i rischi e le responsabilità per l’uso del bene (ma ci sono delle limitazioni, specie in campo antinfortunistico in applicazione dell'articolo 6.2 del D.Lgs. 626/94 come modificato dal D.Lgs. 242/96. I principali elementi base per calcolo del leasing sono: il costo del bene, la durata, il tasso di interesse (fisso o variabile), l'anticipo (maxicanone) ed infine il riscatto. Altri aspetti che bisogna considerare ai fini del costo del leasing sono i costi accessori come: assicurazione, assistenza, manutenzione, consulenza e spese di istruttoria.La deducibilità fiscale dei canoni di leasing finanziario è disciplinata dall'art. 102 co. 7 DPR 917/1986 (Testo Unico Imposte Dirette), introdotto con lo scopo di fissare un periodo minimo di durata del contratto. I periodi minimi fissati variano in relazione alla natura del bene, e in particolare vale la distinzione tra beni mobili (soprattutto gli automezzi a deducibilità limitata) e immobili. - Trattamento fiscale fino al 31/12/2007 La durata minima dei contratti di leasing finanziario era così distinta per i beni aventi la seguente natura: Automezzi - La durata del contratto deve corrispondere almeno a quella prevista per l'ammortamento dell'automezzo. Beni mobili (esclusi gli automezzi) - La durata deve corrispondere almeno al 50% di quella prevista per l'ammortamento del bene. Beni immobili - La durata deve corrispondere almeno al 50% del periodo di ammortamento previsto per il bene, con un minimo di 8 anni e un massimo di 15 anni. - Trattamento fiscale dal 01/01/2008 La durata minima di questo tipo di contratti è così distinta per i beni aventi la seguente natura: Automezzi non strumentali - La durata del contratto deve corrispondere almeno a quella prevista per l'ammortamento dell'automezzo (non sono state previste modifiche rispetto alla normativa previgente). Beni mobili (esclusi gli automezzi non strumentali) - La durata deve corrispondere ad almeno i 2/3 di quella prevista per l'ammortamento del bene. Beni immobili - La durata minima varia in relazione al coefficiente di ammortamento previsto per il bene immobile, con le seguenti regole: Se il coefficiente di ammortamento del bene immobile è minore del 3,7%, la durata minima è fissata a 18 anni. Se il coefficiente di ammortamento del bene immobile è compreso tra il 3,7% e il 6%, la durata minima è fissata ai 2/3 del periodo di ammortamento. Se il coefficiente di ammortamento del bene immobile è maggiore del 6%, la durata minima è fissata a 11 anni.

Leasing immobiliare.E' un contratto di leasing che ha per oggetto un immobile che deve essere costruito o comunque occupato dall'impresa. Al locatario spettano tutte le spese di manutenzione, ordinaria e straordinaria, e delle imposte.

Leasing industriale. E' un leasing che riguarda non un singolo strumento ma un intero complesso di beni, per esempio un intero stabilimento.

Leasing operativo. Nel leasing operativo un'impresa - generalmente un produttore di beni industriali - concede in uso dei beni a un terzo per un periodo prefissato in cambio di un canone.

Leasing locazione finanziaria. Si tratta di un contratto di finanziamento che, a fronte del pagamento di un canone periodico, consente di avere la disponibilità di un bene strumentale all'esercizio della propia professione o attività imprenditoriale e di esercitare, al termine del contratto, l'opzione di acquisto del bene stesso.

Leasing senza riscatto. Genere di locazione finanziaria in cui, alla fine dei periodici pagamenti dei canoni, non è contemplata l'eventualità di riscatto del diritto di proprietà del bene da parte del beneficiario.

Legge di Okun. E' una legge empirica che associa ad ogni punto aggiuntivo di disoccupazione ciclica (differenza tra tasso di disoccupazione naturale e disoccupazione totale), 2 punti percentuali di gap di produzione.

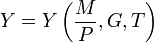

Y=π * N/FL * FL/P * P

dove P=popolazione, FL=forze lavoro, N occupati, π=produttività marginale del lavoro, il rapporto N/FL è il tasso di occupazione, e il rapporto FL/P=tasso di attività. Se teniamo costanti il tasso di attività e il reddito, e sapendo che la popolazione e il tasso di unità di prodotto per occupato (rispettivamente P e π) crescono nel tempo, ne scaturisce che il tasso di disuccupazione aumenti. Quindi le autorità di politica economica dovrebbero far aumentare il reddito e il tasso di attività nella stessa misura della popolazione e del prodotto unitario per occupato, favorendo così una diminuzione della disoccupazione nel lungo periodo.

Legge di Say. La legge di Say, detta anche legge degli sbocchi riguarda il fenomeno delle crisi economiche. Tale legge sostiene che in regime di libero scambio non sono possibili le crisi prolungate, poiché i prodotti si pagano con i prodotti e non con il denaro, che è solamente merce rappresentativa. L'offerta è sempre in grado di creare la propria domanda: ogni venditore è anche compratore. Il rimedio delle crisi non doveva perciò, secondo Say, ricercarsi tanto in misure restrittive dell'importazione, quanto nell'incremento di quelle produzioni che servissero all'esportazione. In ogni caso, poi, il libero scambio fungerebbe di per sé da rimedio, portando di necessità alla formazione di un nuovo equilibrio economico. Questa legge è detta pure legge degli sbocchi, poiché ogni produzione troverebbe sempre un naturale sbocco sul mercato. Say quindi era convinto che il mercato lasciato a se stesso tende a raggiungere l'equilibrio di piena occupazione. Ci sono due corollari della legge:

- ogni produzione genera un reddito di importo equivalente

- tutto il reddito viene sempre interamente speso (direttamente o indirettamente).

Leptocurtosi. Proprietà di una distribuzione di avere un numero di osservazioni che si posizionano lontano dalla media in quantità superiore a quello predetto dalla distribuzione normale standardizzata.

Lettera. Il miglior prezzo di vendita di un titolo, ovvero il prezzo al quale si è disposti a vendere una determinata attività finanziaria o una commodity. Di regola la lettera è più alta del denaro.

Lettera di credito. La lettera di credito è un documento, emesso da un istituto di credito, che funge da garanzia affinché un soggetto possa ottenere un finanziamento da parte di altri soggetti, che possono essere a loro volta delle banche oppure dei fornitori. Viene usata spesso nelle operazioni di esportazione e importazione (credito documentario) quando l'acquirente mette a disposizione del venditore una determinata somma per la fornitura di beni e servizi; somma che il venditore riceverà solo a determinate condizioni pattuite in partenza e che la banca si fa garante di controllare. Per la regolamentazione di queste operazioni si fa riferimento alle Norme ed Usi Uniformi. Tra questi documenti sono usualmente richieste le fatture commerciali, un documento di trasporto (lettera di vettura terrestre, lettera di vettura aerea, lettera di vettura ferroviaria, polizza navale ecc.) normalmente fornito dallo spedizioniere incaricato del trasporto, un certificato di assicurazione, un certificato di origine, un certificato di qualità, un elenco delle merci spedite ecc.ecc. La banca ha l'impegno di controllare la correttezza della documentazione fornita e, in caso positivo, di accreditare l'importo della lettera di credito al beneficiario. La validità della lettera di credito è anch'essa concordata in partenza, sia nelle tempistiche di consegna dei materiali che nella durata della sua validità. La lettera di credito può essere.

- Revocabile oppure irrevocabile. Con revocabilità si intende la possibilità data all’ordinante oppure alla banca di quest’ultimo, di annullare o modificare la L/C, quindi di ritirare o variare l’impegno senza l’autorizzazione del beneficiario.Una L/C revocabile, perde la sua funzione di garanzia nei pagamenti. Non a caso non è quasi mai utilizzata. Ogni credito deve indicare in modo esplicito se è revocabile oppure irrevocabile. In caso di mancata indicazione esso è considerato irrevocabile.

- Confermata oppure non confermata. La conferma indica un impegno solidale assunto dalla banca intermediaria (del venditore) nel pagamento. In questo caso la banca intermediaria non svolge solamente il ruolo della banca avvisante, ma è un soggetto attivo nell’operazione; si parlerà quindi di banca confermante. Il ricorso a una lettera di credito confermata viene in genere fatto da quei soggetti che operano con paesi a rischio politico, temendo il mancato pagamento da parte della banca emittente. Naturalmente, nel momento in cui si chiede l’apertura di una L/C confermata, si dubita della banca emittente, nonché del paese dell’acquirente; quindi alcune nazioni tra cui, in primis, la Cina e l’Iran, hanno vietato la possibilità di aperture di L/C confermate, in quanto ritenute offensive.

- Domiciliata presso le casse della banca emittente oppure della banca intermediaria. Con la domiciliazione si fa riferimento alla piazza. Quest’ultima è il luogo dove il beneficiario deve presentare la documentazione richiesta per ottenere il pagamento. Quindi se la piazza è quella dell’Acquirente, i documenti viaggiano a rischio del venditore.

- Trasferibile oppure non trasferibile. Trattandosi di un credito, la L/C può essere ceduta, quindi trasferita totalmente o parzialmente a terzi beneficiari (es. fornitori del venditore) . Affinché ciò possa accadere, essa deve contenere la clausola della trasferibilità. Il credito può essere trasferito una sola volta.

- Pagamento a vista (at sight) oppure differito. Con il pagamento a vista, il beneficiario riceve la prestazione al momento della consegna dei documenti. Con quello differito, il pagamento avviene in un tempo successivo al momento della presentazione dei documenti e ben determinato (es. 90 gg. – 120 gg)

- Per un’unica operazione oppure per una pluralità di operazioni. In caso che la L/C sia stata aperta per una pluralità di operazioni, si fa riferimento al credito “revolving”, dove viene indicato l’importo massimo utilizzabile e il numero dei ripristini possibili.

Lettera di credito aperta. Atto emesso da una banca per offrire una garanzia di secondo grado per le obbligazioni finanziarie che sono contratte dal beneficiario della lettera di credito, quando non viene rimborsato il prestito.

Lettera di investimento. Accordo attraverso il quale l'acquirente in titoli di nuova emissione si impegna a detenerli in portafoglio senza collocarli sul mercato, come garanzia del proprio impegno all'investimento nella società a medio lungo termine.

Lettera sul mercato. Pubblicazione solitamente riservata, o disponibile su abbonamento, che riporta previsioni e valutazioni analitiche sulle tendenze attuali, in uno o più mercati. Questo genere di pubblicazione è spesso distribuita dalle case di brokeraggio, che riportano una serie di titoli dei quali consigliano l'acquisto.

Leva finanziaria (o leverage). La scelta che un'impresa fa di indebitarsi e di quanto indebitarsi va presa sulla base di un'attenta analisi della struttura patrimoniale e dell'effetto che esso ha sulla remunerazione del patrimonio netto. In particolari circostanze e a parità di Reddito operativo, il ricorso all'indebitamento produce un effetto di moltiplicatore finanziario sul Roe. Ciò fa sì che le valutazioni sull'indebitamento devono prendere in considerazione l'effetto che esso ha sul reddito. Il rendimento del patrimonio netto al lordo delle imposte è espresso dalla seguente formula 1):

Re = (RO - i D) 1)

E

Re = Rendimento del patrimonio netto al lordo delle imposte

RO = Reddito operativo

D = Totale dei debiti a titolo oneroso

i = costo medio dei debiti

E = Patrimonio netto (equity).

La redditività del capitale complessivamente investito, al lordo delle imposte, è espressa dalla formula 2):

Rci = RO 2)

(E + D)

Rci = Redditività del capitale complessivamente investito.

Inserendo il valore di RO ricavato dalla formula 1) nella formula 2) si ottiene la 3):

Rci (E + D) -iD = Re * E 3)

e quindi:

Re = Rci + D * (Rci -i) 4)

E

da cui

Re (1 - Af) = Rci (1 - Af) + D * (Rci -i) (1 - Af) 5)

E

Af = Aliquota fiscale.

Esprimendo, pertanto, tutto al netto dell'imposizione fiscale si ottiene la formula che lega il Roe al Roi:

Roe = Roi + D (Roi -i') 6)

E

i' = i (1 - Af)

In assenza di debiti, D = 0, e a parità di reddito operativo la redditività del patrimonio netto coincide con quella del capitale complessivamente investito netto, Roe = Roi. Lo stesso vale se il Roi è pari all'onerosità dell'indebitamento. Fin tanto Roi › i', l'impresa ha convenienza ad indebitarsi perché il Roe tende a crescere; di converso, se l'onerosità dell'indebitamento assorbe la redditività operativa i' › Roi, allora è necessario ridurre l'indebitamento per evitare un effetto leva negativo sulla redditività del patrimonio netto. L'effetto di leva finanziaria (leverage), cioè l'effetto generato sulla redditività del patrimonio netto dall'andamento del Roi e dall'onerosità dell'indebitamento, andrebbe approfondito, e, comunque, trattato con estrema cautela.

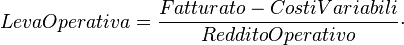

Leva operativa. La leva operativa (o Operating leverage) è un indicatore di struttura della gestione operativa di un'impresa, dato dal rapporto fra il reddito e il valore della produzione, con riferimento a uno specifico investimento o a un insieme di attività. In particolare il grado di leva operativa indica la sensibiltà del reddito alla variazione dei ricavi

che si può esprimere anche come il rapporto tra il margine di contribuzione ed il reddito

Leva speculativa. Termine finanziario che indica il moltiplicatore di un'opzione o di un warrant. Un caso eclatante di sfruttamento della leva speculativa è dato dagli hedge fund. Questi soggetti economici spesso utilizzano valori della leva assai elevati, anche superiori a mille; ossia, l'indebitamento finanziario netto di un hedge fund è spesso mille volte superiore al suo patrimonio netto.

Leverage buyout (LBO). Acquisto di un'azienda finanziato in gran parte ricorrendo all'indebitamento. Il debito viene solitamente rimborsato con i futuri utili e/o con la vendita di parte dell'attivo patrimoniale.

Liberalizzazione. E' un processo legislativo che consiste, generalmente, nella riduzione di restrizioni precedentemente esistenti. Tipicamente, ci si riferisce alla liberalizzazione economica, specialmente alla liberalizzazione del commercio e del mercato del capitale. Sebbene la liberalizzazione economica sia spesso associatata con la privatizzazione, i due fenomeni possono restare quantomai distinti. A esempio l'Unione Europea ha liberalizzato i mercati del gas naturale e dell'energia elettrica, istituendo un sistema di concorrenza. Nonostante questo alcune delle principali compagnie elettriche europee, come la EDF o la Vattenfall, sono rimaste parzialmente o totalmente di proprietà dei governi. I servizi pubblici liberalizzati e privatizzati possono essere dominati da poche grandi compagnie, particolarmente in settori che richiedono grossi investimenti e grossi costi irrecuperabili, come a esempio nel settore del gas, dell'elettricità e della distribuzione dell'acqua (i cosiddetti monopoli naturali). In alcuni casi questi possono rimanere.

Liberati. Vengono così definiti i sottoscrittori di titoli di nuova emissione non più legati da norme contrattuali a rispettare il prezzo di contrattazione stabilito nell'accordo di sottoscrizione, e che perciò possono effettuare compravendite dei titoli stessi ai prezzi correnti di mercato.

Liberismo. E' una teoria economica, filosofica e politica che prevede la libera iniziativa e il libero commercio (abolizione dei dazi) mentre l'intervento dello Stato nell'economia si limita al massimo alla costruzione di adeguate infrastrutture (strade, ferrovie ecc.) che possano favorire il commercio. Il liberismo è considerato da molti come l'applicazione in ambito economico delle idee liberali, sulla base del concetto "democrazia vuol dire libertà economica" coniato da Friedrich von Hayek. Liberismo e liberalismo. Sebbene per entrambi si usi spesso l'aggettivo liberale, c'è differenza tra liberismo e liberalismo: mentre il primo è una dottrina economica che teorizza il disimpegno dello stato dall'economia (perciò un'economia liberista è un'economia di mercato solo temperata da interventi esterni), il secondo è un'ideologia politica che sostiene l'esistenza di diritti fondamentali e inviolabili facenti capo all'individuo e l'eguaglianza dei cittadini davanti alla legge (eguaglianza formale). Nella lingua inglese i due concetti tendono a sovrapporsi nell'unico termine liberalism. Alcuni dànno come analogo inglese di liberismo il termine free trade (libero commercio). Un termine francese spesso usato in modo equivalente è laissez faire (lasciar fare). Storicamente una prima forma limitata di liberismo e capitalismo si verificarono negli antichi Stati italiani e nei liberi comuni con l'organizzazione delle prime importanti banche quindi l'avvento dei primi banchieri o capitalisti nel XIV secolo tra i quali noti furono alcuni membri delle famiglie Frescobaldi, Bardi e Peruzzi; nel secolo successivo noti furono Datini, Pazzi e Medici che con i loro notevoli prestiti finanziari a sovrani francesi e inglesi diedero impulso agli scambi commerciali europei. Facoltosi mercanti italiani contribuirono molto allo sviluppo del commercio nordeuropeo: difatti, nel 1487 Anversa si dotò di un edificio costruito per stabilirvi la prima borsa valori del mondo frequentata prevalentemente da operatori italiani. Poi il liberismo non ebbe modo di svilupparsi ulteriormente in Italia ed Europa a causa delle numerose guerre e politiche economiche protezionistiche adottate dalle più ricche nazioni europee comunque nel XVIII secolo economisti e filosofi di vario tipo pubblicarono libri che teorizzavano sistemi liberisti, non usando il termine liberismo ma l'espressione liberi scambi commerciali internazionali, che poi furono approvati dall'economista Vilfredo Pareto, il quale però successivamente analizzò i punti deboli del libero scambio e quelli dell'economia pianificata di tipo socialista elaborando una sua originale teoria.

Libero scambio. Condizione in cui il commercio tra due o più nazioni avviene senza restrizioni di qualsiasi tipo.

LIBID (London Interbank Bid Rate). E' il tasso di interesse al quale le banche inglesi assumono depositi in divisa sul mercato interbancario internazionale. Sigla di London Interbank Bid Rate.

LIBOR. È il tasso d'interesse (lettera) sui depositi di una determinata divisa, generalmente eurodollari, che viene applicato dalle principali cinque banche internazionali per i reciproci finanziamenti. È un tasso variabile, utilizzato spesso come tasso di riferimento per la concessione di finanziamenti alla clientela. Si tratta di uno dei "key rates", e viene rilevato ogni mattina alle ore 11 di Londra.

Libri contabili. L'insieme dei libri e registri richiesti dalla normativa fiscale per la rilevazione dei fatti aziendali e delle componenti reddituali. A seconda del volume dei ricavi (maggiori o minori di euro 309.874,1) esiste l'obbligo o la facoltà di tenere determinati libri o registri. Infatti, nel regime semplificato, adottabile dai soggetti con ricavi inferiori a euro 309.874,1) è possile utilizzare esclusivamente i registri IVA, e il registro beni ammortizzabili; per i soggetti con ricavi superiori al predetto limite, è altresì obbligatoria la tenuta del libro giornale, del libro invetari, delle scritture ausiliarie ed in alcuni casi le scritture ausiliarie di magazzino.

Libri sociali. Sono i libri prescritti dal codice civile per la registrazione dei fatti relativi alla vita dell'impresa e dei relativi organi. I principali sono i seguenti: libro soci, libro assemblee dei soci, libro consiglio d'amministrazione (qualora esista), libro comitato esecutivo (qualora esista), libro collegio sindacale (qualora esista).

Libro. Nel campo degli investimenti, il totale degli acquisti e delle vendite di uno o più beni, gestito solitamente in modo unitario. In contabilità, i libri di un'impresa ovvero l'insieme dei documenti in cui vengono registrate tutte le operazioni gestionali.

Libro corto. Portafoglio di investimenti e passività sensibili ai tassi d'interesse in cui vi è un'esposizione al rischio di rialzo dei rendimenti. Se ciò accadesse si avrebbe una perdita nel risultato reddituale complessivo. In questo tipo di portafoglio, la duration media delle attività e superiore alla duration media delle passività.

Libro del termine. Insieme dei contratti a termine sul mercato dei cambi di un'istituzione finanziaria.

Libro dello specialista. Il documento dello Specialist sul quale vengono registrati i titoli posseduti, gli ordini ricevuti, quelli eseguiti e quelli ancora in essere.

Libro non coperto. Insieme di strumenti finanziari attivi e passivi, in una o più valute, tra i quali non esiste una perfetta compensazione nei confronti dell'influenza da parte di variabili che ne condizionano il valore.

Licenza. Autorizzazione pubblica che permette l'esercizio di una specifica attività economica, come le autorizzazioni di esercizio dell'attività bancaria concesse a una casa madre o alle relative agenzie.

Liffe (London International Financial Futures Exchange). Uno dei principali mercati mondiali di derivati. Ha sede a Londra; vi si trattano futures e opzioni su strumenti finanziari, materie prime e tassi di interesse.

L.I.F.O (Last in, first out). Si tratta di un criterio di movimentazione del magazzino in base al quale ai beni in rimanenza si attribuiscono i prezzi degli acquisti più lontani nel tempo. Il metodo consente di comprimere il valore del magazzino e, in parte, risultato economico e imposte; il Lifo non è consentito alle imprese che applicano gli IAS/IFRS.

LIMEAN (London Interbank Median Average Rate). Tasso d'interesse su eurodivise ottenuto dalla media aritmetica tra il LIBOR e il LIBID.

Limite. Qualsiasi livello grandezza aziendale o finanziaria in genere, che non può essere oltrepassato per disposizioni di carattere legale o statutario, come per esempio i limiti di oscillazione giornaliera dei prezzi di un titolo, fissati dalle autorità di Borsa, o limiti legati alle concessioni di fido a un unico soggetto da parte delle banche.

Limite di contrattazione. Il numero massimo di contratti che possono essere negoziati durante una sessione presso quelle Borse valori che sono specializzate in strumenti derivati. Con questo termine si indica anche la massima oscillazione di prezzo che un contratto future può avere durante la stessa giornata di quotazione, oltre il quale interviene l'autorità di Borsa che ordina la sospensione delle contrattazioni.

Linite di esercizio. Il massimo numero possibile di opzioni facenti parte di una determinata classe, che può essere esercitato entro 5 giorni lavorativi.

Linite di fido. È un finanziamento massimo che può essere ottenuto da un unico soggetto, definito da norme legali o presenti nello statuto.

Limite di oscillazione. Oscillazione massima del valore della quotazione di un titolo nel corso di una giornata di contrattazione stabilita dalle autorità di Borsa.

Limite di posizione. Per quanto riguarda il campo degli investimenti in strumenti derivati, il position limit è il numero massimo di contratti di una stessa categoria, option o future su un determinato bene sottostante, che possono essere in possesso di un unico soggetto. Il limite può variare da Borsa a Borsa e da prodotto a prodotto.

Limite legale di fido. È il limite che per legge non può essere oltrepassato nella concessione di credito a un solo soggetto, che viene solitamente espresso come una percentuale sul totale degli impieghi.

Limite superiore/inferiore. I due prezzi raffiguranti la massima oscillazione che un titolo, o un contratto future, può avere lungo un'intera giornata di contrattazione. Nel caso di notizie estremamente negative, un certo titolo può quotare limit down anche per diversi giorni consecutivi.

Limited company. Società a Responsabilità Limitata (UK), società nella quale i soci sono responsabili delle obbligazioni sociali solo nei limiti della quota versata.

Linea di credito. Accordo formale o informale che consente al correntista (anche impresa) di mantenere sul conto saldi passivi fino a un certo ammontare.

Linea di tendenza. La linea che identifica in un grafico la tendenza del prezzo di un titolo. Questa linea può essere ascendente o discendente a seconda dell'andamento del titolo.

Links. Collegamenti tra depositari centralizzati nazionali, basati su rapporti contrattuali e operativi, per consentire il trasferimento transfrontaliero dei titoli da un sistema all’altro. Effettuato il trasferimento, i titoli possono essere utilizzati secondo le procedure locali allo stesso modo di qualunque altra garanzia. I collegamenti sono considerati idonei per le operazioni di credito dell’Eurosistema (cosidetti eligible links) se soddisfano gli standard definiti dall’Eurosistema stesso, che sottopone a valutazione i nuovi collegamenti e gli aggiornamenti dei collegamenti ritenuti già idonei.

Liquidabilità. Velocità a cui un titolo può essere venduto sul mercato. è quindi una valutazione della capacità del mercato di assorbire ordini di compravendita sul titolo.

Liquidatore. E' il soggetto da cui vengono effettuate le operazioni di liquidazione di un'impresa. In genere, se non indicati nell'atto costitutivo, vengono nominati dall'assemblea straordinaria. Devono compiere tutti gli atti necessari per la realizzazione dell'attivo, ma hanno il divieto di intraprendere nuove operazioni.

Liquidazione (Unwinding). Riferito a una posizione, estinzione mediante un'operazione di segno contrario.

Liquidazione coatta amministrativa. La liquidazione coatta amministrativa è un provvedimento preso nei confronti di imprese il cui fallimento viene giudicato troppo gravoso per l'impresa o per lo Stato. In questi casi si tende a trovare soluzioni indirizzate appunto verso la liquidazione.

Liquidazione di un'impresa. E' la procedura, obbligatoria per le società di capitali, che consegue allo scioglimento di un'impresa. Secondo il codice civile, lo scioglimento di un'impresa avviene nei seguenti casi: 1) per il decorso del termine; 2) per il conseguimento dell'oggetto sociale o per la sopravvenuta iimpossibilità di conseguirlo; 3) per l'impossibiità di funzionamento o per la continuata inattività dell'assemblea; 4) per la riduzione del capitale al di sotto del minimo legale; 5) per deliberazione dell'assemblea; 6) per le altre cause previste dal codice civile.

Liquidazione IVA. Determinazione dell'IVA dovuta per il periodo di riferimento (mese o trimestre) mediante l'effettuazione della seguente differenza: IVA sulle vendite imponibili - IVA sugli acquisti per i quali è ammessa la detrazione. Se dal calcolo risulta una differenza a favore del contribuente, il relativo importo è computato in detrazione nel periodo successivo.

Liquidità (liquidity). È il grado di facilità con il quale un'attività può essere convertita in denaro liquido. Riferito all'impresa, la liquidità indica la capacità di fornire denaro contante per affrontare il fabbisogno finanziario giornaliero connesso alla gestione. Può essere accertata mediante:

- l'analisi per margini, impiegando il capitale circolante netto e il margine di tesoreria,

- l'analisi per indici,

- il rendiconto finanziario di cassa.

LD. Liquidità differita.

LI. Liquidità immediata.

Liquidity pooling. Servizio opzionale offerto dalla piattaforma unica condivisa di TARGET2 che consente ai partecipanti al sistema appartenenti a gruppi bancari di gestire in modo accentrato la liquidità disponibile nel corso della giornata operativa.

Lira. La lira origina da un peso, che i romani chiamavano libbra e che equivaleva circa a 325 grammi. Ma non era una moneta vera e propria. La trasformazione della libbra in unità del sistema monetario risale alle riforme di Carlo Magno, tra il 781 e il 794. Venne stabilito il monometallismo argenteo e istituito il denaro d’argento, come unica moneta legale. In teoria la libbra manteneva il carattere di peso, in pratica la gente, non avendo a disposizione un multiplo effettivo del denaro, trovò comodo usare la libbra come multiplo ideale di conto. In pratica, siccome da una libbra d'argento si ottenevano 240 denari, anziché dire 240 denari si cominciò a dire: una lira (proprio da libbra). Così cominciò la storia monetaria della lira, inesistente come unità materiale ma che rappresentò l'unità di misura riconosciuta da quasi tutto l'Occidente cristiano del tempo. Le conquiste territoriali dei Carolingi fecero dell'Occidente cristiano un'unica area monetaria, distinta da quella bizantina e musulmana. I confini dell'area della lira non abbracciarono però mai tutta l'Italia: il Meridione rimase sottoposto all'influenza monetaria bizantina o araba.

Il Duecento A metà del Duecento, nel Centro-Nord, erano sei le monete fondamentali a Nord di Roma: quelle di Venezia, di Milano, di Asti, della Savoia, di Genova e di Firenze. Alla fine del Quattrocento la lira di maggior valore era quella genovese che aveva una parità argentea di poco meno di 13 grammi di fino; la lira imperiale valeva 8,6 grammi, quella veneziana 6,2, quella fiorentina 5,7.

Il Settecento Il Settecento fu tempo di riforme e riorganizzazione, anche in campo monetario. In quel periodo esisteva una grande varietà di monete: in ogni stato si trovavano pezzi coniati in epoche diverse, di disparati valori intrinseci e a questi si aggiungevano le monete straniere.

Nello Stato di Milano, all'epoca del Beccaria, sembra che circolassero 22 monete d'oro e 29 d'argento. Si trattava, ovunque, di stabilizzare la parità metallica della moneta. Nel pieno dell'ondata rivoluzionaria francese, il 7 aprile 1795, una legge stabilì che l'unità monetaria avrebbe preso il nome di franco al posto di quello di lira usato fino ad allora. La nuova Francia aveva dunque un nuovo sistema monetario.

La lira napoleonica Il predominio economico e culturale francese in Italia durante il periodo napoleonico ebbe ricadute anche in campo monetario. Napoleone ordinò il 21 marzo 1806 che la moneta del regno d'Italia, pur conservando il nome di lira, fosse la replica del franco: una moneta che sul diritto recava l'anno di emissione e la legenda "Napoleone imperatore e re” e sul rovescio lo stemma del regno e l'indicazione del valore nominale. Questa fu la prima moneta coniata che portò l'indicazione di lira italiana. Le prime emissioni dalle zecche di Milano, Bologna e Venezia si ebbero nel 1807, con monete da 40, 5 e 2 lire; l'anno successivo vennero coniate anche monete da 20 lire e da 1 lira, caratterizzata da un peso di 5 g ed un titolo d'argento di 900/1000. Dopo la fine del Regno d'Italia nel 1814, la lira riappare nel 1815 nel Ducato di Parma e Piacenza con l'introduzione della monetazione decimale da parte della duchessa Maria Luigia di Asburgo. Il taglio delle monete era da 1, 2, 5, 20 e 40 lire.

La lira italiana Nel 1861, con la riunificazione dell'Italia sotto i Savoia, la lira torna ad essere la valuta italiana ed il 24 agosto 1862 ebbe corso legale e sostituì tutte le altre monete circolanti nei vari stati pre-unitari: 1 lira da 5 g di argento al titolo 835/1000 corrispondeva a 0,29 g d'oro fino oppure a 4,495 g d'argento fino. A causa della crescita del debito pubblico susseguente all'unificazione, nel 1866 per la lira viene stabilito il corso forzoso (vedi voce), con una limitata convertibilità ristabilita nel 1892. Nel 1893 viene messa in liquidazione la Banca Romana e creata la Banca d'Italia, con una copertura aurea di almeno il 40% delle lire in circolazione. L'ingresso dell'Italia nella prima guerra mondiale, con la conseguente penuria di metallo, fece ripristinare il corso forzoso, abolito nel 1909 e che durò fino al 1927, quando 1 lira corrispondeva a 0,07919 g di oro fino. L'obbligo della copertura in oro venne abolito nel 1935 e nel 1936 la valutazione venne portata a 0,04677 g. La convertibilità venne ripristinata nel 1960 grazie all'ammissione al Fondo Monetario Internazionale, con una lira corrispondente a 0,00142 grammi d'oro o a 625 lire per dollaro. Il 1º gennaio 1999 entrò in vigore l'Euro, il cui tasso di cambio irrevocabile con la lira era stato fissato il giorno precedente. Da quel momento la lira rimase in vigore solo come espressione non decimale dell'euro, anche se monete e banconote continuavano ad essere denominate in lire. Per tutte le forme di pagamento "non-fisiche" (trasferimenti elettronici, titoli, ecc.), invece, da quella data si adottò solo l'euro. Il 1º gennaio 2002, con l'entrata in circolazione delle monete e banconote in euro, si aprì una fase di doppia circolazione: le monete e banconote in lire vennero ritirate definitivamente dalla mezzanotte del 28 febbraio 2002, anche se quelle con corso legale fino a quella data, possono essere ancora scambiate presso le filiali della Banca d'Italia fino al 29 febbraio 2012. Quindi il 2002, fu l'ultimo anno nel quale vennero emesse le serie divisionali in lire di monete proof e fior di conio. Inoltre vennero emesse altre serie speciali per ricordare gli anni d'oro della valuta appena abbandonata. Il tasso di conversione irrevocabile è di 1.936,27 lire italiane per 1 euro.

Lista dei prezzi. Sistema elettronico che permette di rilevare e divulgare le oscillazioni di prezzo fatte registrare dai titoli presso le Borse valori degli Stati Uniti. Il termine definisce anche la sigla attribuita a un titolo per renderlo riconoscibile.

Liste di attesa. Meccanismo attraverso il quale gli ordini di trasferimento di fondi sono tenuti in sospeso finché sul conto di regolamento dell’ordinante non sia disponibile una copertura sufficiente. Possono essere di tipo accentrato, se gestite a livello di sistema dalla procedura che riceve l’ordine, e di tipo decentrato, se gestite dai singoli operatori prima di inviare l’ordine di pagamento. Le liste di attesa hanno fatto parte della procedura di regolamento lordo BI-Rel e, dal 16 giugno 2003, della nuova versione del sistema. Dal 19 maggio 2008 il servizio è disponibile nel sistema TARGET2.

Lista di controllo (Watch list). Elenco di banche, società finanziarie o titoli sotto osservazione. Possono essere titoli che un operatore consiglia di acquistare o vendere, oppure di organismi finanziari che le autorità stanno esaminando per controllare che l’attività risponda alle norme di legge.

Listino di borsa. Pubblicazione giornaliera sulla quale sono riportate le quotazioni di tutti i titoli di Borsa e le relative quantità trattate.

Listino ufficiale. Documento in cui sono riportate le quotazioni dei valori mobiliari trattati nel mercato ufficiale.

Livello (borsa) In gergo borsistico indica una buona quotazione non strettamente operativa, che prima di essere conclusa richiede un'ulteriore conferma. Viene utilizzato dall'intermediario per trovare una serie di prezzi al fine di soddisfare un ordine della clientela in più operazioni concluse separatamente.

Livello medio dei prezzi (L). E' la media tra cinque indicatoridel livello dei prezzi elaborati dalla Banca d'Italia.

LMBO (Leveraged Management Buy-Out). Meccanismo con cui i dirigenti di un'impresa acquistano la stessa basandosi sulle proprie risorse personali, ma soprattutto su finanziamenti ottenuti grazie al valore dell'impresa da acquisire.

Locazione (lease). Tipo di contratto attraverso il quale il proprietario di un bene lo concede in utilizzo a un altro soggetto dietro il pagamento di un canone. Si indica anche il collocamento sul mercato primario, e la vendita ai sottoscrittori.

Locazione a leva. E' un tipo di locazione finanziaria in cui interviene, oltre al locatore e al conduttore, anche un terzo soggetto, una banca o un'istituzione finanziaria, che fornisce al locatore una percentuale significativa, di solito la metà del totale, del capitale utile all'acquisto del bene offerto in locazione. Il locatore, potrà rimborsare il prestito e ottenere il margine di profitto attraverso i canoni che riceve dal conduttore.

Locazione aperta. Si intende quella locazione finanziaria, in cui le rate periodiche sono inferiori a quelle solite, ma devono venire compensate da un pagamento di dimensioni maggiori alla fine del contratto.

Locazione di capitale. Locazione di beni d'investimento a lungo termine, ottenuta attraverso una società finanziaria che inizialmente acquista il bene diventandone proprietaria e che lo cede successivamente in locazione all'impresa, dietro pagamento di quote periodiche.

Locazione finanziaria (leasing). Contratto tramite il quale il proprietario di un determinato bene lo concede in utilizzo a un altro soggetto dietro il pagamento di un canone, con la possibilità di acquistarne la proprietà al termine del periodo contrattuale dietro pagamento di un prezzo prestabilito.

Locazione finanziaria (financial lease). Tipo di leasing, o locazione finanziaria, dove la società finanziaria si impegna solamente a fornire la costruzione finanziaria dell'operazione, mentre rimangono a carico del cliente gli oneri assicurativi, i cosi di manutenzione e di gestione del bene in oggetto.

Locked in (Bloccato). Nel caso di investimenti in titoli, ci si riferisce a quegli investitori che non hanno intenzione di vendere i titoli in possesso perché non ancora scaduti i termini di legge minimi che permettono un trattamento fiscale più favorevole dei capital gain. Questo termine viene riferito anche al rendimento di un titolo (per esempio un certificato di deposito o un buono del Tesoro), che grazie alla sua struttura permette un risultato in termini d’interesse che non è influenzato dalla dinamica dei rendimenti di mercato.

Lock up. Accordo tramite il quale colui che offre parte della propria partecipazione al pubblico, si impegna nei confronti dei coordinatori dell'offerta a non effettuare operazioni di vendita per un determinato periodo di tempo, senza il preventivo consenso dei coordinatori.

Lodo atbitrale. Nell'arbitrato, la decisione emessa dagli arbitri riguardo alla controversia per la quale sono stati chiamati a pronunciarsi.

Londra-Milano. Il 23 giugno 2007 è stato siglato l'accordo di fusione tra la Borsa italiana e il listino inglese del London Stock Exchange (LSE). Lo hanno annunciato le due società in una nota, nella quale indicano in 4,9 azioni del LSE lo scambio per ciascuna azione di Piazza Affari, valutata così a 1,634 miliardi di euro. Il valore combinato dei due gruppi è stimato ora a 5,777 miliardi di euro. Le due borse rafforzano così la loro posizione nei confronti del gigante NYSE Euronext.

Long. Termine riferito a una posizione risultante dall'acquisto di un titolo o di uno strumento derivato.

L'ora delle streghe. Il giorno in cui alla Borsa di New York avviene la contemporanea scadenza dei contratti di opzione sui titoli, opzione su indici di Borsa e future su indici. In conseguenza dell'attività degli arbitraggi in quei giorni possono verificarsi intense oscillazioni dei prezzi. Queste situazioni si presentano quattro volte all'anno, il terzo venerdì dei mesi di marzo, giugno, settembre e dicembre.

Loss ratio. Ramo danni: il rapporto tra costo dei sinistri e sul premi netti di competenza (e non dell'esercizio). Combined ratio = expense ratio + loss ratio. Al netto della riassicurazione.

Lotto. Insieme di titoli trattati unitamente sul mercato.

Lotto minimo. Quantità minima negoziabile del titolo.

Lotto rotondo. È l’unità base di contrattazione dei beni di investimento, per esempio un numero minimo di titoli o di un controvalore minimo di contrattazione. Vengono chiamati invece Odd Lot gli ammontari inferiori e le spezzature.

LTRO. Le operazioni di LTRO (longer-term refinancing operation) sono operazioni finanziarie effettuate dalla Bce guidata da Mario Draghi a seguito dell'inizio della crisi del debito sovrano dei paesi europei. Tale operazione può essere riconducibile alle operazioni di quantitative easing (vedi voce) effettuate dalla Fed. LTRO consiste in un'asta di liquidità in cui la BCE concede un prestito alle banche richiedenti, della durata di 3 anni e con un tasso di interesse agevolato dell'1% annuo. In cambio la BCE riceve dalle banche una garanzia sul prestito, detta "collaterale". La garanzia è composta solitamente da obbligazioni governative (titoli degli stati membri dell'UE), la BCE accetta come collaterale anche titoli privi di valore (ad esempio quelli emessi dalla Grecia, dichiaratasi insolvente). La lista degli asset eligibili per essere usati come collaterale viene pubblicata sul sito della BCE ed è aggiornata più volte al mese.

Le due tranches di operazioni sono avvenute:

- Il 22 dicembre 2011, 523 banche hanno partecipato all'asta LTRO, richiedendo 489,191 miliardi di euro.

- Il 29 febbraio 2012, 800 banche hanno partecipato all'asta LTRO, richiedendo 529,53 miliardi di euro.

La scelta di governance della Bce effettuata da Mario Draghi è stata positivamente vista dal mondo politico ed economico del vecchio continente (eccetto resistenze da parte della Germania), riuescendo a rimuovere lo spettro di una crisi bancaria di dimensioni enormi. Dall'altro lato però le operazioni non sono riuscite a far ripartire l'economia dell'eurozona.

Lucro cessante. Un sinistro (a esempio un incendio) comporta oltre ai danni reali il danno costituito dal mancato accrescimento patrimoniale, temporaneo o permanente, totale o parziale, che si sarebbe verificato qualora il sinistro non fosse avvenuto.

Lungo periodo. Si intende in macroeconomia una prospettiva temporale (generalmente dell'ordine di decenni) nell'ambito della quale si porta a compimento il processo di aggiustamento dell'equilibrio economico nel corso del medio periodo. Si parla di lungo periodo anche con riferimento alla prospettiva temporale nell'ambito della quale si determina il processo di crescita del sistema economico verso più elevati livelli di produttività, per effetto del progresso tecnologico.

M

M 1. Aggregato monetario più liquido, rientrano in questa categoria banconote, depositi a vista e traveler's cheque.

M 2. E' il secondo aggregato monetario, dato dalla somma di M1 più depositi vincolati e a tempo determinato, investimenti in fondi monetari di soggetti fisici, depositi e pronti contro termine in overnight.

M 3. Terzo aggregato monetario, dato da M2 più i pronti contro termine di grande controvalore, le quote di fondi monetari in possesso di investitori istituzionali, e i depositi vincolati di grande dimensione.

Macroeconomia. Ramo della scienza economica che ha lo scopo di individuare le relazioni esistenti tra le grandezze economiche che caratterizzano un sistema nella sua globalità. La macroeconomia studia, per esempio, la relazione tra i tassi d'interesse e le attività economiche, oppure la relazione tra reddito nazionale e disoccupazione. Lo studio della macroeconomia consente anche l'individuazione delle azioni più utili nel campo della politica monetaria e fiscale.

MACD. Il Moving Average Convergence Divergence (MACD) è un indicatore di momento che indica la relazione tra due medie mobili di prezzi. Più esattamente, il MACD è dato dalla differenza tra una media mobile esponenziale a 26 giorni ed una a 12 giorni. La media mobile esponenziale a 9 giorni (signal line) della prima linea viene poi tracciata per individuare le opportunità di acquisto o di vendita. In particolare si ha un segnale di acquisto quando il MACD buca dal basso la signal line, mentre si ha un segnale di vendita nel caso opposto. Questi incroci vengono definiti crossovers. In genere gli incroci importanti del MACD si verificano lontano dalla linea mediana dello zero. Gli incroci vicini alla linea dello zero, infatti, molto spesso non producono movimenti di rilievo, suggerendo poca reattività del mercato. Il MACD indica tra l'altro quando un titolo è ipercomprato o ipervenduto, mostrando probabili inversioni nella tendenza del prezzo. Se è maggiore di zero indica una situazione di ipercomprato, se è inferiore allo zero indica una situazione di ipervenduto.

Management buyin. È l'acquisizione di una società effettuata dai dirigenti di un'altra società o di una società dello stesso gruppo o, ancora, di una società fornitrice o acquirente, mediante un finanziamento esterno.

Management buyout. È l'acquisizione di una società effettuata dai suoi stessi dirigenti, mediante un finanziamento esterno.

Management fee. Compenso pagato dal fondo comune alla propria società di gestione per le scelte di investimento operate. Identifica anche il compenso che il contraente di un prestito paga alla banca capofila che lo ha organizzato.

M and A (Merger and acquisition). Fusioni e acquisizioni. Mentre le fusioni sono in genere frutto di un accordo tra le parti, le acquisizioni possono aver luogo con due modalità diverse: consensualmente o tramite scalata ostile, quest'ultima possibile solo se la società target è quotata e nessun azionista controlla la maggioranza assoluta delle azioni.

Mandato informatico. Titolo di spesa smaterializzato emesso da Amministrazioni dello Stato aderenti al sistema informativo integrato Corte dei conti-Ragioneria generale dello Stato, i cui dati dispositivi pervengono per via telematica alla Banca d’Italia, in qualità di istituto incaricato del servizio di tesoreria, per il pagamento della somma al creditore.

Magazzino. È rappresentato dagli investimenti non durevoli accumulabili in scorta esistenti in un determinato istante; prende anche il nome di rimanenze o di scorte.

Si tratta di:

- beni destinati ad essere impiegati nella produzione o nell'attività di impresa (materie prime, materie sussidiarie, scorte di consumo, componenti, cancelleria),

- prodotti in corso di lavorazione, compresi i semilavorati e i lavori in corso, su ordinazione,

- beni destinati alla vendita (prodotti finiti, sottoprodotti, merci),

Il magazzino costituisce la classe C I dell'attivo dello stato patrimoniale, in essa sono compresi, anche, gli acconti versati ai fornitori per l'acquisizione di materie o merci. Nel conto economico vanno indicate le variazioni delle rimanenze, ossia l'incremento o il decremento delle rimanenze finali rispetto a quelle iniziali. Per approfondimenti si rimanda al seguente testo.

Management buyin. Assunzione di un pacchetto di maggioranza di una società effettuata dai dirigenti di un'altra società, mediante un finanziamento esterno.

Management buyout. Assunzione di un pacchetto di maggioranza di una società effettuata dai suoi stessi dirigenti, mediante un finanziamento esterno.

Mandante. Mandante o persona che agisce in nome e per conto proprio in una transazione, anche in qualità di dealer o di market maker. È anche il valore capitale, cioè l’importo di un credito o di un debito esclusi gli interessi.

Marginal lending facility. Operazione che permette alle banche di ottenere liquidità overnight (da restituire cioè entro 24 ore) in qualsiasi momento, semplicemente consegnando collaterali adeguati (come titoli di stato). E' uno strumento di emergenza è ha un ciosto più elevato del tasso di riferimento per evitare che le banche vi facciano ricorso conn troppa disinvoltura.

Margine. 1. Nel linguaggio contabile significa differenza. 2. Il take down, nelle operazioni sindacate di sottoscrizione di titoli, generalmente obbligazioni municipali americane, è il guadagno della banca d’investimento che ha sottoscritto i titoli. È generato dalla differenza fra il prezzo di collocamento e il prezzo a cui i titoli verranno offerti agli investitori. Nelle emissioni, il take down è la quota dei titoli che viene attribuita a ognuna delle banche di investimento interessate al collocamento. 3. Quota utilizzo. Nelle operazioni bancarie commerciali, il termine sta a indicare la parte della linea di credito realmente utilizzata dal soggetto finanziato.

Margine di contribuzione. Differenza tra ricavi e costi variabili relativi ad un prodotto, a una linea di prodotti, ad un segmento di mercato. Ogni prodotto venduto fornisce un margine di contribuzione per la copertura dei costi fissi aziendali; la sommatoria di tutti i margini di contribuzione può essere superiore, uguale o inferiore al totale dei costi fissi determinando, pertanto, la condizione secondo cui l'azienda ha utili, esce in pareggio o in perdita. Il volume di vendita per il quale il margine di contribuzione uguaglia il totale dei costi fissi si chiama punto di pareggio (break-even point).

Margine di interesse/Margine di intermediazione. Indica la percentuale di ricavi derivante dall.attività creditizia tradizionale e permette di capire in che misura la banca è esposta all'andamento dello spread d'interesse e dei volumi d'intermediazione. Più l'indice è alto e più i ricavi dipendono dall'attività tradizionale.

Margine di interesse netto. Il margine di interesse netto è la differenza fra il margine di interesse lordo e le rettifiche nette di valore su crediti e su accantonamenti ai fondi rischi su crediti.

Margine di interesse lordo. Il margine di interesse è la fondamentale componente di reddito di una banca derivante dalla sua tradizionale attività di intermediazione (raccolta prestiti e titoli). Esso comprende i ricavi da raccolta (intesi come mark down x volumi) e i ricavi da impieghi (intesi come mark up x volumi); dove per mark down si intende il differenziale fra il tasso medio sui depositi e il rendimento medio lordo dei Bot in circolazione; per mark up il differenziale fra il tasso medio sugli impieghi e il rendimento medio lordo dei Bot in circolazione.

Margine di intermediazione. Il margine di intermediazione rappresenta i ricavi netti di un intermediario finanziario, come somma del margine di interesse lordo e del margine finanziario e di servizi.

Margine di profitto. Indice utilizzato in analisi finanziaria che descrive la relazione esistente tra profitto lordo e fatturato netto. Relazione espressa mediante il rapporto tra gli stessi, che indica quanta parte del fatturato si trasforma in profitto.

Margine di sicurezza. Nell'analisi dei rapporti di bilancio, è il margine prudenziale che viene considerato idoneo, per esempio un determinato livello massimo del rapporto tra indebitamento e mezzi propri. Per i titoli convertibili o redimibili anticipatamente, l'intervallo di tempo che va dall'emissione al momento in cui si può esercitare tali diritti.

Margine di solvibilità del gruppo da costituire. L'ammontare del margine di solvibilità del Gruppo da costituire ai sensi del D.Lgs 17/04/2001 n. 239

Margine di struttura. È la differenza tra il patrimonio netto e le attività fisse. Se il capitale proprio supera l'ammontare delle immobilizzazioni nette si può esprimere un giudizio positivo perché gli investimenti durevoli sono finanziati con mezzi propri, sostanzialmente disponibili a tempo indeterminato, quali sono, appunto, i mezzi propri.

Margine di tesoreria. È dato dalla relazione: Liquidità differita + liquidità immediata - passività correnti. Alcuni analisti ritengono questo parametro più significativo dal valore del capitale circolante netto per esprimere la capacità dell'azienda di fare fronte, con mezzi correnti liquidi o prontamente trasformabili in liquidi, alle passività correnti.

Margine di variazione. Deposito cauzionale aggiuntivo richiesto agli operatori che hanno subito durante la seduta di borsa una variazione sfavorevole di prezzo.

Margine finanziario. Il margine finanziario è la differenza tra profitti da operazioni finanziarie e perdite da operazioni finanziarie.

Margine finanziario e di servizi. Il margine finanziario e di servizi è la somma del margine finanziario e del margine di servizi. Il margine finanziario è la componente di reddito derivante dalla gestione del portafoglio titoli non immobilizzato e dalle operazioni su valute e metalli preziosi. Il margine di servizi è la componente di reddito che origina dall'area dei servizi erogati (banca come broker, dealer e asset manager).

Margine lordo. Per le banche rappresenta la differenza tra il ricavo dagli impieghi e dalle commissioni e il costo dovuto ai depositi e alle spese operative.

Margine lordo di contribuzione. È la differenza fra i ricavi e i costi variabili; si ottiene con il conto economico riclassificato a costi fissi e variabili. È importante conoscere il valore del margine lordo di contribuzione, perché questo parametro deve coprire i costi fissi e consentire di ottenere l'utile di esercizio.

Margine minimo. È il livello minimo di contante o titoli di Stato che deve essere mantenuto in un conto titoli aperto presso un intermediario, che permette di operare al margine, anche quando condizioni di mercato particolarmente vantaggiose permetterebbero di ridurre il margine in effetti necessario.

Margine netto. È il differenziale di tasso di interesse tra due strumenti finanziari denominati in due divise differenti, valutato al netto del costo della copertura della posizione in data futura.

Margine netto di interesse. È la differenza tra i ricavi espressi come la percentuale del totale degli impieghi e i costi espressi come la percentuale del capitale e dei depositi contratti dalla banca. Il margine netto di interesse è una delle misure fondamentali per calcolare la redditività di una impresa.

Margine operativo lordo (MOL) o Ebitda. È l'utile prima degli interessi, delle tasse, delle svalutazioni, degli ammortamenti. Si ottiene togliendo dal valore aggiunto il costo del personale e gli altri costi interni, come le spese generali; si rimanda al conto economico riclassificato a valore aggiunto.

Margine operativo lordo sulle vendite. È il rapporto tra il MOL e le vendite ed indica il risultato della sola gestione monetaria, confrontabile con quello di altre imprese.

Margine operativo netto. Vedi reddito operativo.

Margini di garanzia. La cassa di compensazione e garanzia stabilisce e controlla i margini per operazioni di borsa con strumenti derivati. Essi sono di due tipi: iniziali (versamento in denaro o titoli di Stato) e a mantenere (solo in denaro). Il margine di garanzia deve essere percentualmente costante (6 o 10% del capitale di rischio).

Market (dal latino mercatus). Termine generico che indica il luogo dove si incontrano domanda e offerta di uno o più beni o servizi, determinandone il prezzo.

Market maker. Ha vari significati, anche se letteralmente significa "colui che crea il mercato". 1. Un primo significato è quello di un dealer di titoli venduti al mercato ristretto pronto ad acquistare o vendere particolari azioni o gruppi di azioni, creando così un mercato per azionisti e potenziali azionisti. I prezzi sono negoziabili. 2. Nei mercati dei derivati finanziari, è colui che, emettendo prodotti derivati, ha l'obbligo di garantirne anche la liquidità.3. Soggetto (individuo o team) che opera sui mercati finanziari proponendosi come controparte di operazioni di compravendita. Il market maker fissa un prezzo al quale è disposto ad acquistare (bid) e uno al quale è disposto a vendere (ask) determinate attività finanziarie.

Market making. Ogni market maker ha l'obbligo di esporre in via continuativa, prezzi in acquisto e vendita durante tutto l'arco della negoziazione continua, quindi, Market Making è il soggetto che assicura continuità agli scambi e alla formazione dei prezzi.

Market timing. Identificazione dei più convenienti momenti di ingresso e di uscita dal mercato.

Marketing. Insieme delle attività di un'impresa atte ad attivare un circolo virtuoso tra l'impresa e il mercato.

Marking to market. Metodo di valutazione, utilizzato nell’ambito dei mercati dei futures e delle opzioni, in base al quale il valore della posizione netta di ciascun operatore viene determinato quotidianamente sulla base degli ultimi prezzi di mercato.

Mark to market. Con l'espressione "Mark to market" si intende un metodo di valutazione in base al quale il valore di uno strumento o contratto finanziario è sistematicamente aggiustato in funzione dei prezzi correnti di mercato.Vuol dire anche ‘valutare secondo il mercato'. Le attività finanziarie (ma anche quelle reali) possono essere valutate secondo il costo storico (o costo di acquisizione), secondo una procedura detta di ‘costo corrente', che sarebbe il costo storico riportato a oggi mediante un indice dei prezzi, o secondo il prezzo di mercato. Nell'ottica di stabilire la ‘verità dei bilanci' i principi contabili solitamente impongono di usare il mark to market per valutare attività e passività finanziarie. Questo principio diventa scomodo quando, come è successo nel 2007-2008 con la crisi dei mutui, il mercato per molti tipi di titoli diventa illiquido e la paura conduce a prezzi così bassi da creare massicce minusvalenze, erodendo profitti e capitale. Le procedure di valutazione, tuttavia, lasciano qualche margine per adottare prezzi diversi. La tecnica di "marking to market" viene prevalentemente utilizzata nei mercati dei futures e delle opzioni.

Mark-up. Termine che traduce l'italiano "ricarico", ed indica l'aggiunta al prezzo di costo di un prodotto di una certa parte percentuale di esso, a determinare il prezzo di vendita del prodotto stesso.

Massimale di tasso di interesse. Limite superiore imposto dalle autorità alla remunerazione di determinati strumenti finanziari.

Massimi ascendenti. Formazione di picchi di prezzo successivi, ciascuno dei quali è posto a un livello superiore rispetto a quello precedente.

Massimi discendenti. Termine utilizzato in analisi tecnica che definisce la formazione grafica nella quale i massimi di prezzo, progressivamente segnati da un titolo, sono sempre più bassi.

Massimo impegno. Nelle operazioni di emissione, clausola che obbliga i partecipanti al sindacato di collocamento a esercitare il massimo impegno per collocare sul mercato i titoli emessi, senza però costringerli a comprare quelli che eventualmente non dovessero essere assorbiti dal mercato.

Materia prima fisica (Cash commodity). Materia prima di cui si è effettivamente in possesso tramite un contratto d’acquisto correttamente eseguito. Al contrario i future relativi a materie prime si riferiscono a un obbligo d’acquisto o vendita fissato in data futura.

Materia prima spot (Spot commodity). Materia prima che viene trattata con l’intenzione di eseguire materialmente la consegna al momento dell’esecuzione del contratto di compravendita. Nel mercato dei future, invece, le posizioni vengono generalmente chiuse prima della scadenza con operazioni di segno opposto.

Materie prime (Commodity). Prodotti allo stato grezzo che sono trattati sui mercati finanziari. Possono essere oro, petrolio, cereali, succhi d'arancia e quant'altro.

Matriciale. A matrice, cioé per righe e colonne. In questo sito é usato nella pagina "Analisi e Commento" con riferimento all'indicatore matriciale.

Matif. Marché à terme des instruments financiers; è il mercato francese che dal 1986 opera con i derivati e dove si trovano futures e opzioni di tipo finanziario e sulle merci.

Maturità all'emissione. È la durata di un'emissione di titoli, calcolata al momento stesso dell'emissione. Rappresenta il periodo di tempo compreso tra il primo collocamento dei titoli e l'ultimo pagamento di cedola generato dal prestito. Viene invece definita maturità corrente l'intervallo di tempo tra il momento corrente e quello dell'estinzione.

MAV (Pagamento mediante avviso). Ordine di incasso di crediti in base al quale la banca del creditore (banca assuntrice) provvede all’invio di un avviso al debitore, che può effettuare il pagamento presso qualunque sportello bancario (banca esattrice) e, in alcuni casi, presso gli uffici postali. La banca esattrice comunica alla banca assuntrice l’avvenuto pagamento attraverso una apposita procedura interbancaria su RNI.

Max giornata. Prezzo massimo registrato dal titolo dall.inizio della seduta borsistica.

MCW. E’ il mercato telematico ufficiale dei covered warrants, operativo dalle ore 9.15 sino alle ore 17.30. Vi sono scadenze per la cosiddetta risposta premio il terzo venerdì di ogni mese e sono presenti market maker che garantiscono la liquidità (incontro domanda-offerta) e il giusto prezzo in questo mercato.

Media mobile (Moving average). Strumento di carattere statistico utilizzato in analisi tecnica che permette di smussare le oscillazioni irregolari nell'andamento di una serie temporale di dati, ed evidenziare in questo modo una dinamica più regolare del fenomeno. Le medie mobili più comunemente utilizzate sono quelle costruite sui prezzi di beni di investimento per potere inviduare il "trend", ovvero la tendenza di breve o lungo periodo del prezzo. Una media mobile semplice si costruisce facendo la somma dei prezzi di un numero fisso di giorni, e spostando in avanti lo stesso numero di giorni calcolando la media di intervalli successivi.

Media mobile esponenziale. Media mobile il cui metodo di calcolo conserva l'intera storia della serie attraverso l'attribuzione automatica dei pesi alle diverse rilevazioni, in funzione dell'ampiezza del dominio e della distanza temporale dall'epoca d'elaborazione.

Media ponderata (Weighted average). Media calcolata attribuendo ai differenti coefficienti pesi diversi in relazione all'importanza loro attribuita.

Mediare al rialzo. Tecnica operativa che prevede l'acquisto di quantità variabili di titoli man mano che il prezzo dello stesso sale, con l'obiettivo finale di avere un prezzo medio inferiore a quello di mercato.

Mediare al ribasso. L'acquisto di pacchetti del medesimo titolo in momenti successivi, quando il prezzo dello stesso diminuisce gradatamente, con lo scopo finale di avere un prezzo medio dei titoli inferiore a quello del primo acquisto.

Medio periodo. Per medio periodo si intende in macroeconomia una prospettiva temporale (generalmente di diversi anni, all'incirca 5) all'interno della quale è realistico assumere che vi possano essere variazioni nel mercato del lavoro per effetto di variazioni nella produzione aggregata; di conseguenza anche il livello generale dei prezzi entra a far parte delle variabili determinanti l'equilibrio economico. La considerazione dei prezzi permette inoltre di analizzare il meccanismo di aggiustamento che si determina nel corso del medio periodo a seguito di variazioni nell'equilibrio di breve periodo. L'analisi del passaggio dall'equilibrio di breve periodo all'equilibrio di lungo periodo, attraverso il processo di aggiustamento di medio periodo, è rappresentata dal modello AD-AS, che per l'appunto è un'evoluzione del modello IS-LM, ottenuta eliminando l'ipotesi (non più realistica nel medio periodo) di stabilità del mercato del lavoro e quindi dei prezzi. È opportuno sottolineare che il riferimento temporale (in termini di anni) del medio periodo non è uguale per tutti i sistemi economici, ma dipende dalla sensibilità con cui il mercato del lavoro di un certo paese reagisce alle variazioni di breve periodo e ai fattori che determinano l'aggiustamento di medio periodo.

Mendacio bancario. Dichiarazione fasulla fatta a una banca riguardo la situazione patrimoniale di una o più imprese interessate a ricevere prestiti.

Mercato. In economia, si intende per mercato il luogo (anche in senso non fisico) deputato all'effettuazione degli scambi economici del sistema economico di riferimento; secondo un'altra definizione più finalistica, il mercato è l'insieme della domanda e dell'offerta, cioè degli acquirenti e dei venditori. In termini equivalenti, il mercato è definito come il punto di incontro della domanda e dell'offerta. Con l'articolazione degli studi della disciplina, si sono nel tempo attribuite crescenti attenzioni allo sviluppo di specifiche branche del mercato, costituenti i mercati specifici per i quali valgano peculiarità funzionali, di andamento e di organizzazione tali da renderli analizzabili individualmente (ed anche in comparazione con gli altri). Si parla dunque al plurale di "mercati" poiché, non solo se ne avrà pluralità sinché persisterà una pluralità di sistemi economici indipendenti (a esempio i sistemi nazionali), ma anche all'interno stesso di un sistema economico possono individuarsi prevedibili ed analizzabili movimenti dei soggetti economici raggruppabili per categorie di localizzazione, tipologia, modalità ed innumerevoli altre caratteristiche. Si hanno così i mercati regionali (intendendosi per "regione" una porzione significativa, per qualità o quantità dei soggetti o degli scambi, del sistema generale), oppure i mercati internazionali. Un'antica partizione scolastica individuava intanto una prima distinzione tipologica merceologica generale, per il tipo di oggetto degli scambi, fra il mercato mobiliare (oggi più noto come mercato finanziario) ed il mercato immobiliare; le classificazioni merceologiche, infinite quanto le merceologie, hanno consentito di enucleare una quantità non inquadrabile di atomistici mercati, ad esempio "della piastrella in cotto di seconda scelta" o "delle punte intercambiabili per avvitatore a batteria", che nonostante l'apparente capziosità sono oggetto di utili studi da parte degli interessati. Altre differenziazioni possono riguardare il modo (anche pratico) di effettuazione degli scambi (a esempio il recente mercato telematico, distinto dal mercato tradizionale).

Mercato a pronti. Mercato dove tutte le operazioni di compravendita di attività finanziarie si concludono con l'effettiva consegna del bene oggetto della transazione e con pagamento in denaro a brevissimo termine.

Mercato afterhour. Mercato in cui vengono trattati valorimobiliari dopo la chiusura ufficiale della borsa.

Mercato azionario (Equity market). Mercato dove avvengono contrattazioni di titoli azionari.

Mercato bloccato. Mercato di market maker dove i prezzi di acquisto e di vendita di un bene d'investimento sono uguali. È una situazione di tipo transitorio che si verifica nel caso vi sia una grande attività con un gran numero di venditori e compratori, o nel caso in cui, come nel mercato dei cambi, le due controparti non posseggano linee di credito sufficienti a permettere la conclusione dell'affare. È anche chiamato "choice market" perché un terzo operatore può decidere di acquistare oppure di vendere allo stesso prezzo.

Mercato borsistico. Modalità organizzativa del sistema di negoziazione telematico della Borsa italiana. Il sistema è articolato in quattro architetture informatiche alle quali fanno capo: 1) Mercato azionario, Nuovo Mercato, Mercato Ristretto; 2) Mercato degli strumenti derivati azionari (Idem); 3) Mercato degli strumenti derivati sui tassi di interesse (Mif); 4) Mercato delle obbligazioni e dei titoli di Stato (Mot), Mercato dei premi (Mpr).

Mercato concorrenziale. Mercato nel quale il prezzo viene determinato dall'incontro tra la domanda e l'offerta, senza che vi partecipino soggetti aventi obiettivi differenti da quello della massimizzazione del profitto.

Mercato contante. Il mercato in cui vengono trattati titoli per immediata consegna. L'attuazione dell'operazione avviene con il pagamento e la consegna fisica del bene, generalmente da uno a più giorni dopo la stipula del contratto, per consentire sia il trasporto del bene sia l'esecuzione dei mandati di pagamento e consegna.

Mercato controllato. Mercato dei cambi in cui l'oscillazione delle valute è mantenuta entro margini prefissati da parte delle autorità monetarie dei Paesi coinvolti, e dove l'influenza del mercato è meno decisiva rispetto ai cambi totalmente liberi.

Mercato debole. Mercato in cui i prezzi hanno la tendenza al ribasso e le operazioni effettuate sono molto limitate.

Mercato dei blocchi. Mercato complementare a quello ordinario di borsa, limitato alle transazioni di titoli di importo particolarmente elevato rispetto a quello usuale. Il Consiglio di borsa determina per ogni titolo semestralmente il quantitativo minimo a partire dal quale la transazione può transitare sul mercato dei blocchi.

Mercato dei cambi. È il mercato dove sono quotate e trattate le valute differenti da quella nazionale. Estensivamente, lo stesso termine definisce ogni mezzo di pagamento che ha corso legale nei Paesi stranieri, o che si può impiegare per i pagamenti di tipo internazionale.

Mercato dei capitali. Così definito il mercato finanziario in senso stretto, nel quale vengono trattati capitali e titoli rappresentativi di capitale, a cui partecipano società, autorità pubbliche ed enti sovranazionali, in grado di offrire agli investitori un'ampia possibilità di scelta.

Mercato del dopo borsa (After-hours market). Contrattazioni in valori mobiliari compiute successivamente alla chiusura ufficiale di borsa.

Mercato del lavoro. Il concetto di mercato del lavoro è utilizzato di norma per indicare l'insieme dei meccanismi che regolano l'incontro tra i posti di lavoro vacanti e le persone in cerca di occupazione e che sottostanno alla formazione dei salari pagati dalle imprese ai lavoratori. Oggetto di studio multidisciplinare, il mercato del lavoro può essere considerato sia da un punto di vista economico che da un punto di vista sociologico. Il primo approccio si basa prevalentemente sull'analisi del meccanismo di mercato di domanda/offerta che regola lo scambio di lavoro in maniera sostanzialmente analago a qualsiasi altra merce; l'approccio sociologico, invece, si focalizza sui meccanismi istituzionali che regolano lo scambio di lavoro in contesti storico-geografici specifici.

Mercato del termine. Mercato nel quale sono quotati i prezzi per beni d'investimento la cui consegna va al di là della valuta spot. Le due controparti stabiliscono le condizioni del contratto al momento della stipula, condizioni che diverranno valide al momento dell'esecuzione.

Mercato di venditori. È il mercato dove, data l'elevata domanda, il prezzo di vendita di un bene è determinato solo dai pochi venditori esistenti che dominano la contrattazione.

Mercato efficiente. Si definisce efficiente un mercato nel quale le valutazioni espresse nei prezzi dei titoli rispecchiano tutte le informazioni pubblicamente accessibili.

Mercato europeo (Euromarket). Mercato internazionale, di carattere prevalentemente bancario, in cui sono trattati i depositi in eurodivise, le eurobbligazioni, i cambi e i crediti consorziati.

Mercato Expandi. Mercato della Borsa Italiana finalizzato alla quotazione di imprese a piccola e media capitalizzazione. Il mercato è stato istituito l’11 novembre 2003. Tra i principali requisiti posti per la quotazione su questo mercato figurano una capitalizzazione prevedibile non inferiore a un milione di euro e un flottante pari ad almeno il 10 per cento del capitale e comunque non inferiore a un milione di euro.

Mercato finanziario. È il mercato in cui sono scambiati capitale e credito, dove le principali componenti sono: il mercato monetario (riguardante gli scambi a breve termine), il capital market (riguardante gli scambi a medio e lungo termine), il mercato azionario e quello dei cambi.

Mercato grigio. Mercato non regolamentato, non ufficiale dove avvengono comunque degli scambi, a esempio delle azioni di una matricola ancora in fase di collocamento o appena collocata ma ancora non trattata nel mercato telematico e, quindi, di prossima emissione.

Mercato illiquido (Narrow market). Mercato finanziario caratterizzato da un basso volume di contrattazione e di strumenti negoziati.